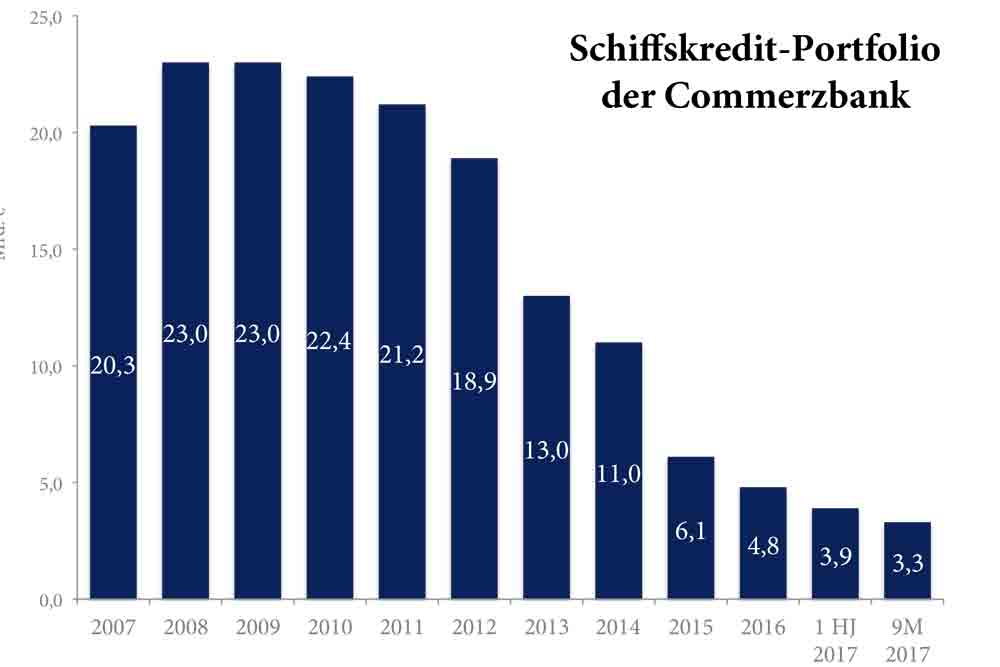

Die Commerzbank hat ihren Abbaukurs für die verbliebenen Schiffskredite fortgesetzt. Jetzt wird geprüft, ob der Schrumpfkurs sogar noch beschleunigt werden kann.

Das Schiffsportfolio der Commerzbank wurde in den ersten neun Monaten um mehr als 30 % auf 3,3 Mrd. € reduziert. Bis E[ds_preview]nde des Jahres soll die Kreditsumme auf 3 Mrd. € sinken. »Wir sind auf gutem Weg und prüfen jetzt mit Blick auf die IFRS-Umstellung zum Jahreswechsel, unser Schiffsportfolio so zu bewerten, dass wir es noch schneller als bisher geplant abbauen können«, sagte Stephan Engels, Finanzvorstand der Commerzbank.

Der Anteil der Problem-Kredite stieg dabei allerdings um 0,1 Mrd. € auf 1,4 Mrd. €

an. Das Portfolio setzt sich im Wesentlichen aus den drei Standardtypen Containerschiffe (1,3 Mrd. €), Tanker (0,6 Mrd. €) und Massengutfrachter (0,6 Mrd. €) zusammen. Das restliche Portfolio beinhaltet unterschiedliche Spezialtonnage über verschiedene Schiffssegmente.

Im Segment Asset & Capital Recovery (ACR) einschließlich der Schiffsfinanzierung lief ein Verlust von –215 Mio. € auf, eine Verbesserung gegenüber dem Vorjahreszeitraum (–359 Mio. €). Im dritten Quartal lag es bei –100 Mio. €. Die Risikovorsorge reduzierte sich auf 277 Mio. € (9M 2016: 292 Mio. €). Sie wurde nahezu ausschließlich für Schiffsfinanzierungen gebucht.

Das operative Ergebnis über alle Geschäftssegmente konnte die Commerzbank in den ersten neun Monaten 2017 im Vergleich zum Vorjahreszeitraum um 7,7 % auf 1,14 Mrd. €. € steigern (9M 2016: 1 Mrd. €). Im 3. Quartal betrug das Operative Ergebnis 629 Mio. € (Q3 2016: 429 Mio. €).

Das operative Ergebnis über alle Geschäftssegmente konnte die Commerzbank in den ersten neun Monaten 2017 im Vergleich zum Vorjahreszeitraum um 7,7 % auf 1,14 Mrd. €. € steigern (9M 2016: 1 Mrd. €). Im 3. Quartal betrug das Operative Ergebnis 629 Mio. € (Q3 2016: 429 Mio. €).

Mit 530 Mio. € wurde in den ersten neun Monaten netto weniger Risikovorsorge gebildet als im Vorjahreszeitraum (9M 2016: 610 Mio. €). Auf das dritte Quartal entfielen davon 168 Mio. € (Q3 2016: 275 Mio. €). Das gehe einher mit der im europäischen Vergleich niedrigen Quote für Problemkredite (NPL-Quote) von lediglich 1,5%, die das gesunde Risikoprofil der Bank widerspiegele, heißt es. Bis Jahresende dürfte die Risikovorsorge rund 800 Mio. € erreichen, darunter rund 400 Mio. € im Segment ACR.

Unter Berücksichtigung der im zweiten Quartal für die Strategie »Commerzbank 4.0« gebuchten Restrukturierungsaufwendungen in Höhe von 807 Mio. € lag das Vorsteuerergebnis nach neun Monaten bei 337 Mio. € (9M 2016: 338 Mio. €). Nach Abzug von Steuern (204 Mio. €) und Minderheitsanteilen von 67 Mio. € erzielte die Commerzbank ein positives Konzernergebnis von 66 Mio. € (9M 2016: 96 Mio. €). Der Gewinn je Aktie lag bei 0,05 € (9M 2016: 0,08 €).

Die harte Kernkapitalquote (CET 1) bei voller Anwendung von Basel 3 stieg per Ende September 2017 auf 13,5%, nach 13,0% per Ende Juni 2017. Die Bilanzsumme betrug 490 Mrd. € (Ende Juni 2017: 487 Mrd. €).