Fusionen und Übernahmen im MPP-Segment werden als mögliche Heilung der Überkapazität im Sektors gesehen. Die Hauptnutznießer sind aber wahrscheinlich die übernehmenden Unternehmen selbst und nicht die gesamte Branche.

Es wurde in den vergangenen Monaten viel über die Konsolidieru[ds_preview]ng der Mehrzweckschiffflotte (MPV) gesprochen. Jüngst wurde ein neues Joint Venture zwischen NovaAlgoma und Peter Döhle, das 26 Schiffe (13 MPP und 13 Mini-Bulker) betreiben wird, angekündigt. Zudem kursieren immer noch Gerüchte um Zeamarine, da das Unternehmen öffentlich erklärt hat, dass es in naher Zukunft eine Flotte von 100 Schiffen haben (derzeit 75) und dies durch weitere M&A-Aktivitäten und nicht durch Neubau erreichen will. Diese letzte Bemerkung sei ein Grund zum Feiern, denn es gebe immer noch zu viele Schiffe, die überaltert, zu klein und zu schlecht gerüstet seien, um auf dem Weltmarkt wettbewerbsfähig zu sein, sagt Drewry-Associate Susan Oatway.

Die Konsolidierung werde seit langem als letzte Hoffnung für diese Branche angesehen. Theoretisch sollten weniger Eigentümer in der Lage sein, Gemeinkosten und Ausgaben über größere Flotten zu verteilen. Sie sollten bei der Bestellung von Neubauten disziplinierter vorgehen und eine gemeinsame Front gegen starke Frachteigentümer bilden. Andere Sektoren (z.B. Containerschifffahrt und Stahlindustrie) hätten im Laufe der Jahre von einer gewissen Konsolidierung profitiert, so Drewry. Aber trage der Zusammenschluss von Reedereien wirklich dazu bei, das Angebot und damit den Markt zu reduzieren?

MPP ohne Konsolidierung in zehn Jahren tot?

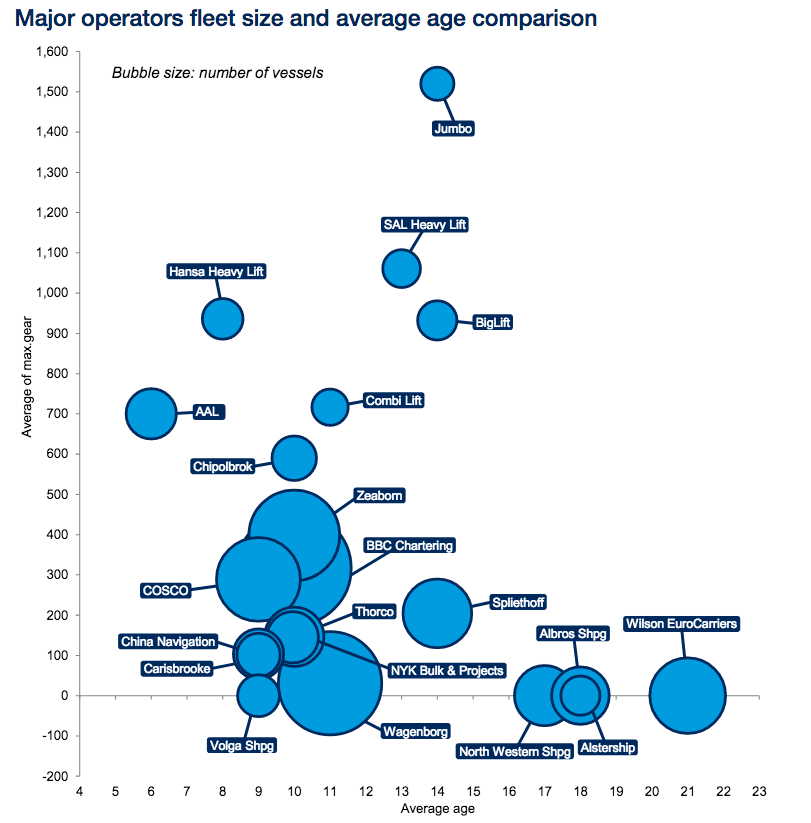

Drewry‘s Schätzung der aktuellen MPP-Flotte (Stand September 2018) umfasst rund 3.188 Schiffe mit einem Durchschnittsalter von fast 17 Jahren. Der Sektor ist stark fragmentiert. Die Liste der etwa 20 größten Reedereien/Betreiber macht nur 30% des gesamten verfügbaren Tragfähigkeitsniveaus für Charterer aus, obwohl sie den jüngeren Teil der Flotte darstellen. Je kleiner und schlechter ausgestattet die Schiffe sind, umso älter sin dsie auch. Schiffe mit diesen Eigenschaften werden im Kurzstreckenverkehr eingesetzt. In diesem Sektor hat sich die Charterrate nach einem Markttief, das weit über fünf Jahre andauerte, endlich verbessert. Die Schiffe in diesem Sektor bedürfen den Analysten zufolge jedoch dringend einer Erneuerung, und es sei zu hoffen, dass, wenn die Eigner ein positives Ergebnis erzielen, die alte Tonnage verschrottet werde, um Platz für die neue zu schaffen.

Für den Langstreckenverkehr bedeuteten Fusionen und Joint Ventures keine Flottenkonsolidierung, aber sie haben zu Kosteneinsparungen für die beteiligten Unternehmen und der Möglichkeit geführt, Flotten zu planen. Auf diese Weise ergibt sich ein positives Marktergebnis für die Betreiber.

Einige Interessenvertreter der Branche haben erklärt, dass dieser Sektor ohne Konsolidierung in weniger als zehn Jahren nicht mehr existieren wird. Nach Einschätzung der Drewry-Experten ist dies »ein wenig pessimistisch«. Es sei aber wahr, dass nur durch die Zusammenarbeit die kleineren Flotten in der Lage sein werden, auf dem gleichen Spielfeld wie die neuen Großreederien zu konkurrieren.