Der Druck auf die Containerschifffahrt bleibt bestehen, unter anderem, weil die Flotte deutlich stärker wächst als die Nachfrage. Die Charterraten für größere Containerschiffe sind zwar noch relativ hoch stagnieren aber schon.

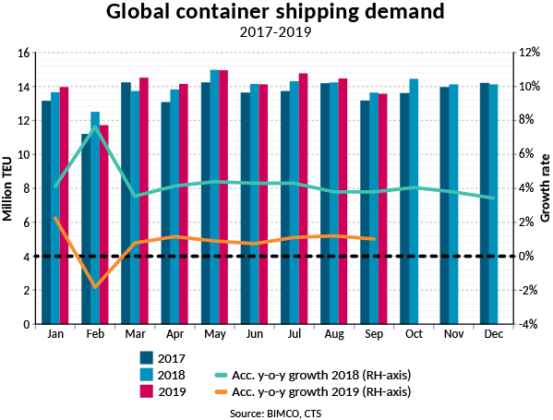

Die Containerschifffahrt hat in den letzten Monaten die Auswirkungen des Handelskrieges zu spüren bekommen. Das globale Containervolumen wächst nach wie vor nur schleppend, in den ersten neun Monaten des Jahres lag es bei 1%. Damit beläuft sich das Gesamtvolumen der in diesem Jahr beförderten Container auf 126,3 Mio. TEU und liegt damit nur noch 1,3 Mio. über dem entsprechenden Niveau von 2018. Im Vorjahr habe es in diesem Zeitrum ein Wachstum von 3,8% und damit zusätzliche 4,6 Mio. TEU gegeben, berichtet BIMCO-Chefanalyst Peter Sand.

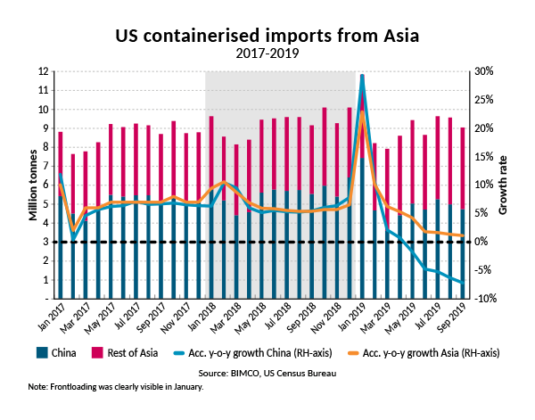

Trotz dem Mengenrückgang aus China sind die gesamten containerisierten Importe aus Asien in diesem Jahr bisher gewachsen, wenn auch nur knapp. Die Volumina stiegen um 1,1%, verglichen mit einem Wachstum von 6,5% im Jahr 2018. Das Wachstum 2018 hatte am Ende des Jahres aufgrund des »Frontloading« zur Vermeidung neuer Zölle einen Schub erhalten.

Produktion und Umschlag wandern aus China ab, Schifffahrt profitiert nicht

Das anhaltende, wenn auch bescheidene Wachstum der US-Importe aus ganz Asien spiegelt Sands Angaben zufolge eine Umschichtung der Exportnationen im Fernen Osten wider. So häte der Handelskrieg bewirkt, dass einige Unternehmen aus China abwandern und in anderen Ländern mit niedrigeren Lohnkosten produzieren. Außerdem würden chinesische Produkte verstärkt über Nachbarländer umgeschlagen, um zusätzliche Zölle bei ihrer Ankunft in den USA zu vermeiden.

Trotz diesen Entwicklungen sind die Volumina im innerasiatischen Handel in den ersten neun Monaten 2019 im Vergleich zum gleichen Zeitraum 2018 unverändert. Der zu erwartende Schub durch die Verlagerung von Produktion und Umschlag ist nicht auf die Schifffahrt übergegangen. Diese spürt vielmehr den Druck durch die Verlangsamung der Gesamtexporte aus der Region. »Das mag daran liegen, dass die umgeschlagenen Mengen in erster Linie auf dem Landweg von China in die Nachbarländer transportiert werden«, sagt Sand.

CCFI auf Jahrestief

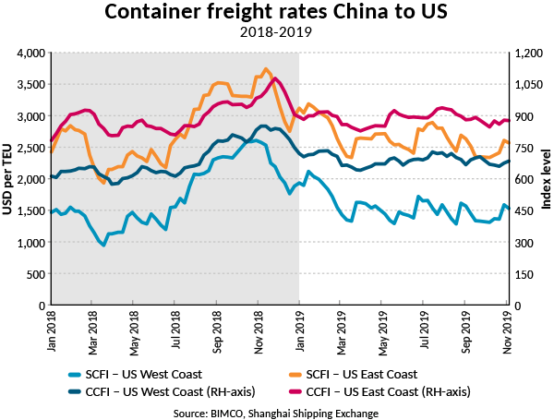

Intraasiatische Volumina geben Aufschluss darüber, wie sich die Volumina aus Asien entwickeln werden, da geringere Volumina bereits jetzt die Frachtraten auf den Hauptverkehrsrouten belasten. Der China Containerised Freight Index (CCFI) fiel mit einem Wert von 776,9 am 18. Oktober 2019 auf den niedrigsten Stand des Jahres, obwohl er bis zum 8. November auf 808,93 gestiegen war. Die Subindizes für Europa sowie die Ost- und West-US-Küste, wo die übliche Hochsaison ausbleibt, haben sich besonders schlecht entwickelt.

Auf diesen Strecken liegen sowohl der CCFI als auch der SCFI unter dem Niveau des Vorjahres, als sie durch das Frontloading vor den Zöllen beflügelt wurden. Wie die sinkende Lagerbestands-/Verkaufsquote in den USA zeigt, haben die Einzelhändler dort nicht in dem Maße Lagerbestände aufgebaut, wie sie es normalerweise im Vorfeld der Weihnachtszeit tun, was zu einer Enttäuschung bei Volumen und Frachtraten führte.

Charterraten bleiben hoch – noch…

Trotz dem verlangsamten Wachstum und niedrigeren Frachtraten bleiben die Charterraten für Containerschiffe, insbesondere für die größten Schiffsgrößen, hoch. Dies sei zum Teil darauf zurückzuführen, dass viele größere Schiffe den Markt für die Nachrüstung von Scrubbern verließen, sagt Sand.

Die Raten für ein 8.500-TEU-Schiff lagen in den letzten elf Wochen bei 30.000 $ pro Tag, was allerdings schon darauf hindeutet, dass die Nachfrage ins Stocken geraten ist. BIMCO erwartet in den kommenden Monaten niedrigere Charterraten. Die Raten für ein 6.500-TEU-Schiff sind nach fünf Wochen mit 26.000 $ pro Tag bereits leicht gesunken und lagen am 8. November bei 25.000 $ pro Tag. Die Charterraten für kleinere Schiffsgrößen bleiben verhaltener.

Ultra-Large-Schiffe machen 56% der Neutonnage aus

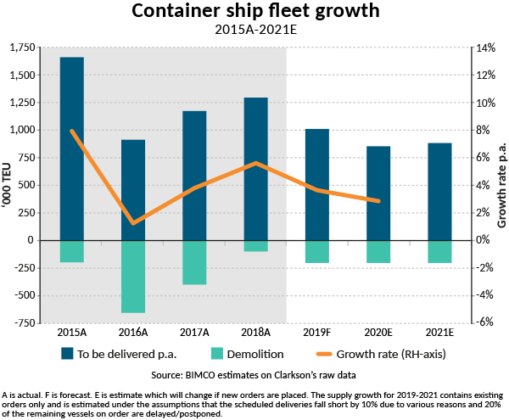

Auch das Flottenwachstum in der Containerschifffahrt hat sich in den letzten Jahren verlangsamt, wenn auch nicht so schnell wie die Verlangsamung der globalen Nachfrage, so dass sich das Marktgleichgewicht zum Nachteil der Frachtraten weiter verschlechtert hat.

Das Wachstum in der Containerschiffsflotte liegt nun bei 3,6%, und BIMCO erwartet für das Gesamtjahr ein Wachstum von 3,7%. Die Verschrottung in diesem Jahr beläuft sich derzeit auf 163.219 TEU.

Unter Berücksichtigung der Ablieferungen von 964.064 TEU erhöht sich die Kapazität der gesamten Containerschiffsflotte auf 22,9 Mio. TEU. Von den in diesem Jahr abgelieferten Schiffen verfügen 27 über eine Kapazität von mehr als 14.500 TEU, und zusammengenommen machten diese Ultra Large Container Vessels (ULCV) 544.202 TEU der insgesamt abgelieferten Schiffe aus, was etwas mehr als 56% entspricht.

ULCVs machen derzeit 60 % des Auftragsbestands aus, ein Wert, der in den letzten Jahren von 41,4 % im Januar 2016 auf 41,4 % gestiegen ist und voraussichtlich weiter steigen wird. Im Oktober wurden insgesamt zwölf Schiffe bestellt: elf hatten eine Kapazität von mehr als 23.500 TEU, das zwölfte eine Kapazität von 1.096. Mit diesen Aufträgen steigt die Gesamtzahl der 2019 bestellten ULCVs auf 26 (durchschnittlich 18.651 TEU) und liegt damit deutlich unter den 36 2018 bestellten ULCS – »obwohl es noch einige Wochen bis zum Jahresende 2019 gibt«, wie Sand anmerkt.

Es gibt nur wenige Trades, die für den Einsatz von ULCVs in Frage kommen. Der Kaskadeneffekt könnte nach Einschätzung von BIMCO dann dazu führen, dass kleinere Einheiten auf andere Trades verdrängt werden, wo gar kein Bedarf besteht, und dort den Druck auf die Frachtraten erhöhen.

Fernost-Europa: große Schiffe, kleine Raten

Die Reedereien haben angekündigt, im November weitere Abfahrten zu streichen. Dennoch sind die Frachtraten auch bisher nicht wesentlich gestiegen, da sich der fundamentale Saldo weiter verschlechtert hat.

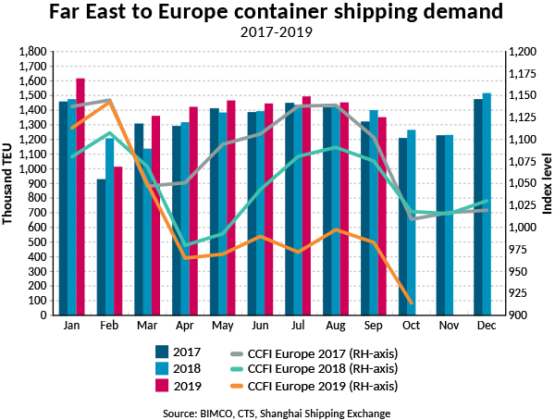

Obwohl die Versandmengen zwischen Fernost und Europa mit einem Plus von 4,6 % gegenüber dem gleichen Zeitraum 2018 nach wie vor hoch sind, hat dies wenig zur Erhöhung der Frachtraten beigetragen. Der CCFI-Index für Europa lag im Oktober 2019 um 10,5% unter dem Wert von 2018, und im gleichen Zeitraum sank der SCFI um 17,1%. »Der weitere Einsatz größerer Schiffe sowie die allgemeinen Marktbedingungen führen dazu, dass selbst ein hohes Nachfragewachstum auf einer Route die Raten auf dieser Route nicht allein heben kann«, sagt Sand.

Mit Bunkeranpassungsfaktoren (BAF) wollen die Reedereien ihre Kraftstoff-Mehrkosten ab 2020 weitergeben. Sand meint aber: »Die Verbraucher wollen den niedrigstmöglichen Preis, und solange die Marktbedingungen auf ihrer Seite sind, werden sie nicht bereit sein, zusätzliche Kosten zu zahlen, auch wenn diese Kosten als BAFs getarnt sind.« Die Reedereien wären wahrscheinlich bereit, sich gegenseitig zu unterbieten, wenn sie so mit mehr Containern an Bord fahren könnten, sagt Sand. Daher werde die Kostensenkung bei den Kraftstoffkosten weiterhin im Vordergrund stehen.

Düstere Aussichten

»Die Verlangsamung der Nachfrage zeigt keine Anzeichen einer Entspannung, und sollte die jüngste Zollrunde wie geplant am 15. Dezember umgesetzt werden, werden praktisch alle US-Importe aus China zollpflichtig sein, was der Schifffahrtsindustrie nur weiteren Schaden zufügen wird, während gleichzeitig die Kosten aufgrund der Schwefelobergrenze IMO 2020 steigen«, so Sand.

»Das neue Jahr wird nicht nur die Schwefelobergrenze, sondern auch verzerrte Exporte aufgrund des chinesischen Neujahrs mit sich bringen. Das Abstoßen von Waren vor den Fabrikschließungen könnte im Januar einen Schub bringen, bevor ein langsamer und möglicherweise schmerzhafter Februar die Spediteure erwartet«, schließt der Analyst.