Das für 2025 verkündete Ende der »2M«-Allianz könnte zu einer Neuordnung der Linien-Bündnisse führen. Vor allem Maersk steckt jetzt in der Bredouille.[ds_preview]

Dass MSC, ganz im Sinne von Gianluigi Aponte, einen Alleingang anstrebt, galt unter Marktexperten als offenes Geheimnis. Der Firmenpatriarch hat Abhängigkeiten von Anderen noch nie gemocht. Insofern war das 2015 mit Maersk eigegangene Bündnis nie mehr als eine Zweckehe, die demnächst geschieden wird.

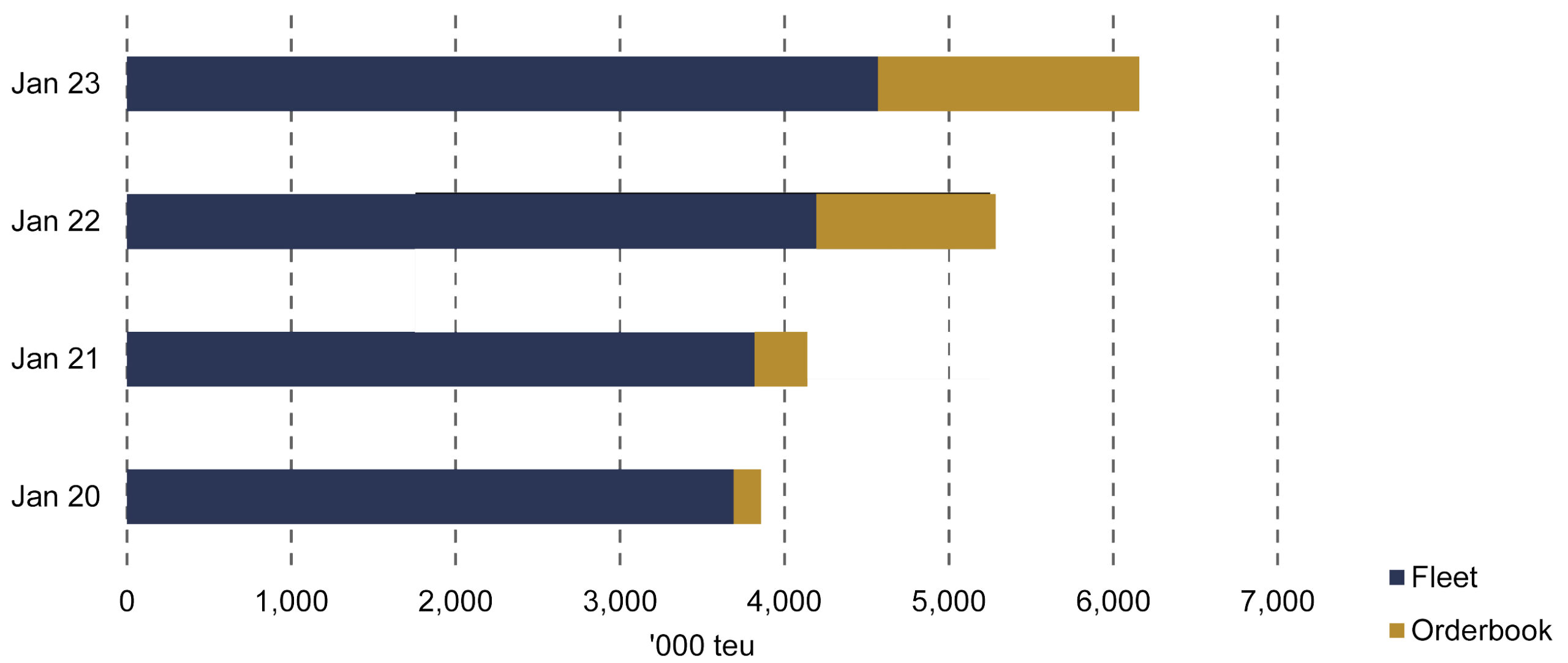

MSC hat dank der im Sommer 2020 begonnenen, beispiellosen Einkaufstour auf dem Secondhand-Markt (270 Schiffe, knapp 1 Mrd. TEU) und dem mit Abstand größten Orderbuch der Branche (133 Schiffe, 1,8 Mio. TEU) eine ausreichende Größe (heute 4,6 Mio. TEU an Flottenkapazität) erreicht, um künftig eigenständig zu agieren. Was das für den Markt bedeutet, bleibt abzuwarten. Aponte war früher schon dafür bekannt, mit einer knallharten Preispolitik um Anteile zu kämpfen.

Entwicklung von MSC zur globalen Nr. 1

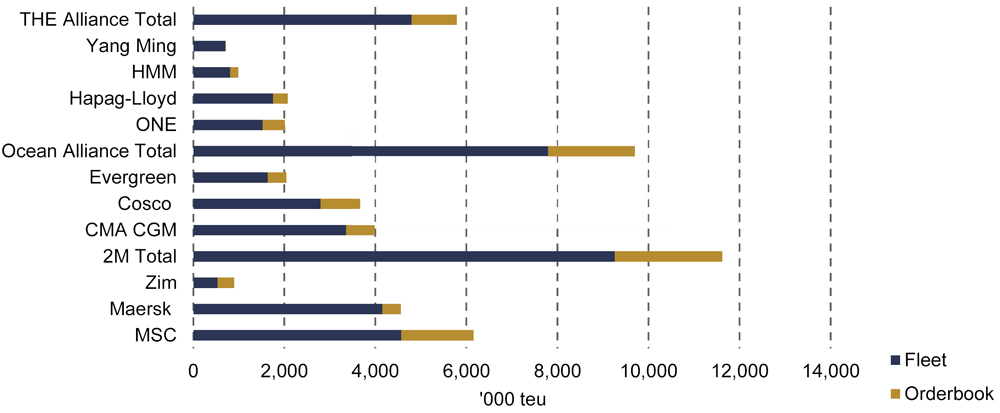

Bei Maersk, bis Anfang 2022 noch die Nr. 1 in der globalen Linienschifffahrt, dürfte sich das nach Einschätzung von Experten weitaus schwieriger gestalten. Der dänische Mega-Carrier ist trotz der 4,2 Mio. Stellplätze auf seinen Schiffen zu groß, um einer bestehenden Allianz beizutreten, aber auch zu klein, um einen Alleingang zu wagen, heißt es bei Drewry. Weder am Secondhand-Markt noch bei der Bestellung von Neubauten (29 Schiffe, 385.000 TEU) hatte sich Maersk zuletzt sonderlich hervorgetan, sondern stattdessen den Umbau zu einem integrierten Schifffahrts- und Logistikunternehmen ausgerufen.

Dei beiden anderen Allianzen sind keine Option für die Dänen. Zum einen wird das Gebaren der Linien ohnehin schon argwöhnisch von den Kartellwächtern in der EU und in den USA beobachtet. Kaum vorstellbar, dass sie einer Expansion eines anderen Bündnisses durch den Beitritt von Maersk zustimmen würden.

Containerkapazität der Reedereien und Allianzen

Zum anderen haben die beiden anderen Allianzen deutlich längere Laufzeiten. Die »Ocean Alliance« aus CMA CGM, Cosco (China) und Evergreen (Taiwan) endet erst 2027, die von Hapag-Lloyd geführte »THE Alliance« mit ONE (Japan), Yang Ming (Taiwan) und HMM (Korea) sogar erst 2030.

Bleiben Reedereien wie Wan Hai, ZIM oder PIL, die bislang keinem Bündnis angehören. Der israelische Carrier ZIM war erst jüngst als Junior-Partner aus »2M« ausgeschieden und baut sich seither ein eigenes, regional ausgerichtetes Netzwerk aus eigenen Diensten und Slotcharter-Vereinbarungen auf. Auch Wan Hai und PIL sind mit ihrem Fokus auf Asien geografisch limitiert und weder willens noch in der Lage, weltumspannende Angebote aufzusetzen.

So bleibt es spannend, laut Drewry sind mehrere Szenarien denkbar. Maersk könnte die Flotte schnell ausbauen, um ebenfalls eigenständig agieren zu können. Oder aber die Dänen könnten versuchen, über begrenzte Kooperationen und Slotcharter-Vereinbarungen die Lücken zu schließen. Als eher unwahrscheinlich, wenn auch nicht unmöglich, gilt, dass sich nach dem Ende von »2M« auch die anderen Allianzen auflösen und die Karten komplett neu gemischt werden. Der Kampf um Marktanteile aber würde, so heißt es bei Drewry, zu einem unerbittlichen Preiskampf führen und die Frachtraten immens unter Druck setzen.