Die weltweite Mehrzweck-Schifffahrt ist in Bewegung. Während von der Nachfrageseite nicht unbedingt kurzfristige Belebung zu erwarten ist, sortiert sich die Branche mit Übernahmen, Kooperationen und einem großen Secondhand-Angebot neu. Doch die Aussichten bleiben vorerst eingetrübt.

Am Ende entscheidet nicht nur die Branchenstruktur über den Zustand des Markts, sondern eben auch die Nachfrage. Genau da hakt[ds_preview] es jedoch noch gewaltig. Das Ende vom Lied ist ein maximal als »stabil« zu bezeichnendes Charterratenniveau. Von einer nachhaltigen oder gar signifikanten Verbesserung konnte zuletzt keine Rede sein.

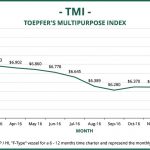

Der Toepfer Transport’s Multipurpose Shipping Time Charter Index, basierend auf einer sechs- bis zwölfmonatigen Beschäftigung eines 12.500-Tonners – des klassischen »F-Typs« – verdeutlicht das. Stand der Index im Januar 2016 noch bei rund 7.200$ pro Tag, sackte er danach kontinuierlich ab, stabilisierte sich im Herbst vergangenen Jahres leicht bei 6.280 bis 6.370$ und liegt mittlerweile nur noch bei 6.017$. Gleichzeitig werden Charter-Verträge für immer kürzere Perioden abgeschlossen, heißt es im aktuellen Bericht des Hamburger Maklers.

Kann man mit derartigen Raten noch schwarze Zahlen schreiben? Das kommt auf die Umstände an. »Viele denken offenbar langfristig und hoffen weiter auf Besserung. Selbst 6.200$ können für ein günstiges Schiff noch reichen, wenn es mit 4.000$ OPEX fährt«, sagt Toepfer-Analyst Nicolas Breiding.

Auch wenn die Raten niedrig sind, reichen sie offenbar für einige noch aus, um damit – wenn auch wenig – zu verdienen. Ein Indikator dafür ist, dass es praktisch keine Auflieger in der MPP-Schifffahrt gibt. Von kürzeren Wartezeiten abgesehen, ist die weltweite Flotte laut Breiding ganz überwiegend in Bewegung. Eine signifikante Verschrottung lässt sich ebenfalls nicht beobachten. »In den letzten Jahren hatten wir durchschnittlich zwölf oder 13 Schiffe, die aus dem Segment ausgeschieden sind, zum Teil durch Verschrottung, zum Teil durch Umbauten. Ich erwarte nicht, dass wir in der nächsten Zeit ein wesentlich höheres Abwrack-Niveau sehen werden«, so der Experte.

Schiffe werden eher innerhalb der Branche durchgetauscht. Der Verkäufer arbeitet mit einem kalkulierbarem Verlust, der Käufer kann den günstig erworbenen Frachter schließlich noch relativ profitabel einsetzen. Zudem ist die Flotte nicht übermäßig alt, der Anteil an Schiffen über 15 Jahre liegt im Segment über 100t Krankapazität bei 16 %, im Segment über 250t sind es sogar nur 12 %.

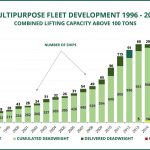

Es gibt einige Aktivität im Secondhand-Markt, auch aufgrund der stark gesunkenen Schiffswerte. Gleichzeitig ist die Flotte in den vergangenen Jahren wesentlich langsamer gewachsen als vor 2013 (siehe Schaubild Seite 28).

Auf der Verkaufsseite herrscht besonders reges Treiben. Eine dreistellige Anzahl an Schiffen wird im Markt angeboten, auch ganze Flotten oder operative Einheiten werden verhandelt. Anders sieht es auf der Käuferseite aus – ein Grund für den kontinuierlichen Preisverfall. »Externe« Akteure scheuen die MPP-Schifffahrt, die gerade für Außenstehende noch immer recht intransparent ist. Innerhalb der Branche gibt es dagegen angesichts der niedrigen Preise durchaus Interesse an Zukäufen. Wer jetzt kauft, hat ganz andere Voraussetzungen für den Betrieb, weil der Frachter bei der Bestellung in weit besseren Zeiten möglicherweise über 20Mio. $ gekostet hat.

Dennoch: Vergleicht man die Indexwerte mit früheren Zeitpunkten, erkennt man die Problematik. Vor der Einführung des Index gab es zwar schon seit Anfang 2013 eine rückläufige Tendenz – allerdings auf einem höheren Niveau. Lag der Wert seinerzeit bei über 9.000$ pro Tag, hielt er sich trotz der Rückwärtsbewegung bis Sommer 2015 zwischen mindestens 7.700$ und 8.500$.

Analystin Susan Oatway vom Branchendienst Drewry bewertet die Wechselwirkung mit dem Container- und Handysize-Bulker-Markt als einen wichtigen Grund für die Ratenmisere. In beiden Segmenten werden aufgrund der dort ebenfalls vorherrschenden Nachfragekrise viele Mehrzweck- und Projektladungen verschifft. »Mit dem Inkrafttreten der Ballastwasserkonvention könnte sich die Situation etwas entspannen, wenn alte Bulker nicht mehr umgerüstet, sondern verschrottet werden«, sagt Oatway. In Kombination mit einem verstärkten Scrapping in der MPP-Schifffahrt sei eine Verbesserung Ende 2017 denkbar. Zuletzt hieß es bei Drewry, dass die gesamte Flotte bis 2020 jährlich um weniger als 1% wachsen dürfte.

Zu der aktuell ausbleibenden Verschrottung kommt ein Orderbook, das die Angebotsseite weiter belasten dürfte. Zwar wurden seit einiger Zeit fast keine größeren Neubau-Order mehr platziert. Dennoch umfasst das Auftragsbuch noch immer rund 10% der fahrenden Flotte bei Schiffen mit mehr als 250t Krankapazität. Im kleineren Segment sind es dagegen nur knapp 5%, in den E- und F-Typ-Segmenten nach Berechnungen von Toepfer Transport wiederum knapp 20%. »Das muss erst einmal aufgefangen werden«, sagt Breiding. Insgesamt wurden zuletzt 85 Neubauten erwartet.

Zu den wenigen Order-Beispielen in der jüngsten Vergangenheit gehört die niederländische Spliethoff-Gruppe. In China wurde der Bau von sechs 18.000-Tonnern in Auftrag gegeben. Ab Januar 2019 sollen die Schiffe in Fahrt kommen, die den Regularien des »Polar Code« entsprechen und das Deckshaus im Bugbereich haben, um besonders lange und voluminöse Ladung wie etwa Windkraftanlagen effizient verschiffen zu können.

Auch der noch relativ unbekannte chinesische Akteur United Faith hat eine kleine Serie im Auftragsbuch. Neben bestellten Halbtaucherschiffen hat das Unternehmen 16.000-t-Mehrzweckfrachter entwickelt – ebenfalls mit dem Deckshaus im Vorschiffsbereich – wie übrigens auch das »D’Artagnan«-Neubauprojekt der Reederei Briese.

Konsolidierung läuft

Große Sprünge in der Entwicklung neuartiger Schiffstypen erwartet Toepfer-Experte Breding dennoch nicht. »Sind große Innovationen zu erwarten? Ich glaube das eher nicht. Dabei müsste eigentlich etwas passieren, besonders im derzeit noch sehr aufwendigen Lasch- und Ladungssicherungsbereich.«

An der Flottenentwicklung beteiligt sind naturgemäß vor allem jene, die entweder große Probleme haben, oder jene, die ihre Marktposition verbessern wollen – durch Zukäufe oder Neubauten. Einer der großen Profiteure dürfte die chinesische Reedereigruppe COSCO sein – aktuell der zweitgrößte Operator hinter BBC Chartering aus Leer. Die großen Neubauten im globalen Orderbuch sind fast alle für COSCO bestimmt, da geht es um rund 200.000tdw.

Bezogen auf die Tonnage dürfte COSCO bald Marktführer BBC an der Spitze ablösen. Die Reederei profitiert als staatliches Unternehmen von Aufträgen aus chinesischen Behörden, vor allem im Rahmen der »One Belt One Road«-Initiative, mit der die Volksrepublik milliardenschwere Investitionen tätigt und die entsprechenden Transporte sehr oft an inländische Carrier vergibt. »China Inc.« wird zwar offiziell dementiert, in der Branche ist diese Einschätzung dennoch weit verbreitet.

Für viele Unternehmen sind Übernahmen und Kooperationen unerlässlich. Die Mehrzweck-Schifffahrt hat zwar bereits einige Konsolidierungsprojekte hinter sich. Vor der zuletzt Aufsehen erregenden Übernahme der Rickmers-Linie durch die noch immer junge Bremer Reederei Zeaborn wurden in den vergangenen Monaten einige Kooperationen geschlossen. Nach Informationen der HANSA steht außerdem die japanische K Line unmittelbar vor dem Verkauf der deutschen Schwergutreederei SAL. Allerdings sind offenbar noch Finanzierungsfragen mit den Interessenten zu klären. Derzeit gelten Harren & Partner und Briese als wahrscheinliche Kandidaten.

Weitere Aktionen dürften folgen, wie hinter vorgehaltener Hand immer wieder kolportiert wird. Einige haben dabei vor allem kleinere Carrier im Blick, deren Flotten nicht flexibel genug sind und deren Abdeckung der Seegebiete nicht ausreichet, um die Schiffe über »Parcelling« auszulasten. Von der finanziell stark angeschlagenen und nur durch staatliche Intervention gerettete Hyundai Merchant Marine (HMM) wird im Rahmen einer großen Restrukturierung erwartet, dass das MPP-Segment nach dem Verkauf der letzten Schiffe aufgegeben wird.

Susan Oatway von Drewry erwartet ebenfalls zusätzliche Konsolidierungsprojekte. Das allein werde allerdings nicht reichen, weil es noch »zu viele Schiffe« gebe. Bei BBC Chartering sieht man sich trotz der Konkurrenz durch COSCO gut aufgstellt. CEO Svend Andersen ist der Meinung, dass dem Markt insgesamt weniger Anbieter gut tun würden, und dass es über alle Tonnagesegmente hinweg noch einigen Handlungsbedarf gibt. Er beobachte »durchaus viel Bewegung» im Mehrzweck- und Schwergutsegment. »Eine Konsolidierungsplattform mit Zugang zur Ladung wie bei BBC Chartering bietet viele Möglichkeiten. Wie sich diese durch strategische Allianzen und Kooperationen nutzen lassen kann, diskutieren wir derzeit intensiv mit verschiedensten Parteien.«

Unsicherheiten belasten Nachfrage

Bleibt die Nachfragekrise: Toepfer-Experte Breiding sieht auf absehbare Zeit keine wirklich signifikante Besserung für den Markt, in erster Linie aufgrund der politischen Unsicherheiten an vielen Orten der Welt: vor und nach den Wahlen in den USA, in den Niederlanden, in Frankreich und Deutschland. Außerdem würden die Märkte Südamerika – ebenfalls mit politischen Problemen – und Afrika stark unter dem Verfall des Ölpreises leiden. Selbst die Drosselung der Fördermenge durch die OPEC hat nur bedingt die erhoffte Wirkung erzielt.

Wachstumsmöglichkeiten seien begrenzt. Im Offshore-Markt überlegen sich die Komponentenhersteller und Anlagenbetreiber zunehmend eigene Transportprojekte, um das Risiko auf See zu reduzieren. Experten gehen davon aus, dass Offshore-Anlagen mehr und mehr »prefabricated« auf See gehen und dann von Halbtaucherschiffen transportiert werden könnten.

Das globale Investitionsklima für Industrieprojekte ist insgesamt relativ abgekühlt. »Investoren warten erst einmal ab, wenn sie keine Klarheit haben, bevor sie Projekte auflegen, die zu einer höheren Transportnachfrage führen könnten. Selbst wenn die Situation dauerhaft schlecht wäre, wären die Rahmnebedingungen verlässlich kalkulierbar. Derzeit weiß aber keiner, wohin die Reise geht«, sagt Toepfer.

Das mit Abstand wichtigste Kriterium für MPP-Carrier ist und bleibt der Zugang zu Ladung – entweder durch ein sehr gutes Netzwerk an Kontakten und Kunden oder durch spezielle Nischen, in denen man seinen Platz findet.

Michael Meyer