Besser? Ja. Gut? Nein! Die Mehrzweck- und Projektschifffahrt steckt weiter in einer großen Umstrukturierung. Man sucht und verabschiedet Partner und Strategien. Es wird neu justiert und noch mehr spekuliert. Eine Momentaufnahme über jüngste Konsolidierungs-projekte einer Branche, der keine Verschnaufpause vergönnt ist.

Resignation ist offenbar keine weit verbreitete Charaktereigenschaft unter den MPP-Akteuren. Dabei leidet auch ihre Branche unter Überkapazitäten und Ratenverfall[ds_preview]. Vielmehr zeigen sich die Beteiligten bewusst realistisch und kämpferisch. Ja, in den letzten Jahren wurde die MPP-Schifffahrt gehörig durchgeschüttelt, zahlreiche Konsolidierungs-, Kooperation- oder gar Fusionsprojekte zeugen von einem tiefen Umbruch, der weit größer ausfällt »als von Vielen erwartet«, wenn man AAL-Geschäftsführer Kyriacos Panayides Glauben schenkt.

Einige Akteure verschwanden nach Übernahmen als eigenständige Marken gar ganz aus dem Markt. Gleichzeitig traten nur sehr wenige neue Player auf das Parkett – die Bremer Reederei Zeaborn ist das wohl auffälligste und meistdiskutierte Projekt dieser Art. Doch auch Neugründungen wie United Faith in China sorgen für ein Aufmerken – auch wenn Aufträge für Halbtaucher- und Mehrzweck-Schiffe dem Vernehmen nach aufgrund finanzieller Unwägbarkeiten am seidenen Faden hängen.

Lichtblick oder Strohfeuer?

Immer wieder ist zu hören, dass 2017 ein weiteres »sehr herausforderndes« Jahr werden dürfte. Wirklich ertragreich ist es derzeit nur für die Wenigsten, in den vergangenen Jahren wurden teilweise enorme Verluste eingefahren, viele kämpfen um ihre Existenz. Eine große Flotte, zu wenig weltweite Industrie- und Offshore-Investitionen, finanzielle Lücken – das große Ganze verheißt für viele Carrier und Eigner noch immer nur wenig Gutes.

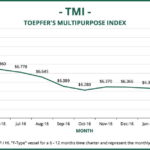

Es gibt jedoch Lichtblicke: So bewegte sich zuletzt der Index des Maklers Toepfer Transport erstmals seit langem wieder leicht aufwärts. Der Messwert für eine sechs- bis zwölfmonatige Time Charter des 12.000-tdw-Typschiffs der »F-Klasse« kletterte im April vom historischen Tief im März (6.017$) auf 6.160$ und im Mai noch einmal leicht auf 6.163$. »Wie nachhaltig die Entwicklung ist, kann aber erst mit den nächsten Erhebungen festgestellt werden«, schreibt Analyst Nicolas Breiding. Der Druck durch Wechselwirkungen mit Container- und Bulk-Schiffen nehme etwas ab, da diese eine bessere Auslastung in ihren Kernmärkten meldeten, heißt es im Toepfer-Bericht. Allerdings könne die MPP-Branche davon erst profitieren, wenn die Situation mehr sei als nur ein »Strohfeuer«.

Aus dem Markt wurde zuletzt eine leichte Belebung gemeldet, was laut Carriern wie BBC oder Intermarine zumindest an einer erhöhten Nachfrage nach Transatlantikfahrten liegt. In Asien hingegen herrscht weiter ein Tonnage-Überangebot.

Der britische Branchendienst Drewry sieht etwas Licht am Horizont. Analystin Susan Oatway spricht zum Einen von einem »sehr gut handhabbaren« Auftragsbuch, das bei etwa 4% der Flotte liegt und vor allem Schiffe zwischen 10.000 und 15.000 tdw beinhaltet. »Ich bin optimistischer bezüglich des Dry Cargo-Marktes. Wir erwarten 2017 eine Belebung der Raten, was der MPP-Schifffahrt zu Gute kommen wird. Erstens wird sie selbst einen größeren Anteil daran haben können. Zweitens wird es für Bulk-Operateure unattraktiver, aufwendig zu stauende Projektladung zu buchen«, so Oatway.

Allerdings ruht ein Großteil ihrer Hoffnungen auch auf einer erzwungener Flottenreduzierung bei Bulkern durch die in Kraft tretende Ballastwasser-Konvention. Ob und wie viele ältere Frachter tatsächlich außer Dienst gestellt werden, weil sich eine Umrüstung nicht lohnt oder für den Reeder finanziell nicht möglich ist, ist allerdings unklar und die Konvention taugt als »großer Hoffnungsträger« daher nur bedingt.

Ungeachtet der Probleme schafft es das Gros der Player bislang, sich über Wasser zu halten, auch wenn es für nicht Wenige immer härter wird. Fast scheint es, als weigere sich die Branche desto mehr den Kopf in den Sand zu stecken, je länger die Krise dauert. Beim Top-Event des Jahres, der »Breakbulk Europe« in Antwerpen, war von Resignation jedenfalls nur wenig zu spüren. Die Hallen waren voll wie immer, zum Teil sogar noch voller. Die Luft war nicht nur bildlich gesprochen dünn, weil die Branche unaufhörlich redete, diskutierte und spekulierte. Auf den ersten Blick wollten sich die Beteiligten ihre mitunter großen Sorgen offenbar nicht anmerken lassen. Bei genauerem Hinsehen und in den vielen Gesprächen aber wurde auch die Anspannung deutlich.

Auffallend war unter anderem, dass selbst die Gruppe der »Uns geht’s gut«-Sager schrumpft. »Die Anderen haben schwer zu kämpfen, bei uns sieht es noch verhältnismäßig gut aus« hört man seltener. Der Optimismus weicht zunehmend einem Realismus. »Das ist Blödsinn, es gibt keinen, der nicht hart zu kämpfen hat«, ist ein Satz, der in inoffiziellen Gesprächen immer öfter fällt. »Wir Carrier können heute maximal sechs Monate im Voraus planen, das ist ein großer Unterschied zu früher und belastet die Stabilität der operativen Geschäfte«, sagt einer der großen Aussteller.

Resignation ist das aber in der Regel nicht. Vielmehr poppen immer wieder neue Projekte und Kooperationen auf, das MPP-Karussell dreht sich unaufhörlich. Ideen werden initiiert, verworfen oder umgesetzt, zum Teil wieder gestoppt und durch Neue ersetzt.

AAL sucht neue Partner

Ein Beispiel ist die Schoeller-Tochter AAL. Während immer mehr Akteure sich bestimmte – kleinere – Nischen suchen, geht der vormals auf asiatisch-pazifische Dienste spezialisierte Carrier den umgekehrten Weg. Mehr spezialisieren will man sich in der Flotte; künftig will sich AAL vorrangig mit großen Schiffen ab 30.000tdw präsentieren – ähnlich also wie der von Zeaborn in Bremen übernommene Linien-Carrier Rickmers-Linie sowie Chipolbrok, wo aktuell die vier Einheiten umfassende Neubauserie im Markt platziert wird, allerdings auch immer wieder vom Liniendienst abgewichen werden muss, um die Laderäume zu füllen.

Die im Mai 2015 vereinbarte Kooperation mit der deutschen Peter Döhle-Gruppe wurde indes wieder aufgelöst. Über die nicht zufriedenstellende Wirkung der Befrachtungszusammenarbeit war im Markt bereits seit einiger Zeit gesprochen worden. Im Rahmen der »Breakbulk« zog Panayides offiziell einen Schlussstrich, man werde künftig wieder eigenständig am Markt agieren. Die Kooperation war eigentlich darauf ausgelegt, die globale Präsenz zu verstärken und vom Europa-Knowhow der Hamburger zu profitieren.

AAL gehört zur deutsch-kontrollierte Muttergesellschaft Schoeller Holding. Diese verhandelt über eine Zusammenführung der Shipmanagement- und Crewing-Aktivitäten ihrer Tochter Columbia Shipmanagement mit dem Crewing-Spezialisten Marlow Navigation. Die Transaktion zieht sich seit Monaten hin, allerdings nicht zwischen den Parteien. Vielmehr sei der Aufwand für die Genehmigungen der Wettbewerbsbehörden enorm, heißt es.

Die Flotte von AAL umfasst jetzt zehn der 31.000-Tonner, vier weitere sind eingechartert. »Wir wollen eine Nische besetzen, und wir glauben, dass es einen Trend zur Ladungskonsolidierung gibt, für die größere Schiffe Kostenvorteile und Skaleneffekte bieten«, sagt Panayides. Zudem ziehe der Projektmarkt an.

Außerdem nimmt AAL von der Rolle als asiatisch-pazifischer Player Abschied und will künftig global auftreten – mit Tramp-, Semi-Liner- und Liner-Angeboten. »2016 haben wir im Mittleren Osten und an der US-Ostküste expandiert«, so Panayides, weitere Märkte könnten folgen.

Voraussetzung dafür ist ein generelles Anziehen des Marktes. »Ich hoffe und bin optimistisch, dass sich die aktuellen Anzeichen einer leichten Erholung in einem besseren Verhältnis von Angebot und Nachfrage ausdrücken«, sagt er. 2017 werde noch erheblicher Druck auf der Branche lasten, ähnlich wie 2016, als der Carrier wie so viele andere Verluste einfuhr. »Ich hoffe aber, dass wir an einem Wendepunkt angekommen sind.« Man sei jetzt besser aufgestellt, um an einer Erholung zu partizipieren, als früher als »regional player«. Vom Eigner Schoeller erfahre man große Unterstützung.

Für eine globale Abdeckung ist die AAL-Flotte jedoch nicht groß genug, wie Panayides bestätigt. Zusätzliche Tonnage soll über Charterverträge integriert werden, nicht zuletzt durch die Fusion der Schwester Columbia mit Marlow, dessen Eignerfamilie unter anderem einige MPP-Frachter der angestrebten Größe kontrolliert.

Auch ist man bei AAL auf der Suche nach einem neuen Partner. »Es laufen Verhandlungen«, bestätigt er ohne Details preiszugeben. Nur soviel: Es soll dabei nicht um eine Fusion, sondern um eine operative Zusammenarbeit gehen, wie sie schon mit Döhle angestrebt war.

Neun Döhle-Schiffe sind nach der Trennung von AAL mittlerweile bei der Reederei Briese beziehungsweise deren operativer Tochter BBC Chartering gelandet, die Wert darauf legt, mit der größten Flotte den Markt durch die immense geographische Abdeckung und Flexibilität zu übertrumpfen. Dadurch haben die Leeraner Vorteile in der Preisgestaltung. Die nicht wenigen Verkäufe des Jahres mit einbezogen, umfasst die BBC-Flotte mittlerweile über 180 betriebene Schiffe. Neu hinzugekommen ist auch die »Jan«, der erste der von Briese selbst bestellten 12.500-t-»Eco-Trader«. Eine baugleiche Schwester soll zum Jahreswechsel in Dienst gestellt werden.

Auch UHL geht neue Wege

Einen der größten Konkurrenten der Leeraner, den dänische Carrier Thorco hat die Konsolidierungswelle ebenfalls erfasst. Das im vergangenen Jahr verkündete Joint Venture Thorco Projects mit United Heavy Lift aus Hamburg wurde in der ursprünglich geplanten Form schon wieder ad acta gelegt. Die Strategien und Ausrichtungen seien zu unterschiedlich gewesen, ist zu hören. Beide Unternehmen bestätigten der HANSA, dass man jedoch weiter auf Basis einer »strategischen Partnerschaft« kooperiere. Sie spiegelt sich vor allem in der gegenseitigen Vertretung auf bestimmten Ladungsmärkten und in bestimmten Regionen wieder. Wie die HANSA erfuhr, ist der Ableger des Großkonzerns Thornico allerdings einem neuen Partner absolut nicht abgeneigt.

Beim Projekt-Operator UHL werden derweil neue Fakten geschaffen. Wie der Geschäftsführer Lars Rolner erklärte, konnte eine langfristige Beschäftigung aus dem Windkraft-Markt gefunden werden. Dafür wurde der 10.000-Tonner »VestVind« in Bareboat-Charter genommen.

Für den Fall, dass sich der Windkraft-Auftrag wie erhofft ausdehnen lässt, gibt es bei UHL bereits Planungen, die Flotte mit Schiffen ähnlich der »VestVind« auszubauen. Dabei hat der ehemalige Geschäftsführer der Schwergutreederei SAL verschiedene Alternativen im Blick: Weitere Bareboat-Charter sind nur eine Option. »Wir denken auch über Neubauten nach«, so Rolner. Ob UHL selbst bestellen oder mit einem Partner an den Markt gehen werde, sei allerdings noch nicht entschieden. Eine operative Partnerschaft mit einem weiteren Heavylift- oder MPP-Player ist nicht ausgeschlossen. »Wir sind offen«, sagt Rolner. Ungeachtet des möglichen neuen Schwerpunkts auf Deck Carrier will er auch in Zukunft an den P2-Schiffen festhalten. Sie fahren allerdings weniger Ladung aus dem Windbereich sondern sind vor allem im Infrastruktur- oder Projekt-Geschäft mit Afrika und Asien aktiv.

SAL-Verkauf vom Tisch?

Vom Tisch ist dem Vernehmen nach vorerst der als fast schon sicher geltende Verkauf des deutschen Carriers SAL durch den japanischen Eigner »K« Line an einen Verbund aus der Briese-Gruppe und Harren & Partner aus Bremen. Die Verhandlungen scheinen an der Finanzierung gescheitert zu sein. Bei SAL will man nun das eigene Geschäft wieder »in normale Bahnen« hochfahren, heißt es. Gleichzeitig kursierten zuletzt Spekulationen darüber, dass ein Verkauf in anderer Konstellation – mit Harren & Partner als alleinigem Käufer – bevorsteht. Die Möglichkeit, dass Hansa Heavy Lift mit dem Finanzinvestor Oaktree im Rücken SAL übernimmt, ist scheinbar kein Thema mehr – auch wenn seit dem Ausstieg des meinungsstarken CEO Roger Iliffe eine der angeblich größten Hürden während der Verhandlungen nicht mehr existiert.

MOL sucht Marktanteil

Als Gegenargument zur Hoffnung von Drewry-Analystin Susan Oatway, die Wechselwirkungen mit der Container- und Bulkbranche dürften schrumpfen, dient die Strategie der japanischen Großreederei Mitsui O.S.K. Lines (MOL). Sie ist eine der ganz wenigen Containerlinien, die relativ freimütig über ihr Engagement in der MPP- und Projektschifffahrt sprechen. Im Rahmen der Unternehmenskonsolidierung wurde »One MOL« ausgerufen, eine Bündelung und stärkere Koordination der unterschiedlichen Geschäftsinteressen.

Dazu gehört auch, dass man seine MPP-Aktivitäten selbst dann nicht zurückfahren will, wenn es der Containersparte besser geht. »Das ist keine kurzfristige Strategie«, bestätigt Senior Sales Manager Dirk Möller der HANSA. Die Kombination von Containern und Projektladung auf den großen Routen inklusive Transshipment sei zwar herausfordernd. »Das wird aber zunehmen«, so Möller. MOL wolle mehr Präsenz zeigen. Sofern die Container-Allianz mit NYK und »K« Line genehmigt werde, sei es auch möglich, dass Projektladung auf Allianz-Schiffen transportiert würden, zumindest auf den Ost-West-Routen, ergänzt Kaori Usui, Vizepräsidentin für das Trocken- und Reefer-Segment. Darüber hinaus verfügt MOL über rund 50 MPP/HL-Schiffe sowie über eine der weltweit größten RoRo- und Car Carrier-Flotten. Laut Möller werden immer mehr Projektladungen auf Mafi-Trailer gestaut. Traditionell ist die Reederei stark in der japanischen Industrie verwurzelt. Es werden zusätzlich eigene Abteilungen für weitere Regionen wie China und Europa aufgebaut. »Wir wollen unsere Kundenstruktur diversifizieren und neue Ladungsmärkte wie Yacht-Transporte erschließen«, sagt Usui.

Den Vorwurf, Containerschiffe würden den MPP-Markt schwächen, will Möller so nicht stehen lassen: »Wenn gleichzeitig ein Container- und ein MPP-Schiff verfügbar sind, haben Box-Carrier keine Chance, weil die Zusatzkosten für Laden/Löschen, viel höher sind. Unser Vorteil ist, dass wir regelmäßige Dienste haben und eine hohe Zuverlässigkeit anbieten können.«

Kein Ende der Konsolidierung

Ob Kampfgeist oder Zweckoptimismus die Stimmung in der MPP-Schifffahrt speisen ist nicht entscheidend. Der springende Punkt ist, dass sich die Beteiligten der Dramatik der Situation bewusst sind. Wer kann, versucht aktiv gegenzusteuern. Daher sind sich die allermeisten auch einig, dass ein Ende der Konsolidierung noch nicht erreicht ist. Um es mit AAL-Geschäftsführer Panayides zu sagen: »Wir werden weitere Projekte sehen. Wie weit das gehen wird, hängt davon ab, ob es noch Synergien zu heben gibt.«

Fragezeichen stehen nicht nur hinter dem künftigen Erscheinungsbild von AAL oder SAL, offen ist auch, wie sich etwa Hansa Heavy Lift, Thorco oder auch Zeaborn künftig aufstellen. Das wird unter anderem auch von der Bereitschaft großer Geldgeber im Hintergrund der Carrier abhängen, das nicht eben florierende Geschäft zu unterstützen oder gar (weiteres) anorganisches Wachstum zu ermöglichen.

Den Toepfer-Index TMI finden Sie ab sofort auch unter www.hansa-online.de/indizes-mpp/ und im Markt-Kompass jeder Ausgabe.

Michael Meyer