Politische Unterstützung gepaart mit einem ausgeprägtem Cluster-Denken: Was vielerorts angestrebt, aber nicht immer konsequent umgesetzt wird, gehört in Dänemark zum maritimen Geschäftsalltag. Von Michael Meyer

Die Dänen sind ein Volk von Seefahrern, das ist gemeinhin bekannt. Doch bisweilen wird die maritime Branche des verhältnismäßig kleinen[ds_preview] Landes zwischen Deutschland und den großen skandinavischen Staaten auf den Giganten A.P. Møller-Mærsk reduziert, die große Masse wird vom weißen Stern auf hellblauem Grund überstrahlt. So ist das Erscheinungsbild etwas verzerrt. Dabei nennen weit mehr, zum Teil bedeutende Akteure der Weltmärkte Dänemark ihr Zuhause. Und der allergrößte Anteil fühlt sich dem maritimen Cluster zugehörig, das in Kopenhagen sein Kerngebiet hat, jedoch darauf nicht zu reduzieren ist.

Große Pläne für DK-Flagge

Den wichtigsten Part in der dänischen maritimen Branche spielen allein schon aufgrund der Masse sicher die Reedereien. Und in diesem Segment gibt es ein deutliches Bekenntnis zum Standort. Der Reederverband Danish Shipping bestätigte der HANSA, dass über 90% der Reedereien Mitglied sind. Das ist gerade in Zeiten der maritimen Krisen nicht unbedeutend, weil auch Reedereien massiv Kosten einsparen, beispielsweise für Mitgliedsbeiträge – zu beobachten beispielsweise in Deutschland, wo einige Unternehmen dem Reederverband VDR den Rücken gekehrt haben, weil sie unzufrieden sind oder Ausgaben kürzen.

Anne Steffensen, CEO von Danish Shipping tritt in der Öffentlichkeit vor allem mit drei Botschaften auf. Die dänische Schifffahrt sei viel mehr als nur Maersk, die globale Handels- und Umweltpolitik stelle die Branche vor Herausforderungen und: »Wir haben die Umwelt im Blick und wollen die Entwicklung anführen.«

1.991 Schiffe mit zusammen 57Mio. GT werden aus Dänemark betrieben, 796 Containerschiffe, 600 Tanker, 285 Bulker und 310 Offshore-Einheiten. Damit sei man die sechstgrößte Schifffahrtsnation hinter Griechenland, Japan, China, Singapur und den USA und einen Rang vor Deutschland, heißt es. Die dänische Flagge – mit 682 Schiffen – ist laut Steffensen Nr. 13 im Weltmarkt, »allerdings wachsend und zwar auch bei ausländischen Reedereien«.

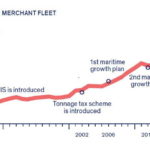

Weil die Schifffahrt das größte Export-segment des Landes ist, erfahren die Reeder zudem eine ausgeprägte politische Unterstützung. In diesem Jahr wird erneut eine nationale maritime Strategie (»Blue Denmark«) aufgelegt. »Wir hatten immer eine starke politische Rückendeckung. Hinter unserem Erfolg stehen solche Maßnahmen«, sagt Steffensen. Nach Einführung des DIS-Register 1988, der Tonnagesteuer 2002 und einem maritimen Masterplan 2012 steht eine neue Initiative an. »Dänemark hat einen großen Vorteil«, meint sie, »wir haben den Sachverstand im Land und wir haben Stabilität.« Im Ausland wird das durchaus honoriert. So sind einige internationale Reedereien im Land engagiert, entweder durch eigene operativ tätige Niederlassungen oder Einflaggungen. Zu diesen Unternehmen zählen etwa Ultragas, die BW Group, Evergas, Stena und auch Oldendorff Carriers aus Deutschland.

»Blue Denmark« setzt einige, zum Teil ehrgeizige Ziele für die Branche. So soll bis 2021 die Zahl der aus Dänemark betriebenen Schiffe um 10% gesteigert werden. Gleiches gilt für die Flagge. Die Zahl des Landpersonals von Reedereien soll von rund 6.200 auf 7.000 wachsen, die der dänischen Seeleute auf dänisch-geflaggten Schiffen nicht schrumpfen. Ursachen für dieses doch recht vorsichtige Ziel sind die Demographie und die erwartete Automatisierung. Laut einer Umfrage gehen dänische Reedereien davon aus, dass in zehn Jahren 10 bis 20% weniger Seeleute benötigt werden. »Weil die Gesellschaft altert, müssen die Unternehmen ohnehin mehr investieren, um die Zahl der Seeleute wenigstens stabil halten zu können«, so die Verbandschefin. Derzeit fahren auf dänisch-geflaggten Schiffen 7.640 dänische Seeleute, 2.646 aus der EU und 6.499 »Andere«. »Wir müssen in die zukünftig nötigen Qualifikationen investieren«, nimmt Steffensen die Verbandsmitglieder in die Pflicht.

Die Regierung kommt der Branche entgegen. So soll die einst 1% des Schiffswertes entsprechende Registrierungsgebühr für Einflaggungen wegfallen, das sogenannte »Netto-Lohn-System« für Spezialschiffe ausgeweitet werden, die Digitalisierung in der Verwaltung ausgebaut werden. Außerdem will man einige technische Bedingungen streichen, die bislang als Nachteil für die dänische Flagge galten. Als ein Beispiel nennt Steffensen die Pflicht für ein Schwimmbecken an Bord. »Gerade in diesem Bereich gab es Probleme.« Auch beim Trend zur Automatisierung will man vorne mitspielen, etwa Testplattformen für autonome Schiffe aufbauen. Nicht zuletzt will Danish Shipping Standortvorteile offensiv vermarkten, auch durch Vergleiche zu anderen Ländern.

Die ambitionierten Ziele will man jedoch nicht als reine Großzügigkeit verstanden wissen, die Politik verlangt schließlich auch Engagement aus der Branche. Denn Steffensen und den Reedern ist klar: »Ohne diese Ziele setzen wir den Status als signifikanter Wirtschaftsfaktor in Dänemark aufs Spiel. Dadurch würden wir auch Einfluss für die Regulierung verlieren, national wie international«, sagt die Verbandsvertreterin. Vor allem große Flaggenstaaten hätten bei der EU und der IMO Einfluss.

Auf diesen Einfluss setzen die ansässigen Unternehmen.

Beispiel Monjasa: Der Bunker-Lieferant und Tanker-Betreiber mit einem Umsatz von 1,5Mrd. $ und 4Mio. t Bunker-Lieferungen in 2017 will die 2020 anstehende »Sulphur Cap«, die Vorschrift zu schwefelarmen Kraftstoffen, nutzen. COO Svend Stenberg Moholt geht davon aus, dass der Großteil der Reeder auf niedrigschwefelige Kraftstoffe setzen wird, nur sehr wenige auf Scrubber und auch weniger als 1% auf LNG. Um das schon bei der Einführung der Emissionsschutzgebiete (ECAs) aufgetretene große Problem der »Non-Compliance« und der fehlenden Umsetzung der vorgesehenen Strafen zu umgehen, gibt es bei Monjasa eine Idee. »Die Strafen sind zu gering und werden nicht wirklich gut eingefordert. Der Anreiz zur Nichtbefolgung der Vorschriften ist heute noch zu groß«, sagt Moholt. Das liege auch daran, dass es in der extrem internationalisierten Schifffahrt oft nicht so leicht sei, die Verantwortlichen zu greifen. »Schärfere Kontrollen sind nötig. Eine Idee wäre es, die Bunker-Lieferanten in die Kontrollmechanismen einzubeziehen. Das ist einfacher«, meint er. Das werde bereits bei der IMO diskutiert, auch dank des dänischen Engagements. Aber dafür brauche man stärkere politische Initiativen auch anderer Staaten, die Bunker-Lieferanten beheimaten, die von dieser Idee noch nicht vollends überzeugt sind.

Zu den wichtigen Reedereien und Schiffsbetreibern gehören auch Hafnia (HANSA 04/18) und Dania Shipmanagement. CEO Carsten Brix Ostenfeldt stimmt dem Reederverband zu, dass man auch an Land einiges tun müsse, um eine ausreichende Zahl an Seeleuten zu bewahren. Auch der Idee hinter dem Monjasa-Vorstoß kann er einiges abgewinnen: »Wenn es zur Regulierung keine Rechtsdurchsetzung gibt, endet es in Chaos.« Erst 2017 gemeinsam mit Marktführer V.Group als Ausgliederung von Nordic Tankers gegründet, hat der technische Shipmanager aktuell 56 Schiffe in seinem Portfolio, darunter Tanker, Bulker, Projekt- und RoRo-Schiffe. Verbandschefin Steffensen begrüßt das Projekt als »positives Beispiel für ausländische Investments in Dänemarks Schifffahrtscluster«. Ostenfeldt findet, in Kopenhagen habe man sehr gute Voraussetzungen, viel Knowhow und politische Unterstützung. Daher wolle man weiter wachsen, »denn Größe zählt. Wir unterstützen daher ›Blue Denmark‹.«

Schiffbau und Zulieferer

Sei es nun das traditionelle Werft-Geschäft oder Industrietechnologie-Akteure – auch im Schiffbau und bei Zulieferern ist Dänemark trotz Konsolidierung, trotz der Konkurrenz aus Asien und trotz der jahrelangen Krise noch immer vertreten. Um nur einige Beispiele zu nennen:

Nach der Schließung der hauseigenen Werft in Munkebo durch den Maersk-Konzern 2012 gehört neben Fayard die Karstensens Shipyard zu den mitunter übersehenen Schiffbau-Betrieben. Sie ist unter anderem spezialisiert auf Fischereifahrzeuge und hat ein gut gefülltes Orderbuch mit knapp 15 Neubauten. Ein wichtiger Partner ist die Klassifikationsgesellschaft DNV GL. Das norwegisch-deutsche Unternehmen arbeitet in Dänemark außerdem an modernen Fähren mit Batteriebetrieb, wie dem Projekt »EFerry« mit der Soby Shipyard.

Viele der ehemaligen Werft-Experten sind mittlerweile in eigenen Unternehmen im Design- und Konstruktionsgeschäft sehr aktiv. Knud E. Hansen, OSK ShipTech und OMT, Ableger der Werft Odense Shipyard, sind durchaus klangvolle Namen im Markt für moderne Schiffstypen. Bei OMT tummelt sich ebenfalls eine Gruppe Designer, die mit ihrem Forschungsprojekt »2.500 TEU Regional ECOFeeder« ohne Wulstbug an die Technische Universität der Hauptstadt und die Initiative »Green Ship of the Future« angedockt sind. Viele internationale Partner sind dabei, auch aus Dänemark: MAN Diesel & Turbo, Danske Maritime, die DTU, VPS Vessel Performance Solutions oder der Danish Maritime Fund. Thomas Eefsen, CCO von OMT sagt: »Wir haben das Design zusammen mit Partnern entwickelt. Man braucht die richtigen Leute an einem Tisch, sonst ist die Umsetzung unrealistisch.«

»Ein großer Treiber der dänischen maritimen Industrie sind die Netzwerke hier«, bestätigt auch Magnus Gary von »Blue INNOship«. Er versteht das Projekt und die Kooperation mit der Initiative »Green Ship of the Future« auch als Antwort auf die Herausforderung, noch enger zusammenzuarbeiten und schneller zu sein, um sich im Weltmarkt behaupten zu können. Ein Innovationsmodell soll entwickelt werden.

»Netzwerke sind Treiber«

Beim Projekt »NordLIQ« geht es um ein Gasverflüssigungsterminal, dass auch LNG- und LPB-Bunkerungen ermöglichen soll. Realisiert werden soll es im Hafen Frederikshavn. »Es gibt große Gasvorkommen in und vor Dänemark. Warum sollen wir das nicht nutzen?«, sagt Projektleiter Klaus Rasmussen von OMT. Auch er betont den Nutzen von Expertengruppen, in denen Knowhow kooperativ geteilt wird. »Nicht zuletzt wird mit mehr Beteiligten und öffentlichen Finanzierungshilfen auch mehr Aufmerksamkeit erzeugt«, so Rasmussen.

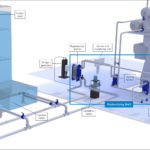

Ein ebenfalls vergleichsweise kleiner, aber aufstrebender Akteur ist Bawat, ein Anbieter für moderne Ballastwasserbehandlungsanlagen. In einem start-up-ähnlichen Umfeld außerhalb von Kopenhagen entwickelte das Team um CEO Kim Diederichsen ein System, dass mithilfe von Motorenabwärme und einer Pasteurisierung von Wasser arbeitet und so den hart umkämpften Markt aufmischen will. Auch mobile Anlagen für Häfen und Terminal-Betreiber gehören zum Repertoire. Zu den finanziellen Unterstützern gehören neben der EU vor allem dänische Partner wie – auch hier – der Danish Maritime Fund sowie der Danish Green Investment Fund und die Danish Nature Agency. »Wir profitieren natürlich ungemein von dieser Unterstützung durch den Staat und die bereitgestellte Infrastruktur«, so Diederichsen.

Zur absoluten Weltspitze gehört bereits jetzt der Farben- und Beschichtungshersteller Hempel. Der »Global Player« hat mit der Maersk-Gruppe einen ebenfalls dänischen Großakteur als größten Kunden. Und es wird kräftig investiert, nicht zuletzt, weil man schuldenfrei sei, wie Vizepräsident Christian Ottosen betont. »Wir haben so freie Finanzmittel für Akquisitionen und neue Projekte.« In direkter Nachbarschaft zur Zentrale – auf der anderen Seite der Autobahn – soll zudem schon bald ein neues Forschungszentrum entstehen, mit eigener Autobahnbrücke.

Weitere Akteure ließen sich finden. Sehr viele von ihnen betonen den Wert des Clusters für ihre Aktivitäten und die »hilfreiche« Unterstützung durch den staatlichen Danish Maritime Fund oder andere Akteure. Ein Faktor im Wettbewerb der maritimen Hubs, der zumindest aus externer Sicht nicht zu vernachlässigen ist. Ob das mittel- und langfristig ausreicht, um als einzelnes Unternehmen oder als ganzer Standort eine bedeutende Stellung im globalen Wettbewerb zu wahren oder gar auszubauen, wird die Zukunft zeigen. Zu viele Faktoren spielen dabei eine Rolle. Aber es ist eine Basis.