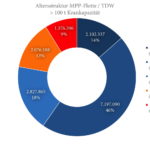

8,84 % der globalen Mehrzweck-Flotte sind älter als 20 Jahre. Der Trend ist nicht wirklich positiv,

aber der große Modernisierungsschub bleibt trotz umweltpolitischem Druck noch aus

Zum Vergleich: In der Containerschifffahrt überschreiten aktuell 5,7% der Flotte die 20-Jahres-Grenze. Allerdings liegt das Orderbuch trotz zuletzt[ds_preview] rückläufiger Entwicklung – vor vier Jahren waren es einmal 21,8% der fahrenden Flotte – noch immer bei knapp über 10,7%. Angesichts einiger wohl kurz bevorstehender Auftragsserien dürfte der Wert bald wieder steigen.

Im diversifizierten MPP-Markt hingegen scheuen sich die Reedereien noch. Hier umfasst das Orderbuch lediglich 2,1% der Flotte. Selbst wenn man nur auf die immer beliebtere Tonnage mit mehr als 240t kombinierter Krankapazität schaut, sind es »lediglich« 3,76%, wie aus dem aktuellen Marktbericht des Hamburger Maklers Toepfer Transport hervorgeht.

Ein Blick in die jüngere Vergangenheit zeigt gar einen kleinen Trend: So waren vor einem Jahr rund 7,45% der Flotte älter als 20 Jahre, das Orderbuch lag bei 2,08% beziehungsweise 3,76%. Im Frühsommer 2018 lagen 6,52% der Kapazität über der »Twen«-Marke, die Orderbücher umfassen bei 4,74% und 10,36%.

Zu den wenigen Bestellern gehört die Spliethoff-Gruppe, die für ihre Töchter Wijnne Barends und Bore 5.800-Tonner und 7.000-t-RoRo-Neubauten bestellt hat; NYK hat zwei 12.500-Tonner mit 800t Krankapazität bestellt, wenn auch dem Vernehmen nach wohl für den Intra-Asien-Verkehr; andere wie das chinesisch-polnische Joint Venture Chipolbrok haben mehr oder minder fertige Konzepte in der Schublade (HANSA 09/19). Nicht genannte deutsche Reeder/Carrier sollen an »Non-Liner«-25.000-Tonnern mit 450t Krankapazität arbeiten.

Der Schwenk auf immer größere Krane gilt im Übrigen nicht überall als Nonplusultra. Hinter vorgehaltener Hand verweisen einige Marktteilnehmer wiederholt auf die mittlerweile bessere Infrastruktur in vielen Häfen der Welt, weshalb günstigere und leichter in das Schiffsdesign zu integrierenden »kleinere Krane« noch immer von Interesse seien.

Zu den – wiederum wenigen – die derzeit neue Tonnage bekommen, gehört der Carrier dship, der vier Einheiten des F500-Typs in Dienst stellt. Weitere Aufträge könnten folgen (S. 41). Auch Zeamarine hatte zuletzt Neubauten im Zulauf. Ansonsten ist es relativ ruhig an der Neubau-Front, was bei Manchem für Fragezeichen sorgt. »Einige Akteure müssen langsam aktiv werden, sonst fallen sie im Wettbewerb um Ladungen zurück«, meint ein Branchenkenner. Ein Argument in diese Richtung ist der wichtige Teilmarkt der Windenergie-Anlagen. Sie werden immer größer, ältere Tonnage ist dafür oft nicht ausgelegt – oder nur unter relativ komplexen Stau-Bedingungen.

Druck auf Neubaupreise?

»Die meisten Werften haben in den letzten sechs Monaten keine Aufträge erhalten, aber die Situation ändert sich. Mit der Abschwächung des Yuan sollte es Druck auf die Neubaupreise in China geben«, heißt es bei Toepfer Transport. Allerdings argumentierten die Werften, dass steigende Arbeitskosten sowie Stahl- und Ausrüstungspreise diesen Effekt mildern würden.

Laut des China Newbuilding Price Index (CNPI) sanken die Neubaubestellungen um 73% gegenüber dem ersten Halbjahr 2018. »Es scheint, dass viele Reeder warten, bis die Auswirkungen der ›IMO-2020‹-Regulierung erkennbar sind, bevor sie Bestellungen aufgeben und Entscheidungen über das wirtschaftlichste Antriebssystem treffen«, so der Makler weiter.

Trotz dem fortgeschrittenen Alter eines gewissen Teils der verfügbaren Tonnage scheint dies in der MPP-Branche ein gewichtiges Argument zu sein. Nur die allerwenigsten setzen auf alternative Kraftstoffe. In der Regel wollen die Carrier niedrigschwefeligen, konventionellen Kraftstoff (»Low sulphur fuel«) nutzen, einige arbeiten mit Scrubbern.

Das Hauptargument: Man weiß noch nicht, ob und wenn ja wie in den vielen kleinen und mittelgroßen, zum Teil abgelegenen Häfen, die im MPP-Verkehr angesteuert werden (müssen), eine ausreichende Versorgung mit LNG gewährleistet werden kann.

Rege Secondhand-Aktivität

Anders sieht es im Secondhand-Markt aus. Hier erkennt man wieder eine relativ rege Aktivität. Die Preise erholen sich laut Toepfer Transport langsam, bleiben aber unter dem historischen Durchschnitt. Immer mehr Schiffe über 15 Jahre würden gehandelt, da immer mehr Eigentümer und Betreiber Schwierigkeiten hätten, eine zufriedenstellende Beschäftigung für diese Schiffe zu finden.

»Verlader ziehen es vermehrt vor, ihre Ladungen auf modernen und umweltfreundlichen Schiffen befördern zu lassen, und viele Frachtversicherer berechnen einen Risikozuschlag für Schiffe über 15 Jahre«, heißt es im Report. Eine Einschränkung gibt es jedoch: Der Verkauf älterer Einheiten nach China wird schwieriger, da die Regierung in Peking mittlerweile nur den Import von Schiffen mit IMO-Tier-II-Motoren akzeptiert, die ab 2011 gebaut wurden. Die jüngst gemeldeten Transaktionen betreffen vor allem Frachter mit Baujahren zwischen 2008 und 2013, in Einzelfällen auch 2004 und 2005.

Auch deutsche Akteure gehören zu den Käufern. BOCS aus Bremen übernimmt den 12.500-Tonner »Leila H« von DS Schiffahrt, Briese und Krey übernehmen 12.500- und 17.000-tdw-Einheiten Schiffe aus den Flotten von Bockstiegel und der Reederei Freese – zum Teil handelt es sich dem Vernehmen nach um Verkäufe von Schiffsgesellschaften in schwerer finanzieller Schieflage. Freese hat laut des Maklerberichts zudem den 28.000-Tonner »Kingfisher« und den 29.000-Tonner »Kingcup« an Chipolbrok abgegeben. Auch BD Shipsnavo aus Haren an der Ems soll mit dem Kauf der »COE Luisa« (12.600tdw) von Briese auf dem Secondhand-Markt aktiv geworden sein.

Verhaltene Zuversicht

Die rege Aktivität auf dem Secondhand-Markt mag zumindest in Teilen in einer etwas besseren Aussicht begründet liegen. Die jüngste Prognose von Toepfer Transport könnte schlechter sein. Anders als andere Beobachter erwarten die Hamburger Experten nicht unbedingt eine kurz- bis mittelfristig schwächere Entwicklung.

Der hauseigene – im Sommer methodisch angepasste – TMI-Ratenindex schwankt um die 7.500$ (siehe »Markt-Kompass«, S. 9).

»Wir gehen davon aus, dass dies noch einige Zeit der Fall sein wird«, heißt es vom Makler. Der Toepfer Transport Multipurpose Index (TMI) stellt die monatliche durchschnittliche Zeitcharterratenbewertung dar, die von einem Panel von zehn bis 25 führenden MPP-Betreibern, Eigentümern und Brokern für eine sechs- bis zwölfmonatige Zeitcharter für ein 12.500 tdw MPP / HL »F-Type« Schiff erstellt wurde. »Betreiber sichern sich Schiffe langfristig (mehr als 24 Monate) auf TMI-Niveau und für kürzere Zeiträume über TMI-Niveau«, erklärt Toepfer Transport

Der jüngste Anstieg des Baltic Handysize Index trage dazu bei, die weniger optimistischen makroökonomischen Aussichten abzumildern. Darüber hinaus befinden sich verschiedene Großprojekte (Canada LNG Kitimat, BHP South Flank Project) im Markt, die sich positiv auf die Flottenauslastung auswirken.

»Das MPP-Geschäft wird traditionell von einer Vielzahl von Faktoren beeinflusst, die sich der Kontrolle der Marktbeteiligten entziehen, etwa die Politik, Entwicklung anderer Schifffahrtssegmente, Rohstoffpreise, Makroökonomie. Mit Blick auf die Marktaktivität wird der aktuelle ›Grauton‹ langsam, aber sichtbar heller. Unser Ausblick für die nächsten Monate ist daher verhalten optimistisch«, so das Fazit der Hamburger.