Start-ups stehen beim Eintritt in die maritime Industrie vor rechtlichen, finanziellen und ökonomischen Herausforderungen, zum Teil auch vor Hürden – gerade in Deutschland.

Die Investitionen waren zuletzt rückläufig. Doch das Potenzial für alle Beteiligten

ist groß.

Die britische Unternehmensberatung Thetius hat jüngst enthüllt, dass Start-ups im vergangenen Jahr Rekord-Investitionen aus der Schifffahrt eingesammelt haben[ds_preview]. Demnach wurden 1,4Mrd. $ an Risikokapital (Venture Capital) in maritime Newcomer investiert.

1,4 Milliarden Gründe zur Freude und Zuversicht also? Nicht unbedingt.

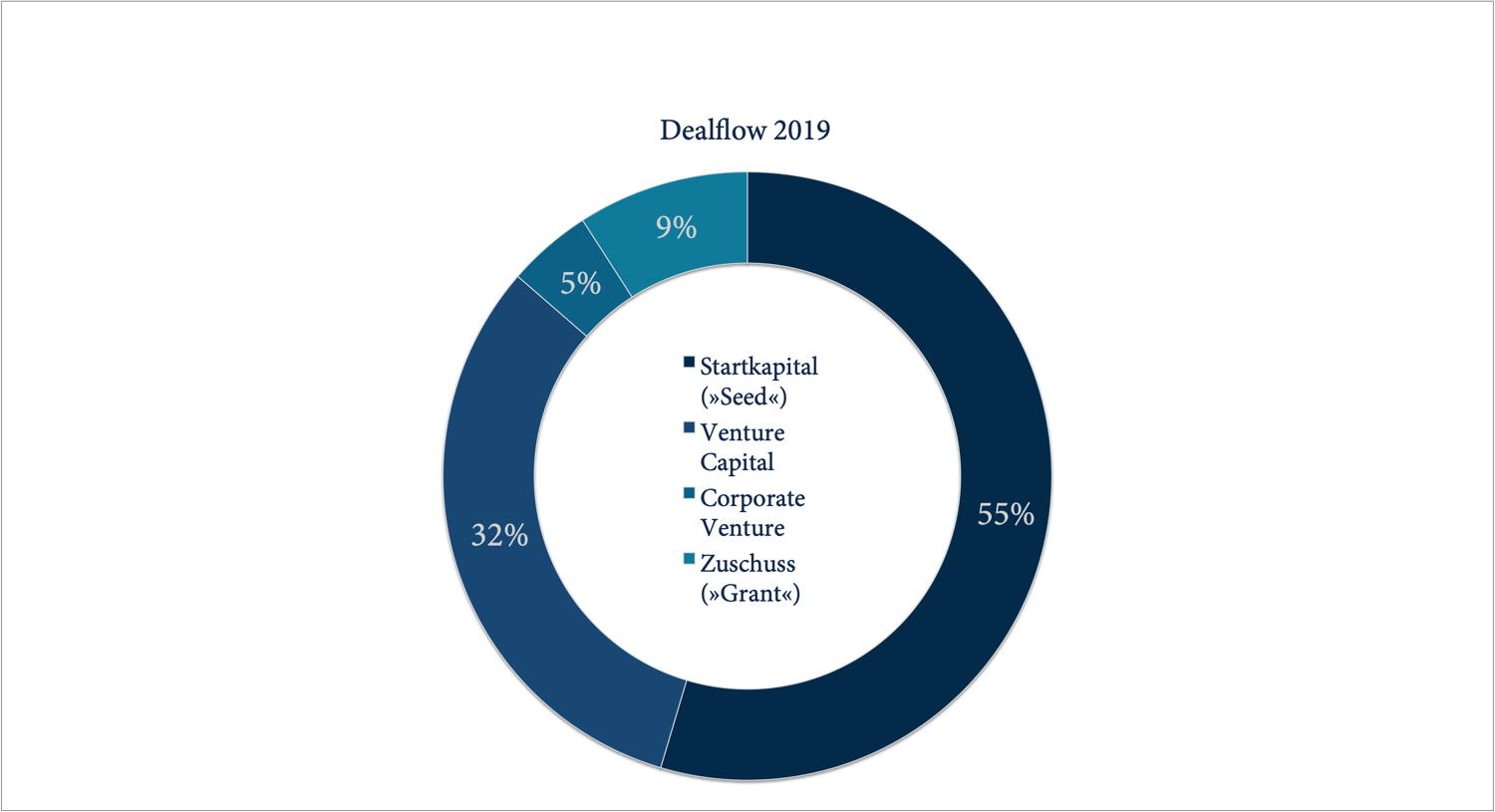

Oberflächlich betrachtet war 2019 ein rekordverdächtiges Jahr. Das Bild wird jedoch durch die massive Investition von 1Mrd. $ in Flexport verzerrt. Vielmehr war die Investitionstätigkeit in der Branche ab 2018 sogar leicht rückläufig, da weniger Deals (zu einem höheren Durchschnittswert) abgeschlossen wurden, heißt es bei Thetius. Rechnet man das Investment in Flexport heraus, ging die Risikofinanzierung in der maritimen Branche um 24% auf 144Mio. $ zurück. Die Anzahl der Transaktionen sank um 8%.

Stephan Göthel, Jurist, Gründer und Partner der Hamburger Kanzlei Pier 11, beobachtet diesen Trend ebenfalls. Die Kanzlei hat in den vergangenen Jahren einen Schwerpunkt auf die Themen Venture Capital und Start-ups gelegt. »Die Tendenz ist, das die investitionsstarken Amerikaner vorwiegend in reifere Technologien und weniger kleinteilig investieren wollen«, sagt Göthel im Gespräch mit der HANSA. Gleichzeitig beobachtet er für den Standort Deutschland die Herausforderung, eine zweite oder dritte Finanzierungsrunde umzusetzen. Sogenannte »Business Angels« oder Investoren für kleinere Summen, gibt es zwar durchaus. »Aber wenn es um größere Summen geht, wird es in Deutschland schwierig«, so Göthel. Im Ergebnis wandern einige Start-ups in die USA ab, oder amerikanische Investoren steigen in das hiesige Geschäft ein.

Der Standort und das Geld

In der maritimen Branche kommen nach der langen Krise erschwerend deren eigene Schwierigkeiten hinzu, weil sie eben selbst kämpfen muss oder sich restrukturiert, während es in anderen Branchen bisweilen mehr ertragsstarke Unternehmen gibt, die investieren können und wollen.

Die Projekte und Ideen deutscher Start-ups sind nach Ansicht von Göthel nicht das größte Problem: »Sie müssen sich überhaupt nicht verstecken – gerade, wenn es um Themen geht, die vielleicht nicht e-Commerce-, sondern industriegetrieben sind, also in der Technik oder in der Logistik. Das Problem ist eher, dass es hier nicht die Fonds in der Größenordnung wie in den USA gibt«, so der Experte.

In Nordamerika sind die Fonds stärker, weil es mehr risikobereite Anleger gibt. In Deutschland vergeben die Fonds eher kleinere »Tickets«. »Daher kommen Start-ups hier manchmal an eine Grenze, wenn es um die Frage nach einem deutschen Investment geht«, sagt der Experte. Muss eine Idee eingestampft werden, liege es vor allem am fehlenden Kapital, um das Projekt weiterzuentwickeln oder am Markt zu platzieren.

Gerade der Vertrieb kann sich als Herausforderung entpuppen im Logistikbereich – ein B2B-Geschäft, bei dem man beispielsweise durch Internetwerbung nicht übermäßig viele Kunden erreicht – anders als beim E-Commerce.

»Da geht noch viel mehr«

Dieses Problem ist der Branche nicht fremd. Abhilfe könnten Projekte wie der Trade & Transport Impact (T&TI) sein, den der global agierende Dienstleister Rainmaking schon 2018 in Hamburg gegründet hatte. Ziel – und gelebtes Geschäft – des T&TI ist es, große Industriepartner mit Start-ups zusammenzubringen, die über die erste Phase hinaus sind und schon ein mehr oder weniger marktreifes Produkt haben. Führt der Konzern Gespräche mit bestehenden oder potenziellen Kunden, nimmt er das Start-up sozusagen mit in die Verhandlung und sorgt so für Aufmerksamkeit (HANSA 06/19).

Göthel kann dem Ansatz einiges abgewinnen: »Ich finde es gut, dass ein Unternehmen seine Kundenzugänge dem Start-up öffnet. Ist man noch nicht so bekannt, ist es häufig nicht einfach, Termine bei den maßgeblichen Personen zu bekommen.«

Ein Punkt, der für alle Start-ups gilt: Potenzielle Kunden müssen immer abwägen, ob und wenn ja wie und wie lange ein Newcomer am Markt bleiben könnte. Die Integration eines bestimmten Produkts kann etwa eine umfangreiche Umstellung der eigenen Prozesse nötig machen.

Corporate Venture

Es stellt sich dann die Frage, ob sich solche Kosten lohnen – gerade in einer krisengeplagten Branche wie der maritimen Industrie. »Da kann ein großer Partner einem Start-up natürlich helfen, indem er sagt: Wir haben bereits umgestellt. Die beste Werbung ist, gute Kunden als Referenz zu haben«, sagt der Jurist. Maritime Start-ups haben es letztlich mit potenziellen Kunden zu tun, die bisweilen vor wichtigen Entscheidungen stehen. Einerseits müssen sie die Fehler und Schwierigkeiten aus der Vergangenheit verarbeiten. Wenn sie sich allerdings nicht auf Investitionen in neue Geschäfte einlassen, verlieren manche ihr Geschäftsmodell. »Man muss in beide Richtungen gleichzeitig denken und investieren. Das macht es so wahnsinnig schwierig«, meint Göthel. Gleichzeitig sieht er aber auch großes Potenzial für Start-ups, wenn die Krise in Gänze überwunden ist. Die Digitalisierung spiele eine entscheidende Rolle in der Branche: »In der Schifffahrt und in der Hafenwirtschaft ist schon einiges passiert, aber da geht noch viel mehr.«

Angebot & Nachfrage

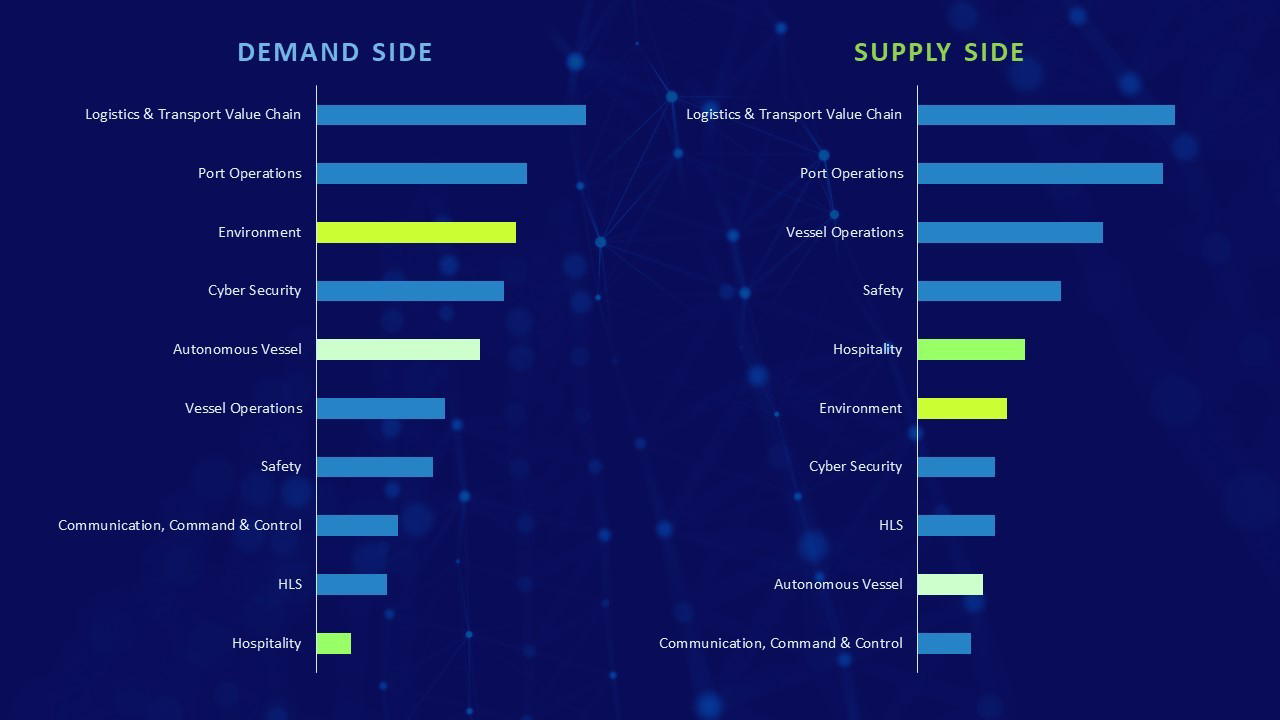

Ein wichtiger Faktor für diese Entwicklung ist zudem die inhaltliche Komponente. Hannan Carmeli, Gründer und CEO vom Investment- und Beratungsunternehmen theDOCK hat kürzlich eine Analyse veröffentlicht. Die zentrale Fragestellung war: Passen die Angebote der Start-ups überhaupt zu den Bedürfnissen der Branche? Dafür wurden die Bedarfe von 43 Unternehmen aus der Hafen-, Schifffahrts-, Schiffstechnik- und Logistikbranche den Angeboten von »einigen hundert« Start-ups gegenübergestellt.

Das Ergebnis: Logistik und Transport-Wertschöpfungskette wurde als die wichtigste Nachfragekategorie genannt. Das trifft sich mit den Start-up-Angeboten, bei denen diese Kategorie ebenfalls führt. Anders sieht es in der Kategorie »Umwelt« aus. Während sie bei der Industrie auf Rang 3 liegt, erreichte sie bei den Startups, die sich mit Umweltproblemen befassen, »nur« Rang 6, so Carmeli.

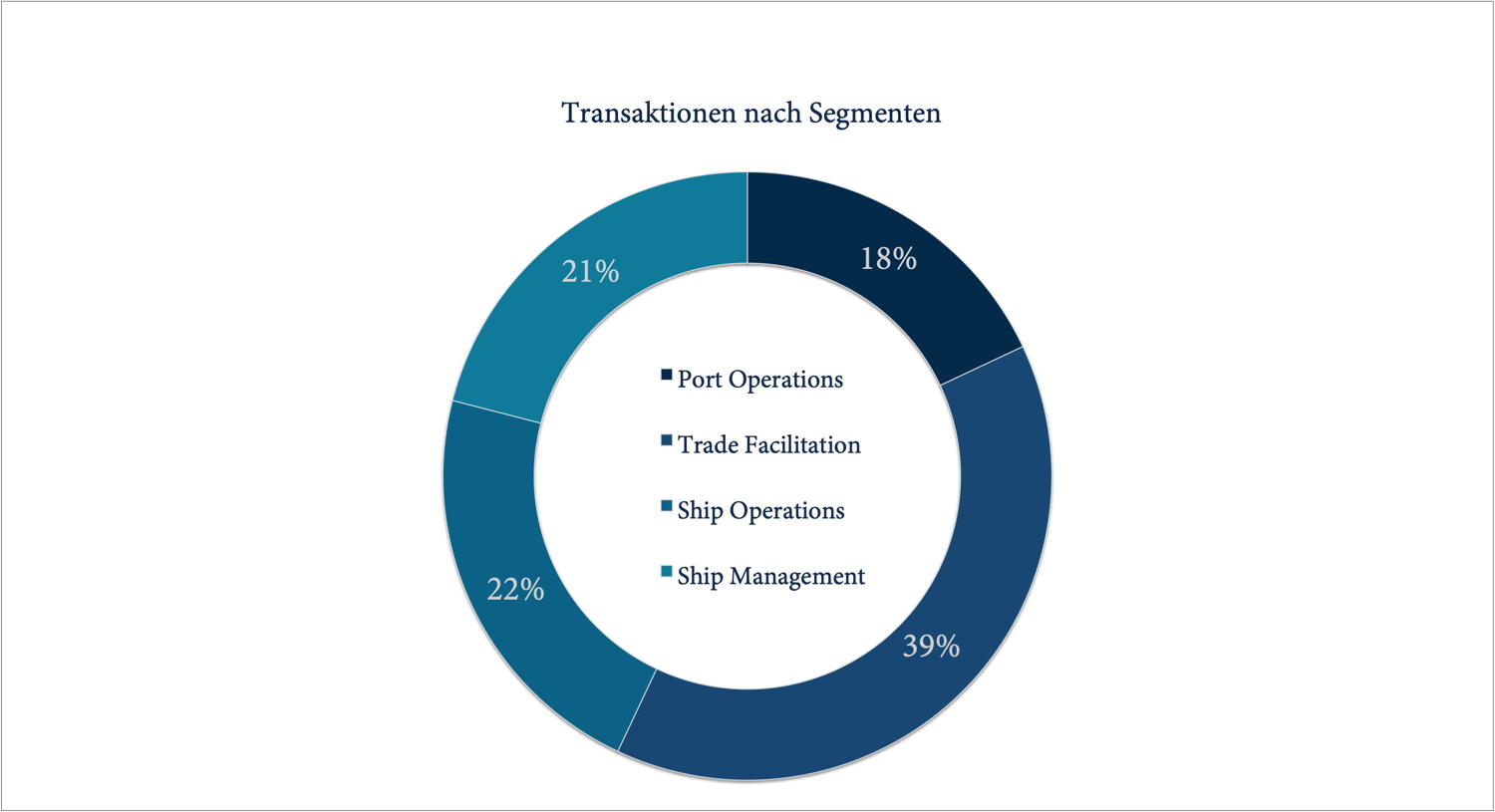

Eine Variante neben dem »klassischen« Investoren-Geschäft ist die Gründung eigener Investment-Vehikel durch Schifffahrtsunternehmen. Die Hamburger Gruppe Bernhard Schulte oder Zeaborn aus Bremen sind diesen Weg gegangen.

Göthel sieht das prinzipiell positiv, zumindest so lange, wie man den Start-ups ihre unternehmerische Freiheit lässt: »Wenn man von vornherein vorhat, das Projekt in die Konzernstruktur einzubinden, funktioniert das Investment-Vehikel nicht. Diese Corporate Venture-Fonds sollten unabhängig sein und das zur Verfügung stehende Geld als Risikokapital sehen.« Zudem stellt sich die Frage, ob sich bei einer möglicherweise nötigen zweiten Kapitalrunde ein weiterer Investor nicht davon abschrecken lässt, dass ein anderer Akteur – unter Umständen sogar ein Konkurrent – bereits an Bord ist. »Natürlich ist Corporate Venturing gut, weil es Geld bringt. Wenn man ein Investment von einem Venture-Capital-Fonds oder einem Investor bekommt, ist man aber sicherlich etwas freier«, so Göthel.

Wer kriegt was für wie viel?

Hat man prinzipiell zueinander gefunden, steht eine ganz wichtige Entscheidung für das Start-up an: Für wie viel Geld gebe ich wie viele Anteile ab? Hier spielt die Herangehensweise des Investors erneut eine Rolle. Professionellen Investoren aus dem Bereich Venture Capital ist bewusst, dass es keine sichere Anlage, sondern mit hohen Risiken verbunden ist, Geld in ein Start-up zu geben und dass es frei handeln muss. Sie wollen zwar oft Informationsrechte. Aus dem Alltag halten sie sich jedoch heraus, auch weil sie sich gar nicht um das Tagesgeschäft jeder Beteiligung kümmern können. »Dies vertraglich einzubinden, die Freiheit auf der einen Seite und die Kontrolle auf der anderen Seite, kann eine Herausforderung sein, wenn es darum geht, die Zusammenarbeit zu fixieren«, sagt der Hamburger Jurist.

Die Verteilung der Anteile für ein Investment X hängt von der konkreten Bewertung des Unternehmens ab. Gerade bei Start-ups ist das mitunter gar nicht so einfach. Den Jung-Unternehmern rät Göthel: »Am Anfang nicht zu viele Anteile abgeben. Denn dann fehlen möglicherweise Anteile in einer folgenden Kapitalrunde, um sie den großen Investoren anzubieten.«

Schrumpft der eigene Anteil unter 50%, kann man unter Umständen nicht mehr selbst gestalten. In der Regel übernehmen »Business Angels«, die klassischerweise zwischen 100.000 und 500.000€ investieren, zwischen 2 und 5%, erst später werden auch schon mal Tickets zu 10, 15 oder 20% herausgegeben.

Ein Scheitern einer Zusammenarbeit im Rahmen der Vertragsverhandlungen liegt seiner Erfahrung nach weniger in der klassischen Due Diligence begründet. Vielmehr könne es sein, dass es unterschiedliche Preis- und Bewertungsvorstellungen gibt. »Wenn man diesen Punkt erst geklärt hat, sind die Vertragsverhandlungen selten das, woran es scheitert. In der Regel findet man einen Weg«, sagt Göthel. Im Zweifel kann man auch eine Staffelung vereinbaren. Zum Beispiel bekommt ein Investor häufig schon den Anteil den er haben möchte, zahlt aber später das Geld, wenn etwa bestimmte Ziele wie die Marktreife eines Produkts oder eine bestimmte Anzahl an Kunden erreicht sind. Eine Frage der Kompromissfähigkeit…

Michael Meyer