Turbulente Zeiten am Tankermarkt. Auf die Ratenexplosion nach den Spannungen in Nahost folgten ein warmer Winter, dann die Ölschwemme und schließlich weltweite Shutdowns, um des Coronavirus Herr zu werden. Der Höhenflug ist vorerst zu Ende

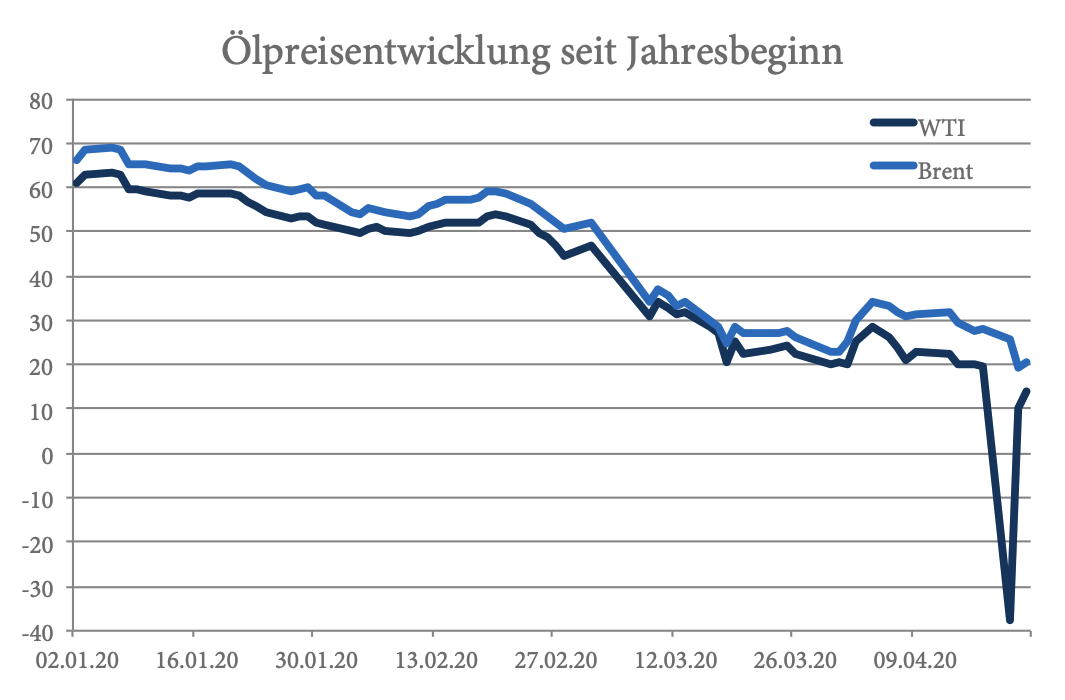

Ist es nun vorbei mit dem Höhenflug am Tankermarkt? Nachdem die Mitglieder der Organisation der erdölfördernden Länder (OPEC) und ihre[ds_preview] Verbündeten (OPEC+) eine historischen Förderkürzung um 9,7 Mio. Barrel Rohöl pro Tag (m/bpd) vereinbart haben, sehen Analysten schwarz. Nach anfänglicher Uneinigkeit hatten die Staaten schließlich zugestimmt, den massiven Förderüberhang zu verringern und eine Preisuntergrenze festzulegen. Ob das allerdings ausreicht, um den durch das Coronavirus verursachten Rückgang der Ölnachfrage auszugleichen, ist fraglich.

Sicher werde die Vereinbarung aber »schwerwiegende Auswirkungen« auf den Öltankermarkt haben, meint beispielsweise Peter Sand, Chefanalyst von BIMCO. Der aktuelle Nachfrageschock sei von beispiellosem Ausmaß. Zwar würden Parallelen zu 2008 gezogen, aber die Welt stehe nun vor dem »Großen Lockdown«, wie der Internationale Währungsfonds (IWF) es nennt. Damit sei die Krise »radikal anders«.

»Erstes Quartal hat hoffentlich für Liquiditätspuffer gesorgt«

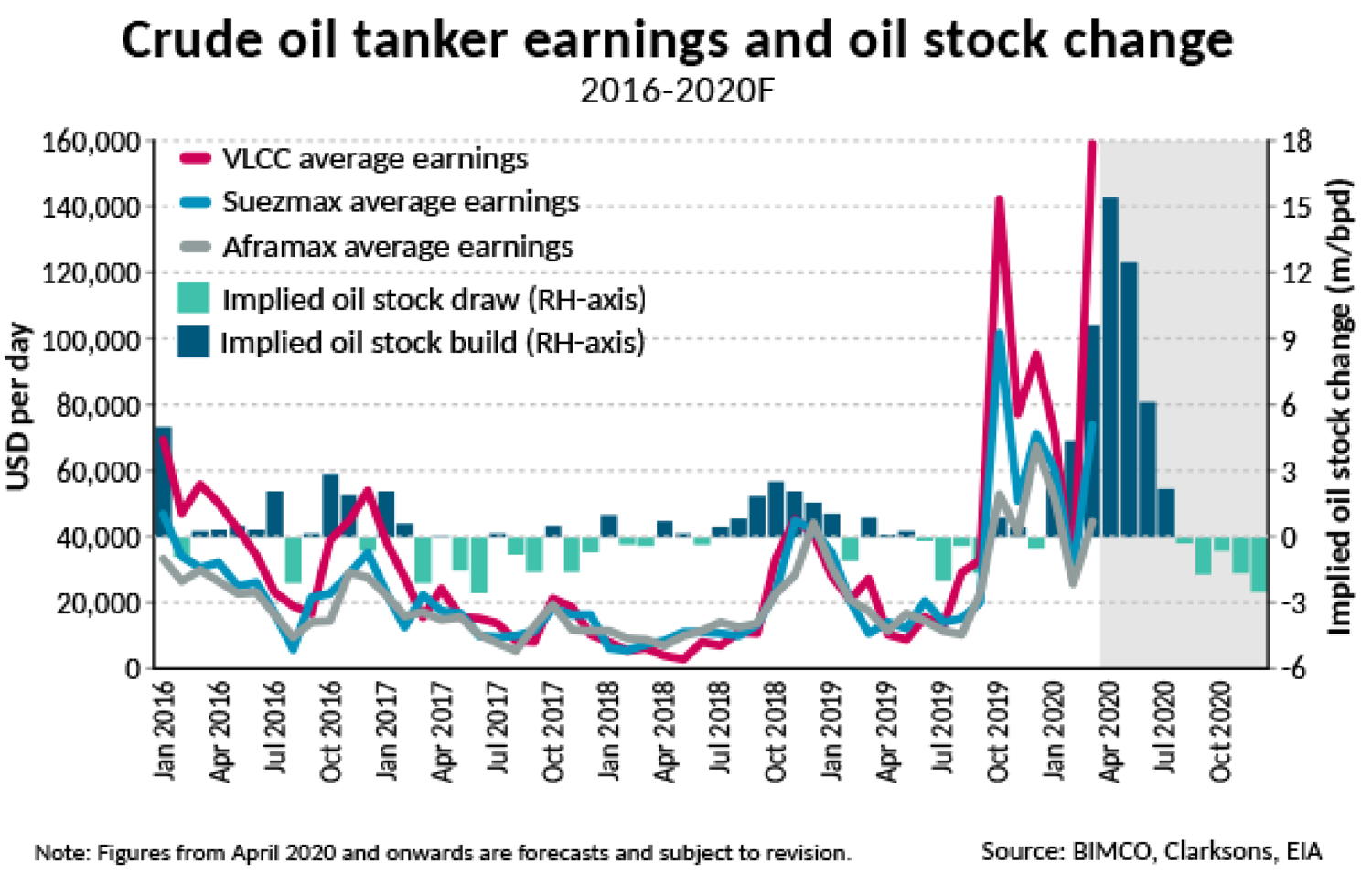

»Das erste Quartal des Jahres 2020 war für Rohöltanker eines der profitabelsten Quartale des vergangenen Jahrzehnts, das hoffentlich für einen Liquiditätspuffer für die vor uns liegenden herausfordernden Monate gesorgt hat. Sobald die Produktionskürzungen einsetzen, wird die profitable Phase wahrscheinlich zum Stillstand kommen«, sagt Sand. Am Ölmarkt wird es nach BIMCO-Schätzung weiterhin ein Überangebot geben, Reserven werden aufgebaut. Nach April könnten dann aber die Spot-Fracht- und Zeitcharterraten für Rohöltanker aufgrund des massiven Rückgangs der Nachfrage und der Ölexporte einem massiven Abwärtsdruck ausgesetzt sein.

Die Internationale Energieagentur (IEA) geht davon aus, dass die weltweite Ölnachfrage im Jahr 2020 im Jahresvergleich um 9,3 m/bpd sinken wird, was praktisch einen Einbruch bedeuten würde. Die schwimmende Lagerung hat im März um schätzungsweise 22,9Mio. Barrel auf insgesamt 103,1Mio. Barrel zugenommen, was 52 VLCCs bindet (bei einer angenommenen Kapazität von 2Mio. Barrel). Angesichts der niedrigen Ölpreise scheint es zudem wahrscheinlich, dass sich die Reserven an Land und in schwimmenden Lagern in den kommenden Wochen weiter füllen werden. Aber es wird nicht erwartet, dass dieser Trend über einen längeren Zeitraum anhält. Dementsprechend dürfte sich der positive Impuls für den Rohöltankermarkt nach dem zweiten Quartal verflüchtigen. Die US-Energieinformationsbehörde (EIA) schätzt, dass die weltweite Nachfrage nach Erdöl und flüssigen Kraftstoffen für das Gesamtjahr 2020 um 5,2 Mio bpd sinken wird.

Während der Aufwärtstrend bei der schwimmenden Lagerung einen beträchtlichen Teil der Kapazität aus dem Markt nimmt, wird das wohl nicht ausreichen, um die sinkende Nachfrage und die Überkapazität auszugleichen. »Es scheint plausibel, dass der Markt erst im dritten Quartal 2021 wieder zu normalen Angebots- und Nachfragegrundlagen zurückkehren wird«, sagt Sand.

»Wird Auswirkungen der Finanzkrise von 2008 in den Schatten stellen«

Gegenwärtig dreht sich die Debatte darum, wie schnell sich das globale Wirtschaftswachstum von der aktuellen Krise erholen wird. Der IWF hat in seinem Basisszenario für 2020 einen Rückgang des globalen BIP um 3% prognostiziert, was die Auswirkungen der Finanzkrise von 2008 in den Schatten stellen würde.

»Angesichts eines wirtschaftlichen Abschwungs, wie es ihn seit der Großen Depression nicht mehr gegeben hat, liegt ein hartes Jahr mit vielen Unsicherheiten vor uns«, heißt es. BIMCO erwartet angesichts der derzeit verfügbaren Informationen eine gewisse Normalisierung der Schifffahrtsmärkte im Jahr 2021. »Die letzten drei Monate haben uns jedoch gelehrt, dass nur wenige Dinge in Stein gemeißelt sind, und deshalb ist es unerlässlich, dass sich die Schifffahrtsindustrie ständig auf die sich ständig ändernden Folgen des Coronavirus einstellt«, sagt Sand.

Auch das Osloer Analysehaus Cleaves Securities erwartet für den Rest des Jahres eine niedrige Nachfrage nach Erdöl. Die Rede ist von eiem Minus von 16Mio. Barrel pro Tag gegenüber dem Jahresende 2019. In der Folge erwarten die Norweger, dass die Spotraten »abstürzen werden«. Konkret werden für das zweite Halbjahr im Schnitt nur 15.000$ pro Tag für einen VLCC prognostiziert, was im Vergleich zu den Raten im vierten Quartal 2019 extrem wenig wäre.

Sollte die Ölnachfrage dann wieder anziehen, würden die Bestände in den schwimmenden Lagern abgebaut und mehr Tonnage freigesetzt werden. Derzeit ist die Nachfrage nach Schiffen für Floating Storage zwar noch groß, das könnte sich den Analysten zufolge aber im Juli kommenden Jahres ändern und die Nachfrage insgesamt einbrechen lassen. Die negativen Auswirkungen wären nach Einschätzung von Cleaves dann auch noch in der eigentlich starken Wintersaison zu spüren. Lichtblicke seien das kleine Auftragsbuch und die hohe Verschrottungsaktivität, die voraussichtlich auf diesen Niveaus bleiben werde. Eine Erholung des Marktes wird bei Cleaves erst für Mitte 2022 bis 2023 vorausgesagt.

Der Schiffsmakler Allied Shipbroking warnt, dass am Ende der Coronavirus-bedingten Shutdowns eine noch »viel größere Narbe« zurückbleiben könnte, als derzeit erwartet wird. »Wenn die Krisen-Maßnahmen wieder zurückgenommen werden und die Verbraucher zur Normalität zurückkehren, könnte sich ihr Ausgabeverhalten für immer verändert haben. Es könnten mehr Menschen dauerhaft im Home-Office arbeiten, Unternehmen könnten versuchen, ihre Lieferketten zu verkürzen und sich stärker auf lokale Ressourcen zu verlassen, um künftige Störungen zu vermeiden, während der internationale Reiseverkehr eingeschränkt bleiben könnte«, so der Broker in einem Marktbericht. Dadurch könne sich das Umfeld für den Tankermarkt stark verschieben.

»Wäre nicht überraschend, wenn bestimmte Förderländer sich auch diesmal nicht an die Vereinbarungen halten«

Analysten von Drewry meinen, dass die OPEC+ ihre Förderung noch stärker kürzen müsste, um den Markt wieder ins Gleichgewicht zu bringen. Dafür sei der Nachfrageeinbruch im zweiten Halbjahr mit 23Mio. Barrel pro Tag zu stark.

Rajesh Verma, Lead Analyst Tanker Shipping bei Drewry, gibt zu bedenken: »Die Förderkürzung wird sich im zweiten Halbjahr 2020 auf 7,7Mio. bpd verlangsamen, bevor sie schließlich von Januar 2021 bis März 2022 auf 5,8 Mio. bpd zurückgeht.« Ob das reichen wird un dbisdahin die derzeit eingebrochene Nachfrage wieder spürbar anzieht?

Förderkürzungen hin oder her, bei Intermodal spricht man auch davon, dass um die OPEC-Vereinbarung künstlich ein Hype kreiert worden sei. Weniger optimistische Stimmen in der Branche meinen Intermodal zufolge, dass der Tankermarkt langfristig grundsätzlich schwach bleibt. »Die rekordverdächtigen Kürzungen, die wir in den nächsten Monaten erleben werden, entsprechen fast 10% des weltweiten Angebots, während diese Zahl zusammen mit den Kürzungen der Nichtmitglieder der OPEC+ sogar 1/5 des weltweiten Angebots erreichen könnte. Zum einen sei eben fraglich, ob die Kürzung im Vergleich zum Überangebot tatsächlich so groß ist, zum anderen ist man skeptisch, ob die Ölproduzenten alle so mitziehen, wie sie es in großer Rund vereinbart haben. »Wir haben bei früheren Fördermengenkürzungen oft gesehen, dass es einige Länder gab, die sich nicht daran gehalten haben, und es würde uns nicht überraschen, wenn die Produktion auch dieses Mal über das vereinbarte Niveau hinaus steigern würde«, so der Schiffsmakler.

Auch Drewry merkt an, dass die großen Ölproduzenten außerhalb der OPEC+ von jeder offiziellen Verpflichtung zur Produktionsdrosselung Abstand genommen haben. Daher werde das Ausmaß des Überangebots auf dem Markt von dem Rückgang der »unkonventionellen« Ölförderung in den USA und Kanada abhängen.

Für die Fracking-Industrie in den USA wird der niedrige Ölpreis wegen der hohen Förderkosten zum Problem. Seit Herbst 2019 exportieren die USA mehr Rohöl und Erdölprodukte als sie importieren. In ihrem Short-Term Energy Outlook (STEO) vom April geht die EIA aber davon aus, dass die Vereinigten Staaten im dritten Quartal 2020 wieder zu einem Nettoimporteur von Rohöl und Erdölprodukten werden und dies in den meisten Monaten bis Ende 2021 auch so bleiben wird.

»Niemand hat je zuvor eine solche Situation gesehen; und für jeden optimistischen Ausblick gibt es alternative Szenarien«

Ohne Cuts außerhalb der OPEC+ werde es im Mai einen Überschuss von mehr als 20 Mio. bpd und im Juni von 9 Mio. bpd geben. In einem solchen Szenario wäre die geschätzte freie Onshore-Lagerkapazität von etwa 1-1,3 Mrd. Barrel zu Beginn des 2. Quartals bis Ende Mai erschöpft. Dies wiederum würde die Nachfrage nach schwimmender Lagerung gegen Ende des Quartals in die Höhe treiben, und überschüssiges Öl werde im Juni etwa vier bis fünf VLCCs pro Tag binden.

Da das Überangebot jeden Anstieg der Ölpreise im 2. Quartal 2020 begrenzen wird, ist es zudem unwahrscheinlich, dass die meisten der 55 VLCCs und 24 Suezmaxe, die derzeit in schwimmender Lagerung gebunden sind, vor einer möglichen Erholung der Ölnachfrage und der Ölpreise im 3. Quartal in den aktiven Betrieb zurückkehren. Unter diesen Umständen würden die Frachtraten auf dem Rohöltankermarkt in die Höhe schnellen, da ein Anstieg der schwimmenden Lagerung das Tonnageangebot noch weiter einschränken wird.

Sollte jedoch die Ölförderung außerhalb der OPEC+ um ca. 3,5Mio. bpd zurückgehen und Länder wie Südkorea, Indien, China und die USA die strategischen Ölreserven (SPR) um ca. 200 Mio. Barrel erhöhen, wird es dank der verfügbaren freien Lagerkapazität an Land wahrscheinlich möglich sein, das Überangebot des Marktes aufzufangen, so Drewry. In diesem Fall würden die Frachtraten auf dem Rohöltankermarkt im Mai und Juni deutlich sinken. Wie der Schiffsmakler Intermodal berichtet, haben mehrere Länder bereits beschlossen, SPR bis zum Maximum zu erhöhen, die USA haben bereits 634Mio. Barrel auf Lager, bei einer Gesamtkapazität von 713Mio. Barrel.

Auch beim Broker Poten geht man davon aus, dass die OPEC+-Förderkürzungen den kurzfristigen Absturz der Nachfrage nicht ausgleichen können, »aber sie werden den Aufbau von Lagerbeständen verlangsamen, insbesondere wenn die Nachfrage beginnt, sich zu normalisieren.« Die größte Frage für die Branche sei dabei die des Zeitplans. Wann ist mit der Normalisierung zu rechnen? »Niemand hat je zuvor eine solche Situation gesehen; und für jeden optimistischen Ausblick gibt es auch alternative Szenarien«, heißt es bei Poten.