Die HSH Nordbank hat sich der US-Investor Cerberus bereits gesichert, dazu Anteile an der Deutschen Bank und der Commerzbank. Kommt jetzt auch ein milliardenschweres Schiffsportfolio der NordLB dazu?

Offenbar steht der US-Finanzinvestor Cerberus derzeit in exklusiven Verhandlungen mit der NordLB. Es geht um ein Portfolio mit dem Namen »Big Ben«, rund 2,5 Mrd. € schwer, berichtet die Nachrichtenagentur Reuters und beruft sich auf Insider.

Daneben steht ein noch größeres Paket von etwa 4 Mrd. €, genannt »Tower Bridge« zum Verkauf. Auch dafür sollen mehrere finale Angebote vorliegen, heißt es. Cerberus, benannt nach dem dreiköpfigen Höllenhund aus der griechischen Mythologie, ist hier dem Vernehmen nach ebenso dabei wie auch der konkurrierende US-Investor Lone Star oder der Hedgefonds Davidson Kempner.

Kräftiger Preisabschlag geplant

Angeblich soll der Preis bei 30%–40% des Nominalwertes der Forderungen liegen. Das entspricht in etwa dem Abschlag, wie er bei dem HSH-Portfolio von »faulen« Schiffskrediten von insgesamt 4,2 Mrd. € vorgenommen wurde, das separat zum Verkauf der Gesamtbank an die Investorengruppe um Cerberus und J.C. Flowers übertragen werden soll.

Offiziell gibt es dazu keine Bestätigung, weder von der NordLB noch von Seiten der möglichen Investoren. Aus Hannover heißt es Medienberichten zufolge lediglich, man mache »derzeit große Fortschritte beim Vorhaben, den Bestand notleidender Schiffsdarlehen bis Ende 2019 auf unter 5 Mrd. € zu senken.« Würde der Verkauf gelingen, wäre die Landesbank ihre faulen Schiffskredite schon zum Jahreswechsel weitestgehend los.

Kapitalbedarf – Interessenten sollen Angebote abgeben

Der Deal hängt offenbar entscheidend davon ab, ob die parallel geplante Kapitalerhöhung gelingt. Dies soll durch den Verkauf einer Beteiligung an der NordLB geschehen. Angeblich stehen mehrere Interessenten vor der Tür, sie müssen dem Vernehmen nach bis zum 28. November verbindliche Angebote abgeben. Im Rennen sind laut Insidern erneut Cerberus, dazu die US-Finanzinvestoren Apollo und Advent. Und angeblich auch die Commerzbank. Die Helaba, die lange hoch gehandelte Landesbank Hessens und Thüringens, soll dagegen bereits einen Rückzieher gemacht haben.

Die heutigen Gesellschafter – die Länder Niedersachsen (60%) und Sachsen-Anhalt (6%) sowie die Sparkassen (26%) – wollen und müssen das Kapitalpolster der Bank stärken. Die Rede ist von rund 3 Mrd. €, um künftige Kreditrisiken abzufedern und die steigenden Vorgaben der Bankenaufsicht zu erfüllen. Im Stresstest der Europäischen Bankenaufsichtsbehörde EBA hatte die NordLB jüngst die niedrigste Kernkapitalquote (CET1) unter den deutschen Banken ausgewiesen. Die Frage ist nun, ob Private Equity zum Zuge kommt oder eine Landesbank ins Boot steigt. In jedem Fall muss die EU zustimmen.

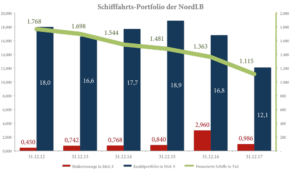

Gerade die notleidenden Schiffsdarlehen hatten der NordLB 2016 einen Rekordverlust von –2,9 Mrd. € eingebrockt. Die Bank will den Bestand an »problembehafteten« Krediten (non-performing loans – NPL) bis Ende 2019 auf unter 5 Mrd. € senken, Ende Juni waren es noch 7,7 Mrd. € gegenüber 9,1 Mrd. € zum gleichen Zeitpunkt des Vorjahres 2017.

Seit Jahresende 2015 war das gesamte Schiffsfinanzierungsportfolio bereits um 7,5 Mrd. € auf zuletzt noch 9,9 Mrd. € reduziert worden. So konnte mit Abschluss des 1. Halbjahres 2018 wieder ein kleiner Gewinn von 54 Mio. € ausgewiesen werden.

Seit Jahresende 2015 war das gesamte Schiffsfinanzierungsportfolio bereits um 7,5 Mrd. € auf zuletzt noch 9,9 Mrd. € reduziert worden. So konnte mit Abschluss des 1. Halbjahres 2018 wieder ein kleiner Gewinn von 54 Mio. € ausgewiesen werden.