Glaubt man Experten und dem Kurvenverlauf bei den wichtigsten Frachtraten, könnte der Höhenflug im Containerverkehr langsam austrudeln.[ds_preview]

Erstmals seit Wochen verzeichneten die Chronisten einen deutlichen Rückschlag im Transpazifik. Vor den Feiertagen der »Golden Week« sank die durchschnittliche Frachtrate um 16%. Nicht wenige glauben, dass das der Anfang vom Ende aller Höhenflüge sein könnte. Steigende Benzinpreise in Europa, die drohende Pleite von Evergrande und die Energiekrise in China sowie drohende Lieferengpässe machen erste Investoren nervös.

Der FBX von Freightos für das Fahrtgebiet Asien-US-Westküste ist erstmals seit langem abgesackt, er notiert bei 16.153 /FEU – das sind 3.029 $ weniger als gerade einmal sieben Tage zuvor. Ähnlich groß (-3.523 $/FEU) lag der Rückgang in den Verkehren zur US-Ostküste. Dorthin kostet die 40-Fuß-Box jetzt noch 18.711 $/FEU. Über alle Fahrtgebiete liegt der FBX jetzt bei 10.517 $/FEU (-3%). Der WCI von Drewry konnte sich mit -0,2% auf 10.361 $/FEU halbwegs behaupten. Auch der SCFI gab leicht um 30 $ auf 4.614 $/TEU nach.

Der Rückgang ist offenbar ein Resultat der anhaltenden Bemühungen der Reedereien, die Kapazitäten deutlich zu erhöhen, indem Schiffe aus anderen Fahrtgebieten abgezogen werden, und so die Engpässe vor den US-Häfen aufzulösen. Hapag-Lloyd ist dafür nur ein Beispiel. Nach Angaben des Branchendienstes Alphaliner sind derzeit rund 21% der gesamten Linienflotte im lukrativen Transpazifik-Handel unterwegs, während es noch im September 2018 nur 17% waren.

Während sich die Frachtraten im Sport-Geschäft in den letzten Tagen sichtlich abgekühlt haben, verbuchen die Linien bei langfristig kontrahierten Containerladungen weiter glänzende Einnahmen. Die Vertragsraten legten allein im September um weitere 3,2% zu und liegen laut dem Xeneta Shipping Index (XSI) um 91,5% höher als zur gleichen Zeit des Vorjahres. Anzeichen für eine Beruhigung des Marktes sehen die Analysten nicht.

Gute Charterabschlüsse sind weiter möglich

Es bleibt also mehr als eng im Markt, was unverändert an dem gravierenden Mangel an verfügbarer Tonnage liegt. Auch die vergangene Woche gab es kaum Charterabschlüsse – weil schlichtweg keine oder zumindest nur wenige Schiffe für den gesamten Rest des Jahres verfügbar sind. Verhandelt wird längst über Fixtures für das 1. oder sogar das 2. Quartal 2022 … Alle Schiffe ab einer Größe von 1.100 TEU, die früher frei werden, können sich derzeit noch für mindestens 3 Jahre hervorragende Raten mit leichtem Zugewinn sichern.

Der Hamburger New ConTex-Index legte im Wochenverlauf moderate 1,1% zu und schloss bei 3.204 Punkten. Dies ist gegenüber dem Vormonat ein Plus von 8,2% und gegenüber dem Vorjahr 2020 ein Zuwachs von fast 600%.

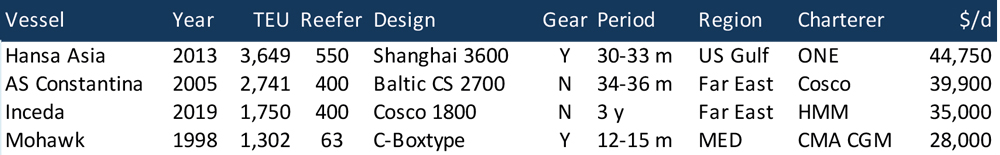

Der Baby-Panamax »Hansa Asia« (Baujahr 2013, 3.649 TEU) von Leonhardt & Blumberg wurde zuletzt zu ordentlichen 44.750 $/Tag für 30-33 Monate im Fahrtgebiet US-Golf vom japanischen Carrier ONE geschlossen, auch wenn derzeit in diesem Segment durchaus 55.000 $/Tag und für Kurzfrist-Chartern sogar bis zu 90.000 $ gezahlt werden. Allerdings wird das Schiff erst im 2. Quartal 2022 frei.

Dazu haben zwei Handys von MPC Container Ships Anschlussverträge gefunden. Die »AS Columbia« (Baujahr 2006, 2.742 TEU) geht für 35-36 Monate und 39.500 $/Tag in Asien an Sea Con , die »AS Constantina« (Baujahr 2005, 2.741 TEU) bekommt sogar 400 $/Tag mehr für eine ähnlich lange Beschäftigung bei Cosco. Das ist nahe dran an neuen Bestmarken.

Für den Feedern zahlt HMM 35.000 $/Tag für die »Inceda« (Baujahr 2019, 1.750 TEU) für den Einsatz über 3 Jahre in Fernost. Die 23 Jahre alte »Mohawk« (Baujahr 1998, 1.302 TEU) bringt ihren Eignern über 12-15 Monate im Mittelmeer bei CMA CGM 28.000 $/Tag ein. In der ganz kleinen Klasse holen sich die Franzosen das Foroohari-Schiff »BF Leticia« (Baujahr 2003, 862 TEU) für 12 Monate zu 31.000 $/Tag für den Einsatz in Europa. (kf)

Repräsentative Fixtures