Fragt man Offshore-Wind-Experten nach den größten Marktpotenzialen, heißt es immer wieder auch »USA«. Die oftmals angeführten Hürden sind womöglich gar nicht so hoch, die Chancen auch für hiesige Unternehmen dafür groß. Von Michael Meyer[ds_preview]

Die USA gelten in der Offshore-Branche wie in der betreffenden Schifffahrt als großer Wachstumsmarkt, da das Land große Menge erneuerbare Energie benötigt und lange Küsten hat. Die US-amerikanische Politik hat in der jüngeren Vergangenheit bereits umfangreiche Strategien entwickelt und Offshore-Flächen auserkoren. Gemäß Präsident Joe Bidens »Executive Order 14008« hatte sich das Innenministerium mit anderen Bundesbehörden zusammengetan, um die Erzeugung erneuerbarer Energien auf öffentlichem Land und in öffentlichen Gewässern zu steigern.

500 Mio. $ für New York

Dazu gehört die Verpflichtung, bis 2030 Offshore-Windkraftanlagen mit insgesamt 30 GW Leistung zu errichten. Aktuell sind rund 20 GW kontrahiert. Zu den prominentesten Projekten gehören etwa »Vineyard Wind« vor Massachusetts sowie »South Fork« und »Sunrise Wind« vor New York. Das Bureau of Ocean Energy Management (BOEM) arbeitet an der Identifizierung zusätzlicher Gebiete.

Neben dem Bedarf an Spezialschiffen zur Errichtung und Versorgung von Windparks gilt die Logistikkette an Land als Hindernisse. Durch die Jones-Act-Vorgaben – es dürfen nur in den USA gebaute, und von US-Reedern mit US-Seeleuten betriebene Schiffe eingesetzt werden, ausländische Unternehmen dürfen nur einen Minderheitsanteil halten – mangelt es zudem mitunter an Kapazitäten für große (Installations-)Schiffe, Schwerlastterminals oder Hinterland-Anbindungen sowie Transport- und Serviceschiffe.

In New York, wo die Offshore-Wind-Pläne verhältnismäßig weit fortgeschritten sind, gab es jüngst zumindest in puncto Land-Infrastruktur einen politischen Vorstoß. Die demokratische Gouverneurin Kathy Hochul kündigte eine Investition von 500 Mio. $ an. Das Geld soll in die Häfen und die Produktions- und Lieferketteninfrastruktur für Offshore-Windkraftanlagen fließen. New York soll das »Zentrum der Offshore-Windenergie-Lieferkette für andere Projekte entlang der Küste werden«, so Hochul.

Kooperationen senken Kosten

Angesichts der großen Erfahrungen auf der anderen Seite des Atlantiks ist es nicht verwunderlich, dass die dortige Expertise genutzt wird. Die meisten Projekte in den USA wurden in der Anfangsphase von europäischen Entwicklern begleitet oder gar geleitet. Die Branche hat sich auf der Basis von Partnerschaften entwickelt, beispielsweise ging der dänische Örsted-Konzern Partnerschaften mit lokalen Versorgungsunternehmen ein.

»Diese Art von Erfahrung bei der Verbesserung des Installationsprozesses, der Skalierung der Turbinen und der Ausbildung der Arbeitskräfte hat die Installationskosten für Offshore-Windkraftanlagen gesenkt, und das wird sich fortsetzen«, sagt Greg Lennon, Vice President Global Offshore Wind bei der Klassifikationsgesellschaft American Bureau of Shipping (ABS).

Weitere, auch industrielle Geschäftschancen sind deutlich erkennbar, gerade in der »Aufbauzeit« in den USA. »In Anbetracht des Mangels an Produktionskapazitäten für großvolumige Komponenten wird in naher Zukunft eine erhebliche Anzahl von Komponenten aus Europa kommen«, so der ABS-Experte weiter.

Für die Schifffahrt – vor allem das Heavylift- und MPP-Segment – von Bedeutung: Es gibt eine Chance, beispielsweise auch für deutsche Reedereien, für den Transit dieser Komponenten. Für die Branche ist das Windenergiesegment immer mehr zu einem Brot-und-Butter-Geschäft geworden, mit den USA als Wachstumsmarkt.

Auch ABS selbst setzt große Hoffnungen in das Geschäft mit dem Wind, »ein strategisch wichtiger Markt für uns«, sagt Lennon. ABS ist die führende Klasse auf dem US-Markt, nicht zuletzt im Offshore-Segment für Öl- und Gas-Projekte. Einige der dort aktiven Unternehmen wollen umschwenken, es gibt also Fundamente der Zusammenarbeit, auf denen aufgebaut werden kann. Das betrifft nicht zuletzt die nötigen Arbeitskräfte, bei denen die Amerikaner nicht komplett bei »Null« anfangen müssen. Hochschulen und vor allem Gewerkschaften bemühen sich, die erforderlichen Arbeitskräfte entsprechend auszubilden. ABS kommt aus dem Blickwinkel des Risikomanagements und der Sicherheit ins Spiel und will Erfahrungen in der Öl- und Gasindustrie für die Offshore-Windindustrie nutzen. Die Erfahrungen aus der Öl- und Gas-Branche seien wichtig, meint Lennon.

Jones-Act-Schiffe kommen

Mit Blick auf die nötige Flotte lässt sich sagen, dass die allermeisten Designs für Offshore-Wind-Schiffe von Experten aus Europa oder Asien stammen, die auch hier ihr Knowhow einbringen können und müssen. Der Bau selbst, der aufgrund des Jones Act ohnehin besagten Beschränkungen unterliegt, stellt allerdings nicht zwingend eine Hürde dar. Denn auch in diesem Fall wollen die Amerikaner auf die Öl-und-Gas-Erfahrung bauen. Bei Versorgungsschiffen beispielsweise ist der Unterschied nicht übermäßig groß. Die ABS-Managerin Wei Huang sagt: »Die US-Werften haben Erfahrung im Bau von Offshore-Schiffen für die Öl- und Gasindustrie, insbesondere von OSV. Sie übertragen diese Erfahrung, da OSV in gewisser Weise mit SOV vergleichbar sind.«

Europäer können hier profitieren, wenn sie selbst mit einem eigenen Unternehmen im Land sind. Ein Beispiel ist die italienische Fincantieri-Gruppe, die die Werft Bay Shipbuilding in Wisconsin betreibt.

Ein neuer Markt ist hingegen der Bau großer Installations- und Transportschiffe. Schätzungen zufolge werden vier bis sieben dieser Schiffe benötigt, um die Ziele für 2030 zu erreichen. So mancher argwöhnt, dass die US-Industrie dabei an ihre Grenzen kommen könnte. Lennon sieht das nicht so: »Die Kapazität ist vorhanden. Es gibt etwa vier bis fünf Werften, die das können. Es ist eher eine Frage der Prioritäten. Es gibt andere konkurrierende Interessen für diese Werften, zum Beispiel Kreuzfahrt- oder Marineschiffe.«

Bei den Installationsschiffen droht dennoch eine gewisse Knappheit, zumindest so lange, bis es US-Neubauten gibt. Ein Schiff aus Europa darf zwar Bauteile in die USA bringen, aber nicht von einem US-Ort zu einem Anderen, beispielsweise vom Hafen zur Windparkbaustelle. Bestimmte geografische und physische Beschränkungen für Installationsschiffe wie Höhe, Breite oder Tiefgang in manchen Häfen erfordern nach wie vor solche Transporte. »Außerdem gibt es bis Ende 2023 kein dem Jones Act entsprechendes Schiff, so dass die Branche auf ein europäisches Schiff angewiesen ist«, sagt auch Lennon.

Übergangslösung »Feeder«

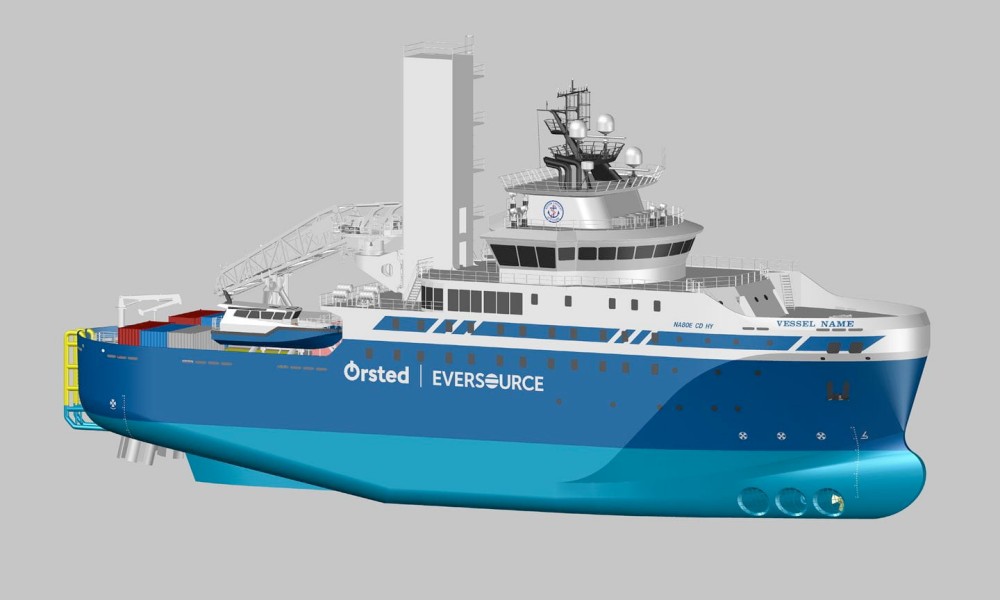

Eine Alternative ist ein Feeder-System, ein neues Projekt wurde kürzlich vorgestellt (siehe Extra-Kasten). Dann werden noch Service Operation Vessels (SOV) benötigt, eigentlich für die Betriebs- und der Wartungsphase eingeplant. »In den USA werden einige dieser SOV schon früher zum Einsatz kommen, um den Offshore-Arbeitern die Möglichkeit zu geben, zur Baustelle zu kommen«, so der Experte. ABS ist in diesem Segment engagiert, klassifiziert das erste Jones-Act-konforme SOV, gebaut in den USA bei Edison Chouest, in Kooperation betrieben von Örsted und dem US-Energieunternehmen Eversource.

Seine Kollegin Huang berichtet von weiteren Projekten, an denen die Klasse beteiligt ist. Dazu zählt neben Crew-Transfer-Schiffen der Werft Bount Boats für das Unternehmen American Offshore Services (AOS) auch das erste Jones-Act-konforme Installationsschiff (WTIV) »Charybdis« für Dominion Energy. Der Auftrag für das Schiff nach einem Design von GustoMSC für Windturbinen bis zur 12-MW-Größe war an die Werft Keppel AmFELS gegangen. Nicht zuletzt betreut ABS das erste »Rock Installation Vessel« für Windkraftanlagen in den USA, von der Philly Shipyard gebaut.

Bis die Flotte aufgebaut ist, sind die Amerikaner auf das Knowhow von und Partnerschaften mit ausländischen Partnern »angewiesen«, dabei geht es um Reeder, Zulieferer, Turbinenhersteller. Lennon betont die Vernetzung: »Wir sind alle miteinander verbunden. Turbinenhersteller haben Bedarf an Schiffen, Projektentwickler haben Bedarf an Turbinen, und wir helfen den Beteiligten. Gemeinsam werden wir diese Branche weiter voranbringen!« ?

Eine Kombination eines Windturbinen-Installationsschiffs mit einem Barge-System – das sogenannte »BargeRack-Feeder-Barge«-System – wurde von Friede und Goldman (F&G) entwickelt und bekam nun von ABS ein »Approval in Principle«. Der Entwurf ermöglicht die Verwendung der Jones-Act-konformen Barge in einem Hebesystem, das die »Bewegungen reduzieren und das Zeitfenster für den Betrieb vergrößern« soll. Typische Feeder-Lösungen sind aufgrund der Bewegungen der Barge und der damit verbundenen Auswirkungen auf den Transport der Ausrüstung von Natur aus riskant. »Wir haben dieses Problem gelöst, indem wir die Bewegungen eliminiert haben«, sagte Robert Clague, Vice President of Engineering bei F&G.

Abstract: Exporting know-how for US wind farms

If you ask offshore wind experts about the greatest potential, »USA« is always being mentioned. The hurdles often cited for this market may not be that high, and the opportunities for foreign companies are still big. However, the US shipyard market is evolving with several specialized wind park vessels being brought on the way.