Nachdem kein Käufer gefunden werden konnte, plant A.P. Møller-Mærsk ein neues Szenario für en Ausstieg aus dem Öl-Geschäft: Das Offshore-Unternehmen Maersk Drilling soll separat an die Börse gebracht werden.

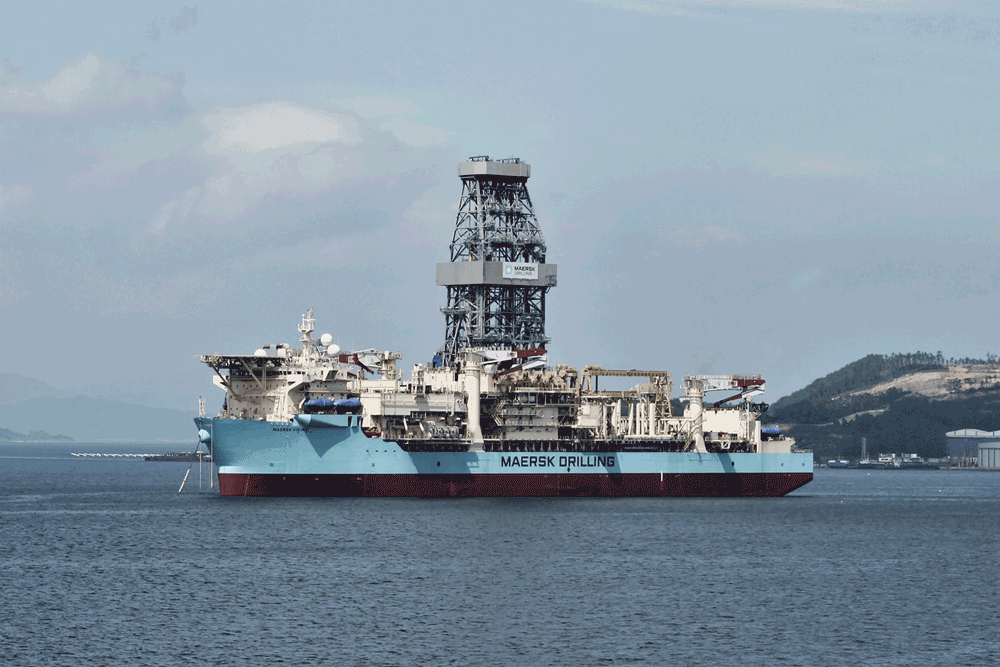

Maersk Drilling ist eines der führenden Unternehmen im Offshore-Geschäf[ds_preview]t (Öl & Gas) mit rund 4.000 Mitarbeitern. Zur Flotte gehören zwei Dutzend Bohr- und Jack up-Schiffe, Bohrinseln und Semi-Submersibles.

Als eigenständiges Unternehmen biete Maersk Drilling die besten Perspektiven für die Aktionäre und eine Steigerung der Wertschöpfung, heißt es in einer Mitteilung. Der Börsengang an der Nasdaq in Kopenhagen soll im kommenden Jahr erfolgen. Die nötige Fremdfinanzierung in Höhe von 1,5 Mrd. $ werde von einem Konsortium internationaler Banken bereitgestellt.

Der Börsengang von Maersk Drilling ist ein weiterer Schritt bei dem im vergangenen Jahr verkündeten radikalen Umbau von Møller-Mærsk zu einem reinen Transport- und Logistikkonzern. Dazu gehört die Trennung von der einstigen Energiesparte, also dem Öl- und Gas-Geschäft.

Die einstige Tochter Maersk Oil war im vergangenen August für 7,45 Mrd. $ an die französische Total-Gruppe verkauft worden. Maersk Tankers mit 161 Schiffe war im September für 1,17 Mrd. $ von der A.P. Møller Holding übernommen worden. Nun muss noch eine Lösung für Maersk Supply gefunden werden.