In der Container-Linienschifffahrt bahnt s[ds_preview]ich eine weitere Mega-Fusion an: Nach der Übernahme von Hamburg Süd durch Maersk soll die chinesische Reederei Cosco angeblich 4 Mrd. $ für die kleinere OOCL (Hongkong) bieten.

So steht es jetzt in einem Bericht des Wall Street Journal, das sich auf Brancheninsider beruft. Demnach seien die Gespräche seit Monaten im Gange, ein Kaufangebot von mehr als 4 Mrd. $ sei bereits in Vorbereitung.

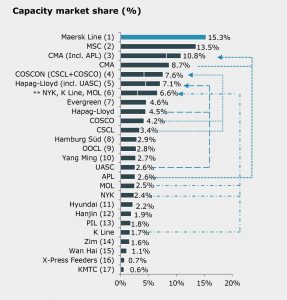

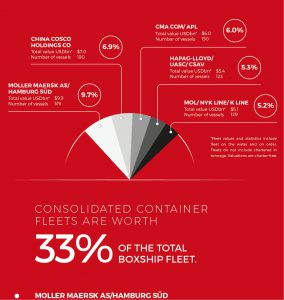

Die mehrheitlich der Familie Tung gehörende OOCL ist mit einer Kapazität von 571.000 TEU derzeit die Nr. 9 unter den weltgrößten Containerreedereien. Die vom chinesischen Staat kontrollierte China COSCO Shipping, erst im vergangenen Jahr auf der Druck der Pekinger Regierung durch die Fusion der zuvor eigenständigen Carrier Cosco und China Shipping entstanden, rangiert mit 1,65 Mio. TEU auf Position 4 – hinter Marktführer Maersk (3,27 Mio. TEU, ohne Hamburg Süd, MSC (2,84 Mio. TEU) und CMA CGM (2,12 Mio. TEU).

Höhenflug der OOCL-Aktie

Die seit Wochen anhaltenden Spekulationen hatten den Börsenkurs von OOCL in einen Höhenflug getrieben. Das Papier der Muttergesellschaft Orient Overseas International Ltd. (OOIL) dümpelte nach dem Tiefststand von 25,75 HK$ im Juli 2016 den Rest des Jahres um die 32 HK$ herum, legte jedoch innerhalb nur eines Monats um 37% auf zuletzt 42 HK$ zu.

OOCL gilt mit einer relativ modernen Flotte von 60 Schiffen als attraktiver Übernahmekandidat. Auf den Fernstrecken eher Mitläufer, gilt die Reederei als stark in den Intra-Asia-Verkehren. Vergleichsweise rentabel, aber im Konsolidierungssog mittlerweile zu klein geraten. Allerdings hat die Familie Tung, die 69% der Anteile an OOIL hält, bislang keinerlei Interesse an einem möglichen Verkauf zu erkennen gegeben. Einige Analysten bezweifeln, dass sich daran etwas geändert haben könnte.

OOCL gilt mit einer relativ modernen Flotte von 60 Schiffen als attraktiver Übernahmekandidat. Auf den Fernstrecken eher Mitläufer, gilt die Reederei als stark in den Intra-Asia-Verkehren. Vergleichsweise rentabel, aber im Konsolidierungssog mittlerweile zu klein geraten. Allerdings hat die Familie Tung, die 69% der Anteile an OOIL hält, bislang keinerlei Interesse an einem möglichen Verkauf zu erkennen gegeben. Einige Analysten bezweifeln, dass sich daran etwas geändert haben könnte.

OOCL wie auch Cosco gehören zudem zusammen mit CMA CGM und Evergreen der gleichen »Ocean Alliance« an. Das zweitgrößte Linien-Netzwerk geht nach der großen Neuordnung in der Containerschifffahrt wie auch »2M« (Maersk + MSC) und »THE Alliance« (Hapag-Lloyd, NYK, MOL, K Line, Yang Ming) in diesem April operativ an den Start.

Drei neue Bündnisse hatten sich neu formiert, nachdem es ab Ende 2015 eine beispiellose Konsolidierungswelle gegeben hatte. Cosco und China Shipping sorgten für den Auftakt, danach folgte die Übernahme von NOL/APL durch CMA CGM, die beschlossene Fusion von Hapag-Lloyd mit UASC, die Pleite der koreanischen Hanjin, die angekündigte Fusion der drei japanischen Carrier MOL, K Line und NYK zur »Nippon Inc.« und schließlich die vermutlich Ende 2017 ausstehende Übernahme von Hamburg Süd durch Maersk. Sieben aus den Top 15 der Containerreedereien sind mittlerweile verschwunden.

Flucht vor der Konsolidierungswelle?

Sollte nun OOCL tatsächlich zum Verkauf stehen, könnten bei den Tungs ähnliche Motive den Ausschlag geben, die jüngst die Oetker-Familie dazu bewogen hatten, Hamburg Süd abzugeben.

Sollte nun OOCL tatsächlich zum Verkauf stehen, könnten bei den Tungs ähnliche Motive den Ausschlag geben, die jüngst die Oetker-Familie dazu bewogen hatten, Hamburg Süd abzugeben.

Angesichts der schweren Ratenkrise hätte eine »aktive Teilnahme an dem Konsolidierungsprozess der Branche« einen hohen Kapitalbedarf nach sich gezogen, der den Risikoausgleich innerhalb der Oetker-Gruppe empfindlich gestört hätte, hieß es Ende vergangenen Jahres seitens der Oetker-Gruppe. Statt zu investieren wird das Hamburger Traditionsunternehmen daher »versilbert«.

OOCL, die Nr. 9, ist von der Flottengröße her mit einem geschätzten Wert von 1,5 Mrd. $ mit Hamburg Süd (Kapazität 625.000 TEU, Wert rund 2 Mrd. $), der heutigen Nr. 7, vergleichbar. Auch der kolportierte Kaufpreis ist mit 4,5 bis 5 Mrd. $ nahezu identisch. Allerdings endete bei OOCL das Geschäftsjahr 2016 erstmals nach 2009 in den roten Zahlen. Auch Cosco musste bereits nach dem 1. Halbjahr 2016 einen Verlust von 76,3 Mill. $ vermelden.

Evergreen, CMA CGM, Maersk …

Andere Kaufinteressenten scheiden vermutlich aus. Die taiwanesische Evergreen dürfte sich angesichts der politischen Interessen Pekings und der engen Bindung der Tungs an China kaum durchsetzen können.

Zwar war Firmengründer Tung Chao Yung 1949 nach der kommunistischen Machtübernahme von Schanghai ins damals britische Hongkong ausgewandert, sein Sohn und Nachfolger Tung Chee-hwa aber wurde 1997 wiederum zum ersten Gouverneur in der Sonderverwaltungszone Hongkong nach der Rückgabe an China ernannt. Und als OOCL im Jahr 1985 die Insolvenz drohte, war es der chinesische Staat, der die Pleite verhinderte.

Auch CMA CGM, zwischenzeitlich als Kandidat gehandelt, kommt schwerlich in Frage. Die Franzosen müssen – finanziell und organisatorisch – erst noch die 2,4 Mrd. $ teure Übernahme von NOL/APL verdauen und hatten selbst weitere Akquisitionen vorerst ausgeschlossen. Denn dafür fehlt es vermutlich an liquidem Kapital.

Rückendeckung Pekings

Und Maersk? Der Branchenprimus gilt, geradezu reflexartig, bei allen Übernahmen als möglicher Käufer. Zudem hatte Søren Skou bei seiner Ernennung zum Konzernchef einen Kurswechsel von Flotteninvestitionen hin zu einem »anorganischen Wachstum«, sprich Übernahmen, verkündet. Und bei Hamburg Süd den ersten Deal gelandet. Vorerst, so Skou, seien weitere Übernahmen aber nicht auf der Agenda.

Cosco dagegen hat die Rückendeckung Pekings, das bekanntlich eine global-expansive Wirtschaftspolitik verfolgt und sehr auf eine Konsolidierung des maritimen Sektors bedacht ist. Erst vor wenigen Tagen wurde eine neue Kreditlinie über insgesamt 26 Mrd. $ mit der China Development Bank vereinbart – die Kriegskasse ist damit gut gefüllt.

Angeblich hatten die Chinesen, wie auch CMA CGM, ebenfalls ein Interesse an Hamburg Süd – beide waren leer ausgegangen. Bei OOCL könnte Cosco nun die besseren Karten in der Hand halten. (KF)