Der Chartermarkt für Containerschiffe rutscht tiefer in den Abwärtsstrudel. Die Raten geben deutlich nach, während die Linien ihre Erlöse (noch) stabil halten.

Die Charterer sind am Drücker. Die reduzierten Kapazitäten im weltweiten Liniennetzwerk als Folge der Coronakrise führen zu einer verstärkten Rücklieferung von eingecharterten Einheiten. Weitere Tonnage wird gebunden, indem die Carrier zunehmend Schiffe um Südafrika herum führen statt durch den Suezkanal. Charterabschlüsse gab es daher zuletzt in überschaubarer Zahl und meist nur für kurze Laufzeiten, oft nur für wenige Wochen.

Alle wichtigen Spot-Indizes bleiben folglich auf Talfahrt. Der Howe Robinson Container Index (HRCI) schloss bei 586 Punkten gegenüber 613 Punkten in der Vorwoche (-4,6%). In den vergangenen vier Wochen hat der Index 100 Punkte verloren und ist auf dem tiefsten Stand seit November 2017 angelangt. Auch der New ConTex, herausgegeben vom Verband Hamburger und Bremer Schiffsmakler e.V. (VHBS), sackte auf den niedrigsten Stand seit März 2017 ab und steht aktuell bei 349 Punkten (-6).

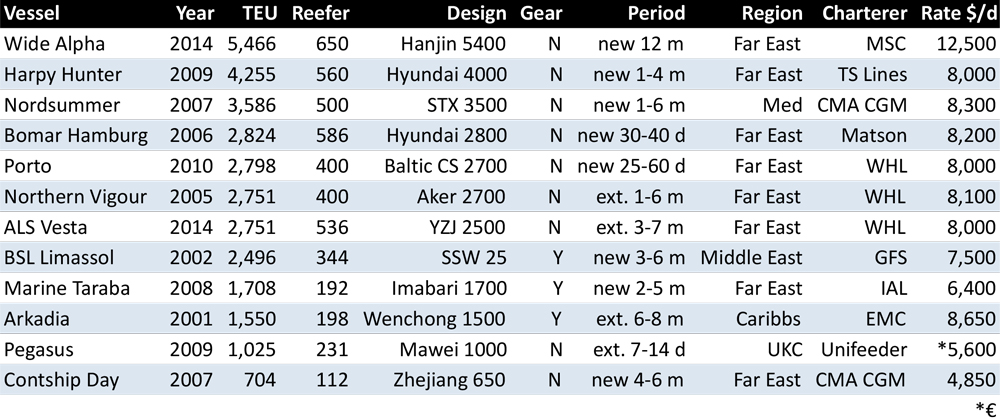

wpDataChart with provided ID not found!Für größere Einheiten mit mehr als 4.000 TEU ist der Markt faktisch zum Erliegen gekommen. Im Panamax-Segment suchen inzwischen laut dem Branchendienst Alphaliner 70 Schiffe nach einer Beschäftigung. Einer der wenigen Deals wird für die »Harpy Hunter« (Baujahr 2009, 4.255 TEU) gemeldet, die in Asien von TS Lines für 1-4 Monate zu 8.000 $/Tag unter Vertrag genommen wurde. Noch vor vier Wochen konnten vergleichbare Schiffe bis zu 12.000 $/Tag erzielen, Anfang des Jahres waren es sogar noch 13.550 $/Tag. Eine Ausnahme bilden derzeit moderne Wide Beam-Designs, die alle auskömmlich beschäftigt sind.

Zahl der Auflieger nimmt zu

Besonders unter Druck stehen auch Schiffe zwischen 1.000 TEU und 3.500 TEU mit inzwischen 162 Aufliegern. Um den zuletzt noch recht regen Markt am Laufen zu halten, müssen Schiffseigner immer kräftigere Abschläge akzeptieren. Standard-Einheiten mit 3.500 TEU (gearless) wie die »Nordsummer« (Baujahr 2007) werden in den niedrigen 8.000-ern geschlossen, vor drei Wiochen bekam die gleich große »Natal« von CMA CGM noch 9.000 $/Tag.

Den Tiefstwert im Feedersegment setzte der 1.025-TEU-Fracher »Pegasus«, der von Unifeeder für lediglich 1-2 Wochen zu 5.600 €/Tag verlängert wurde. Etwas besser schnitten kleinere Imabari-Designs wie die »Marine Taraba« (2008, 1.700 TEU) ab, die in Asien für mindestens zwei Monate für 6.400 $/Tag geschlossen wurde – aber auch das ist ein Rückgang um etwa 10% gegenüber »last done«.

Insgesamt listet Alphaliner inzwischen weltweit 441 Frachter in der »idle fleet« mit einer Gesamtkapazität von 2,46 Mio. TEU auf. Tendenz steigend, da die Linien auch für Mai die Zahl der Abfahrten massiv verringert haben. Die Hälfte entfällt auf Trampreeder, die besonders stark die Segmente von 700 TEU bis 2.000 TEU (85%) besetzen.

Linien halten die Frachtraten hoch

Anders als im Spotmarkt können die Linien die Frachtraten dank ihrem Kapazitätsmanagement bislang halbwegs stabil halten. Der World Container Index (WCI) von Drewry kletterte sogar um 2,8% auf 1.486,05 $/FEU. Der SCFI für den Handel ab China stieg in der vergangenen Woche ebenfalls leicht um 2,8 auf 855,07 Punkte. Lediglich die Rate zur US-Ostküste gab minimal um 56 Punkte nach.

wpDataChart with provided ID not found!Ob es den Reedereien dauerhaft gelingt, die Erlöse zu sichern, darf aber bezweifelt werden. Denn Analysten sehen mittlerweile schlimmere Krisenerscheinungen am Horizont als in der »Großen Depression« in den 1930-iger Jahren. Im günstigsten Szenario der WTO stehen dem Welthandel in diesem Jahr Einbußen von -13% bevor, im schlimmsten Fall droht sogar ein Rückgang von -32%.

Repräsentative Fixtures, KW 19