MPC Container Ships hat die 100%-ige Übernahme von Songa Container erfolgreich abgeschlossen. Der Preis von 210,25 Mio. $ wird aus einer neuen Kreditlinie und in neuen Aktien gezahlt.

Insgesamt werden [ds_preview]knapp 50 Mio. neue Aktien an die bisherigen Gesellschafter von Songa ausgegeben. Diese haben sich im Gegenzug verpflichtet, ihre Anteile an der börsennotierten Gesellschaft mindestens drei Monate zu halten.

»Die Charterraten sind seit der Unterzeichnung der Vereinbarung weiter gestiegen, wodurch sich die Risiko- und Ertragsdynamik der Transaktion noch weiter verbessert hat«, sagt Constantin Baack, Vorstandschef von MPC Container Ships (MPCC). Die Transaktion werde sich in einem anziehenden Containermarkt sofort positiv auf die Erträge auswirken.

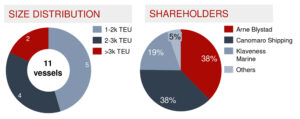

Die Songa-Schiffe verfügen im Schnitt über eine Kapazität von 2.250 TEU (bei einem Durchschnittsalter von 11,9 Jahren) und passen damit genau ins Raster von MPC Container Ships mit einer Feeder-Flotte von 1.100-3.500 TEU.

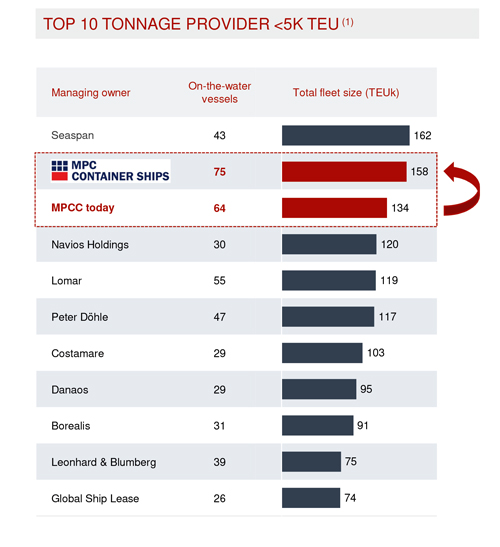

Mit der Transaktion will MPCC nach eigenen Angaben die Position als führender intra-regionaler Tonnage-Anbieter mit dann 75 Schiffen und einer Gesamtkapazität von rund 158.000 TEU stärken.

Unter der Annahme, dass die Charterverlängerungen in etwa den aktuellen Marktraten und Laufzeiten entsprechen, könnte die vereinte Flotte in diesem Jahr einen Umsatz von 290-315 Mio. $ und ein EBITDA im Bereich von 170-180 Mio. $ erzielen. 2022 wird mit einem EBITDA von mehr als 350 Mio. $ und 2023 mit 450 Mio. $ gerechnet. Neun der erworbenen Schiffe sind mit Scrubbern ausgestattet, während die drei anderen mit der höchsten Eisklasse ausgerüstet sind und sich daher für den Einsatz in der Ostsee eignen.

Ein Großteil des Kaufpreises in Höhe von 115 Mio. $ wird aus einem Kredit der DNB Bank mit zweijähriger Laufzeit und einem Zinssatz von 500 bps + Libor beglichen, inklusive einer Refinanzierung der ausstehenden Schulden.