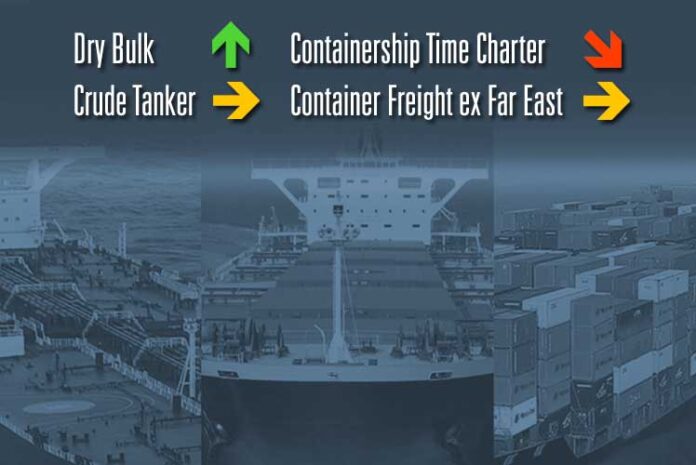

Für die Großbulker war es eine fulminante Woche am Spotmarkt. Die Raten haben sich mehr als verdoppelt.

Der plötzliche Anstieg am Capesize-Markt Ende vergangener Woche hat sich in einen rauschenden Höhenflug entwickelt und den Baltic Dry Index auf den höchsten Stand seit anderthalb Jahren getrieben. Das Marktbarometer für die Dry-Bulk-Schifffahrt schoss bis gestern auf 2.937 Zähler hoch – ein Plus von fast 1.100 Punkten gegenüber der Vorwoche. [ds_preview]

Bei verstärkter Fixture-Aktivität im Südpazifik (Westaustralien) und massiven Tonnageengpässen im Nordatlantik zog die Durchschnittsrate (5TC) der Capesize-Bulker am Spotmarkt bis auf fast 46.700 $/Tag an. Das ist eine Steigerung um +110% gegenüber der Vorwoche.

Für Transatlantik-Rundreisen und Fronthauls ab Continent/Med Richtung Asien kletterten die Indices auf 68.094 $/Tag und 85.625 $/Tag. Zwar ist das Ladungsangebot im Nordatlantik eher mäßig, wie Makler berichten. Doch fehlen für die bestehenden Charteranfragen verfügbare Schiffen bis Mitte/Ende Dezember – eine Folge des verringerten Zustroms an Großbulkern in Ballast aus Asien heraus.

Rallye am Spotmarkt könnte anhalten

Dort waren die erzielbaren Raten am Spotmarkt im Herbst so gut, so dass viele Reeder davon absahen, ihre Tonnage in den Atlantik zu schicken. Geprägt war die Befrachtung diese Woche von vermehrten Anfragen und Ausschreibungen für Eisenerzverladungen ex Westaustralien Mitte Dezember und für Verschiffungen von Westafrika und Brasilien in der zweiten Dezemberhälfte. Die von den meisten Marktteilnehmern völlig unerwartete Rallye könnte sich somit auch kommende Woche fortsetzen.

In den übrigen Segmenten ging es dank knappem Tonnageangebot im Atlantik ebenfalls mit den Raten hoch, wobei die Transit-Engpässe im Panamakanal neben langen Wartezeiten in den brasilianischen Häfen deutlichen Einfluss gehabt haben dürften.

Auch kleinere Segmente im Aufwind

Für die Panamaxe erhöhte sich das Ratenniveau im Zeitcharter-Trip-Business um 9% auf 19.975 $/Tag. Für Periodenbeschäftigung erzielte ein 82.000-Tonner 16.000 $/Tag für ein Jahr mit Anlieferung in Hongkong. Die kleineren Bulker mit eigenen Kränen konnten sich relativ gesehen noch stärker verbessern: der 58.000-Tonner Supramax um 13% auf 15.678 und der Handy (38.000 tdw) um 16% auf 13.522 $/Tag.

In bester Verfassung präsentieren sich weiterhin der US-Golf und die US-Ostküste mit einem starken Zustrom an Ladung zu Jahresende. Ein 2014 gebauter Ultramax (»Aikaterini«) erzielte 39.000 $/Tag bei Ultrabulk für einen Trip mit Holzpellets ex US-Golf Richtung Kontinent. Handysize-Bulker können in der Region Raten von niedrigen 20.000 bis 30.000 $/Tag aufrufen.

Wegen der langen Wartezeiten vor dem Panamakanal seien Getreidehändler inzwischen willens, Ladungen vom US-Golf für die Westküste Südamerikas durch die Magellanstraße zu routen. Das bindet deutlich mehr Tonnage und schürt Hoffnungen, dass der Markt von einer Flaute im ersten Quartal 2024 verschont bleiben könnte. Am Kontinent spitzte sich der Mangel an Handy-Bulkern ebenfalls weiter zu, »es gibt zu wenig Schiffe für all die Ladungen«, konstatiert ein Hamburger Makler. Für kurze Trips ins Mittelmeer müssen Charterer längst deutlich über 20.000 $/Tag bieten, wird berichtet.

Rückenwind für Shortsea-Trade

Für die kleinen Stückgutfrachter und Minibulker im Shortsea-Trade gab es laut dem Branchendienst BMTI diese Woche ebenfalls Rückenwind am Kontinent und in der Ostsee. Dazu trugen zusätzliche dringende Ladungen zu Jahresende bei, für die wegen Verzögerungen aufgrund des Wintereinbruchs in den Häfen nicht ad-hoc Tonnage verfügbar war. Die BMTI-Indexrate für Verladungen (3.000 t) von den baltischen Häfen in die ARAG-Range zog um +2,7% auf 26,79 €/t an. Im Mittelmeer und im Schwarzen Meer gaben die Märkte allerdings eher nach.

Tanker-Raten fallen am Spotmarkt

In der Tankschifffahrt waren die Augen diese Woche auf das verspätete OPEC-Ministertreffen gerichtet. Agenturberichten zufolge einigte sich das Kartell mit seinen Bündnispartnern auf zusätzliche Förderkürzungen von 1 Mio. Barrel pro Tag neben den laufenden Einschnitten Saudi-Arabiens in gleicher Höhe. Letztere werden bis auf Weiteres fortgesetzt. Die entsprechenden Ladungseinbußen könnten die Ratenerwartungen für VLCC im kommenden Jahr von 84.000 auf 70.000 $/Tag drücken, schreibt Clarksons.

In der Spotbefrachtung war die Woche unspektakulär. Im VLCC-Segment schalteten die Charterer entgegen den Erwartungen einen Gang zurück, so dass die Raten trotz sehr knappen Angebots im Persischen Golf nur leicht zulegten. Die durchschnittlichen Spoteinnahmen quer über alle Routen stiegen um +6% auf 62.600 $/Tag.

In den übrigen Klassen war der Trend leicht fallend. Die Suezmaxe litten unter einer schwachen Nachfrage im US-Golf und im Persischen Golf und verschlechterten sich um -3% auf 53.700 $/Tag. Für die Aframaxe ging es bei gedämpfter Aktivität in der Nordsee leicht auf 47.600 $/Tag runter. (mph)