Freier Laderaum wird in den westgehenden Trades ab China wieder knapper. Die Raten am Spotmarkt zogen diese Woche nach langer Talfahrt wieder an.

Am Container-Frachtenmarkt deutet im Nachgang der „Golden Week“ in China jetzt alles auf eine Mini-Rallye hin. Die Exportaktivität in Fernost hat wieder zugenommen, gleichzeitig schränken die Linienreedereien das Stellplatzangebot in den kommenden Wochen merklich ein. Resultat: Die Transportpreise ziehen wieder an.

So verzeichnete der Shanghai Index SCFI, der die Spotraten in 13 Fahrtgebieten ex China abbildet, gegenüber der Vorwoche erstmals seit Juli einen Anstieg. Das Marktbarometer kletterte um +6% auf 2.185 Punkte dank einem durchgehend festeren Trend in den westgehendem Trades Richtung Nahen Osten und Europa. Die SCFI-Rate für Verladungen von Shanghai in die europäische Nordrange machte einen Sprung um +14% auf 2.226 $/TEU. Buchungen zu Empfangshäfen im Mittelmeer verteuerten sich laut Index um 10% auf 2.555 $/TEU. Die höchste prozentuale Steigerung wurde auf der Route in den Persischen Golf (Dubai) verzeichnet: +20% auf 1.427 $/TEU.

Mehr Buchungen am Spotmarkt

Logistikern zufolge haben die Buchungen von Fernost nach Europa in den vergangenen zwei Wochen rasant zugenommen – bedingt einerseits durch die saisonale Belebung der Exportaktivität nach Ende der Nationalfeiertagswoche in China und andererseits durch das Vorziehen von Transporten, die erst für November geplant waren.

Der Andrang auf die letzten Abfahrten im Oktober sei auf geplante allgemeine Ratenanhebungen zum 1. November zurückzuführen. Die Preise für Verschiffungen nach Europa sollen dann auf über 4.000 $/FEU angehoben werden, von zuletzt rund 3.000 $/FEU. Diese zusätzliche Nachfrage trifft auf ein deutlich geringeres Stellplatzangebot.

Weniger Abfahrten ab Fernost

So lagen die wöchentlichen Abfahrtkapazitäten im Fernost-Europa-Verkehr diesen Monat durchschnittlich rund 14% niedriger als im September – aufgrund von Abfahrtstreichungen („blank Sailings“). Die Auslastung der Schiffe ab letztem Ladehafen in Fernost soll zuletzt wieder bei 95 bis 100% gelegen haben. Die gerade angehobenen Gewinnprognosen von Maersk und Hapag-Lloyd für das laufende Jahr lassen erkennen, dass die Carrier die Buchungsnachfrage weiterhin als sehr stark beurteilen.

Die Marktteilnehmer im Frachtenterminmarkt an der Shanghai Energy Exchange gehen in den kommenden Wochen von einem weiteren Anstieg der Raten aus. Spotfracht auf der Fernost-Europa-Route wird dort für Dezember mit einem Aufschlag von rund 40% zum Spotpreis gehandelt.

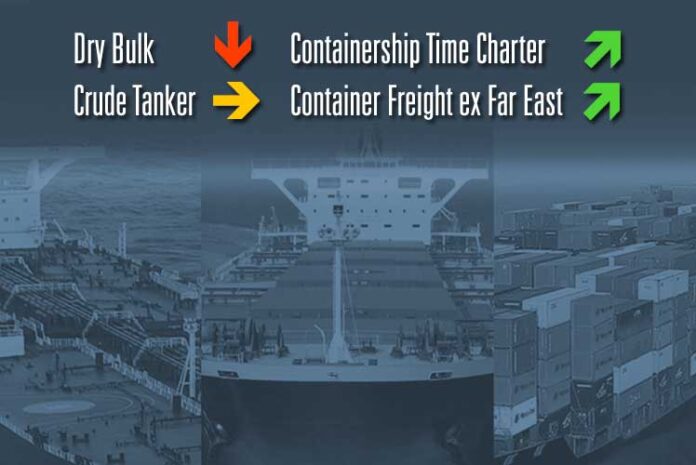

In der Dry-Bulk-Schifffahrt standen die Zeichen genau umgekehrt. Der Ratenabschwung der Vorwoche setzte sich dort nur leicht vermindert fort. Bei erneut hohen Einbußen für die Großbulker fiel der Baltic Dry Index um 166 auf 1.410 Punkte – den niedrigsten Stand seit der Jahresanfangsflaute im Februar.

Das Capesize-Segment leidet weiter unter einer gedämpften Charternachfrage für Eisenerzlieferungen nach China. Derzeit würden die Befrachter aus dem Bergbausektor nur nahe Verschiffungstermine abdecken, kaum Ladungen über Mitte November hinaus, wodurch das Tonnageangebot nach hinten raus weiter anschwillt.

Ob die Aktivität wieder zur gewohnten Taktzahl zurückfindet, ist fraglich bei den derzeit hohen Eisenerzbeständen in den chinesischen Häfen. So sackte die Durchschnittsrate der Capesize-Frachter im Zeitcharter-Trip-Business erneut um -18% ab, auf 15.395 $/Tag. Damit hat sich das Ertragsniveau gegenüber Ende September halbiert.

Für die Panamaxe ging es bei ungewohnt schwacher Nachfrage in Südamerika um -6,5% auf 10.813 $/Tag runter. Die hohen Ladungsmengen im Kohlesektor können die schwächeren Soja- und Maisausfuhren ex Brasilien offenbar nicht kompensieren.

Im Vergleich dazu können die Reedereien mit kleineren Einheiten mit eigenen Kränen mit der Entwicklung in ihren Segmenten zufrieden sein. Die Durchschnittsrate der Supramaxe gab zur Vorwoche nur ganz leicht auf 15.669 $/Tag für den 63.000-Tonner nach. Die Handysize-Bulker profitierten von einer regeren Nachfrage im US-Golf, an der Ostküste Südamerikas und am europäischen Kontinent.

Den Steigerungen auf den Atlantik-Routen standen allerdings Rückgänge in allen wichtigen Ladegebieten im Pazifik gegenüber. Im Ergebnis blieb das Ratenniveau für den modernen 38.000-Tonner unverändert bei knapp 13.100 $/Tag. Am Kontinent erzielte die 2018 gebaute „Seamaster“ (37.000 dwt) vergleichsweise starke 14.250 $/Tag für eine Düngemittelverschiffung zur Westküste Mexikos. Jenseits des Atlantiks bekam der 40.000-Tonner „Top Marine“ 15.000 $/Tag für einen Kohle-Trip von Kolumbien nach Spanien.

Überraschend konstant präsentierte sich der Tankermarkt. Die VLCC konnte ihr Ertragslevel im Spotgeschäft laut Clarksons bei 42.600 $/Tag halten. Für Stabilität sorgten Maklern zufolge ein Schwung neuer Ladungen für November im Persischen Golf sowie eine allgemein erhöhte Nachfrage im Atlantik.

Die Suezmaxe konnten den verstärkten Ladungszustrom in der Golfregion ebenso für sich nutzen und ihr Einnahmenniveau um 6% auf 45.600 $/Tag steigern. Für die Aframaxe ging es trotz eines festeren Trends in der Nordsee insgesamt um -4% auf 38.200 $/Tag runter. Grund dafür waren Einbußen auf den Routen im Mittelmeer und ex US-Golf. (mph)