Mit der bevorstehenden Bestellung von neun Groß-Containerschiffen mit je 22.000 TEU heizt die französische Reederei CMA CGM das Wettrüsten auf See und den Ratendruck an.

Es ist gerade einmal zehn Wochen her, dass die Jungfernfahrt der »OOCL Hong Kong« ausgiebig gefeiert wurde. Mit einer Kapazität von 21.413 TEU ist sie der derzeit größte Containerfrachter weltweit und hat die »Maersk Madrid« vom dänischen Branchenprimus Maersk Line (20.568 TEU) als Rekordhalter abgelöst. Davor war es für wenige Tage die »MOL Triumph« (20.150 TEU).

Laut dem Branchendienst Alphaliner stehen derzeit insgesamt 53 Neubauten mit +18.000 TEU und einer Gesamtkapazität von 1,05 Mio. TEU in den Orderbüchern, außerdem 45 Schiffe mit 13.000 bis 18.000 TEU. Nun kämen die Franzosen mit ihrem neuen Großauftrag über neun 22.000-TEU-Schiffe dazu.

Die Verhandlungen sind nach Informationen der HANSA auf der Zielgeraden. Zwei Werften rechnen sich demnach noch Chancen aus – Waigaoqiao Shipbuilding (China) und Hyundai Heavy Industries (Südkorea). Denkbar sei auch, so munkeln Makler, dass der Auftrag gesplittet wird. Schon in den nächsten Tagen sollen die Verträge unterschrieben werden.

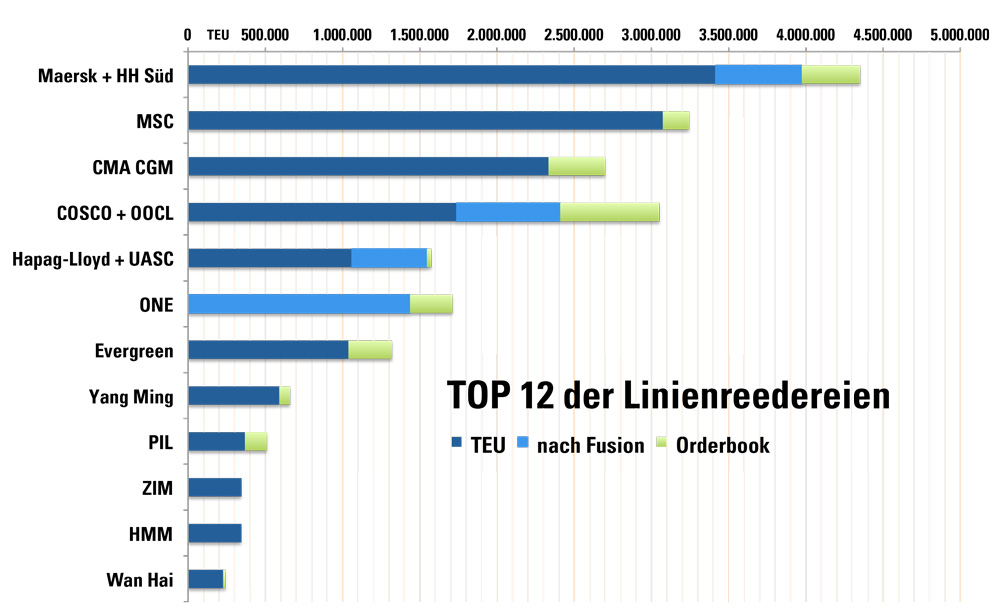

Die Motive der Saadé-Familie, Mehrheitseigner der in Marseille ansässigen Reederei CMA CGM, liegen auf der Hand. Mit der angekündigten Fusion der chinesischen Konkurrenten COSCO und OOCL (zusammen 2.455.000 TEU) würden die Franzosen (derzeit 2.438.000 TEU) ihren Platz unter den Top 3 der Linienreedereien verlieren. Der Großauftrag über knapp 200.000 TEU an zusätzlicher Kapazität ließe sie knapp die Nase vorn behalten, wenn auch nur vorübergehend. Denn die Chinesen haben laut Alphaliner noch 642.500 TEU im Zulauf, die Franzosen einschließlich der 22.000-TEU-Schiffe »nur« 367.000 TEU.

Die immer wieder ins Spiel gebrachten Kostenvorteile der Mega-Boxcarrier fallen dagegen nach Expertenmeinung kaum ins Gewicht. Dem Vernehmen nach haben alle Reedereien derzeit Probleme, ausreichend Ladung für ihre Mega-Schiffe zu bekommen. Der Druck auf die Frachtraten würde mit einer neuerlichen Zunahme der Kapazitäten wieder steigen.

Dabei hatte die Branche zuletzt neue Hoffnung geschöpft, dass die scheinbar ewig währende Krise enden könnte. In den vergangenen Jahren hatten die Linienreedereien kaum noch Geld verdient. Die durchschnittlichen Frachterlöse waren im Vergleich zu 2015 um ein knappes Fünftel (19%) zurückgegangen.

Branchenprimus Maersk hatte 2016 einen Verlust von 376 Mio. $ verbuchen müssen – knapp 1,7 Mrd. € weniger als im Jahr zuvor. Der Umsatz war um 13% auf 20,7 Mrd. $ (2015: 23,7 Mrd. $) gefallen. Und auch für das 1. Quartal verbuchten die Dänen bei einem Umsatz von 1 Mrd. $ einen Verlust von -80 Mio. $ gegenüber einem Gewinn von +32 Mio. $ im Vorjahreszeitraum.

Ganz ähnlich bei Hapag-Lloyd: Das Konzernergebnis nach den ersten drei Monaten des laufenden Geschäftsjahres sackte auf -62,1 Mio. € nach -42,8 Mio. € im Vorjahreszeitraum. Die durchschnittliche Frachtrate lag bei 1.047 $/TEU – noch einmal 20 $ unter dem Wert des Vorjahresquartals, allerdings mit einem leichten Aufwärtstrend gegenüber den vorherigen miserablen Quartalen, hieß es Anfang Juni.

Für 2017 waren deutlich bessere Zahlen in Aussicht gestellt worden. Maersk prognostizierte einen Gewinn von 1 Mrd. $, und auch Hapag-Lloyd hat eine Rückkehr in die schwarzen Zahlen versprochen. Bislang ging man davon aus, dass sich Märkte und Preise mit den neuen Allianzen, einem soliden Wachstum im Welthandel und den nachlassenden Neubauaktivitäten erholen würden.

Seit 2015 hatten die führenden Linienreedereien keine Mega-Schiffe mehr bestellt und zum Teil deren Auslieferung um Monate verschoben. Dennoch wird sich die Flotte der ULCS (+18.000 TEU) in den kommenden drei Jahren auf insgesamt 109 Schiffe verdoppeln. Das Transportvolumen beträgt dann in Summe 2,11 Mio. TEU. Damit entfällt im Jahr 2020 annähernd ein Zehntel der weltweiten Kapazität auf lediglich rund 2% der weltweiten Containerflotte. Die bevorstehende Bestellung von CMA CGM könnte Konkurrenzkampf und Preisdruck nun wieder ordentlich befeuern. (KF)