Auf einen starken Start ins Jahr 2020 folgte ein schwaches Jahresende. Selbst ein Nachfrageschub im Dezember konnte die Erträge am Tankermarkt nur leicht anheben.

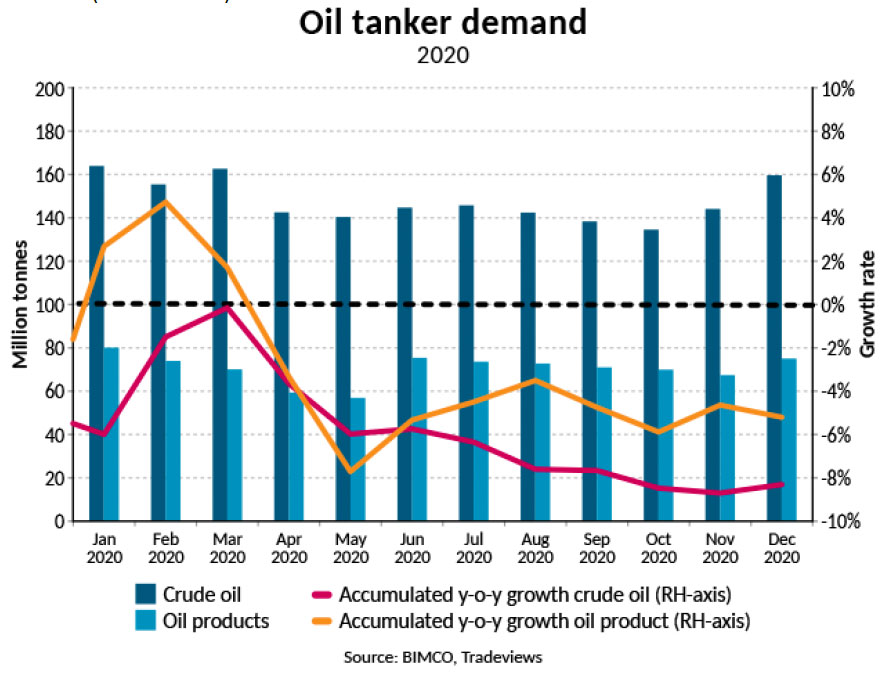

[ds_preview]Die US Energy Information Administration (EIA) schätzt, dass die weltweite Ölnachfrage im Jahr 2020 um 8,9 % von 101,2 Mio. Barrel pro Tag auf 92,2 Mio. bpd gesunken ist. »Der Rückgang in der Öltankschifffahrt liegt zwar etwas darunter, aber die Nachfrage nach Rohöltankschiffen sank um 8,3 %, während die Nachfrage nach Ölprodukten um 5,2 % zurückging«, schreibt Peter Sand, Chief Shipping Analyst bei BIMCO. Gemessen in Tonnenmeilen sei der Nachfragerückgang in beiden Sektoren etwas größer: Rohöl um 9,2 % und Ölprodukte um 6,3 %.

Die größeren Rückgänge in Tonnenmeilen sind demnach zum Teil auf die Dominanz Asiens und dessen Bedeutung bei der Betrachtung von Tonnenmeilen zurückzuführen, auf die im Jahr 2020 63,6 % der weltweiten Rohölimporte und 36,8 % der Ölprodukte entfielen. Importe aus Asien sanken um 60,9 Mio. t (-5,1 %) bzw. 32,4 Mio. t (-9,4 %). Die mengenmäßig zweitgrößten Rückgänge bei den Rohölimporten kamen aus Europa und Nordamerika, wo die Rohölimporte um 51,0 Mio. t bzw. 41,6 Mio. t zurückgingen. Außerhalb Asiens kamen die größten Rückgänge bei den Importen von Ölprodukten aus Nordamerika (-8,8 Mio. t) und Ozeanien (-6,7 Mio. t).

»Nach dem Boom auf dem Ölmarkt war eine Pleite für die Öltankschifffahrt unvermeidlich, da die Reise- und Wirtschaftstätigkeit eingeschränkt war, aber das Ausmaß des Schocks war unbekannt. Rückblickend war der Schaden für die Tankschifffahrt insgesamt nicht so groß wie der Schaden für die weltweite Ölnachfrage«, sagt Sand.

Die Stabilität der Rohölimporte im Laufe des Jahres 2020 verdecke jedoch die Realitäten, die sich hinter den Kulissen abspielten, so Sand. »Als der Ölpreiskrieg im März ausbrach, wurde der Markt mit Ladungen überhäuft, was zu einem Höchststand der Frachtraten führte, der bei einem Blick auf die Exportdaten sichtbar wird. Der Ansturm der Ladungen führte jedoch aufgrund logistischer Herausforderungen zu erheblichen Verzögerungen, so dass das Rohöl erst nach und nach entladen wurde, was die Importdaten abflachte.«

Timing entscheidend

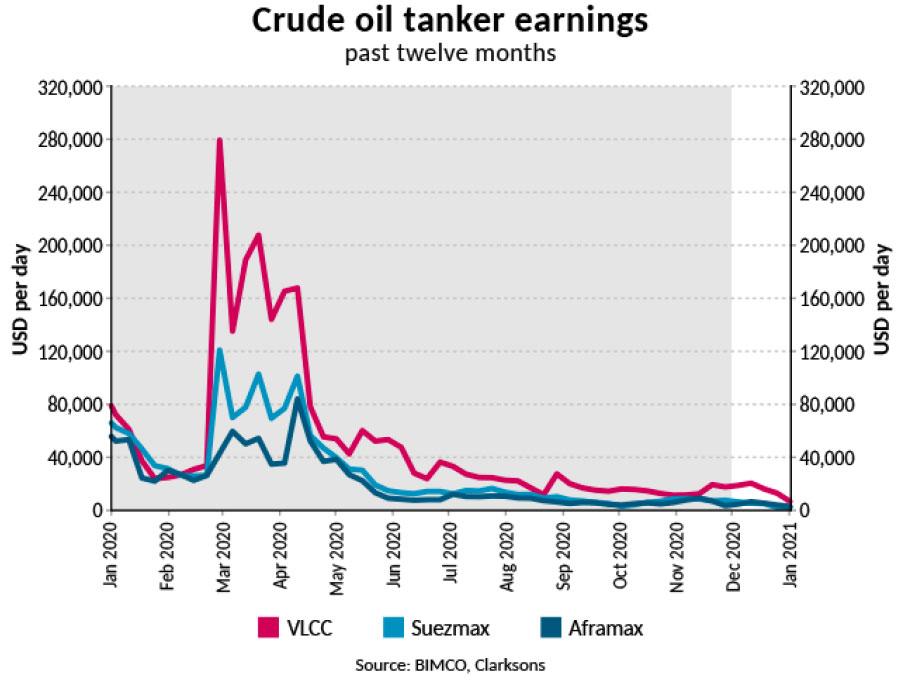

Obwohl der gemeldete Ertragsanstieg bei Rohöltankern im Oktober 2019 (307.888 $ pro Tag am 11. Oktober) nicht übertroffen wurde, dauerten die Zeiten hoher Erträge im März und April 2020 länger an, und es wurden viel mehr Schiffe gefixt. Der durchschnittliche Verdienst für einen VLCC lag zwischen Mitte März und Ende April bei 171.753 $ pro Tag. Hohe Exporte der OPEC+, insbesondere aus Saudi-Arabien und Russland, sorgten im März für einen plötzlichen Nachfrageschub nach Tankern, gefolgt von einer De-facto-Knappheit an Tonnage vor allem im April, da die Schiffe aufgrund der Überlastung der Häfen längere Wartezeiten zum Löschen ihrer Ladung in Kauf nehmen mussten.

Seitdem haben geringere Exporte aufgrund der Pandemie, Frontloading im März bis Mai und Schiffe, die aus der schwimmenden Lagerung kamen, dazu geführt, dass die Erträge seit vielen Monaten gedrückt sind. Da eine Rückkehr der weltweiten Ölnachfrage nur langsam prognostiziert wird, ist ein profitables Ergebnis für die Tankschifffahrt nicht in Sicht.

Die Erträge von Ölproduktentankern folgten einem ähnlichen Muster, mit einem Sprung im März und April, gefolgt von niedrigen Raten. Tatsächlich fielen die Tageserträge für Handysize-Tanker im Oktober und November auf nur ein paar hundert Dollar pro Tag. Da der Verkehr und die Nachfrage nach Ölprodukten immer noch eingeschränkt sind und sich wahrscheinlich nur langsam öffnen werden, erwartet die BIMCO auch in diesem Bereich keine schnelle Erholung.

Der Auf- und Abschwung des Ölpreiskriegs

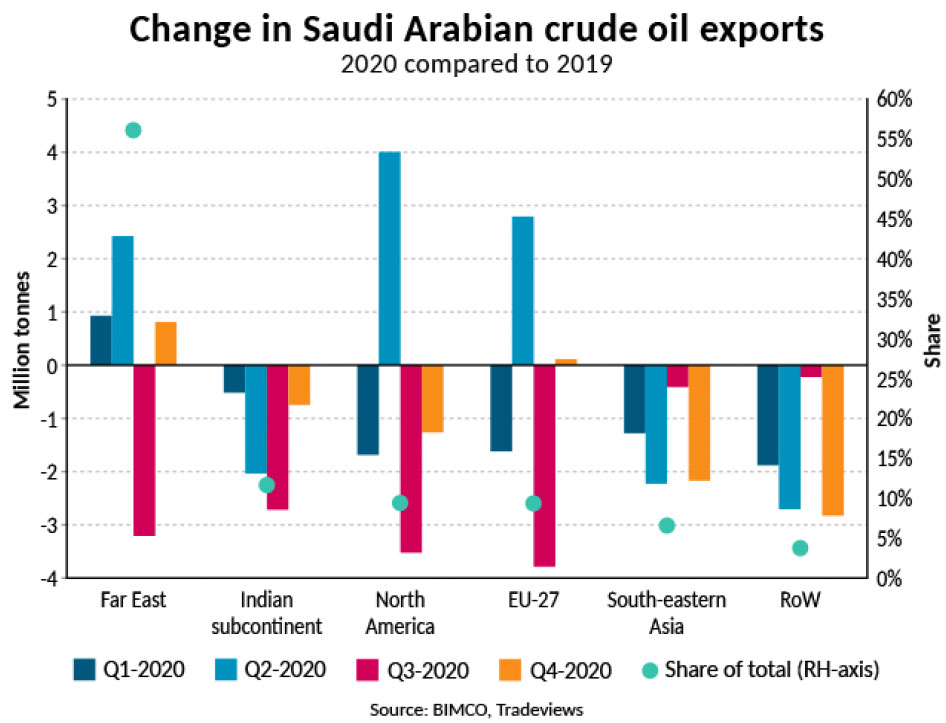

Der starke Anstieg der Erträge im zweiten Quartal scheint aus dem Nichts gekommen zu sein. Ein Blick auf die Details liefert Sand zufolge jedoch eine bessere Erklärung. Insbesondere die saudi-arabischen Exporte spiegelten das Auf und Ab der Erträge im Jahr 2020 wider.

Im zweiten Quartal stiegen die Exporte um 5,1 % (4,5 Mio. t) gegenüber Q2 2019, wobei die Mengen in einige Zielländer deutlich höher waren. Die Exporte nach Nordamerika und in die EU stiegen um 42,9 % bzw. 32,2 %, während die Exporte in den Fernen Osten um 5,3 % stiegen. Trotz dem geringeren prozentualen Anstieg, der auf den beträchtlichen Marktanteil Asiens zurückzuführen ist, lag der Anstieg der Exporte in den Fernen Osten mengenmäßig nicht weit hinter denen nach Nordamerika und Europa. Den größten Rückgang gab es bei den Exporten auf den indischen Subkontinent, die um 2,0 Mio. t (-18,8 %) zurückgingen. Der Rest der Welt verzeichnete zusammen einen Rückgang von 2,9 Mio. t.

Insbesondere höhere Exporte nach Fernost und Nordamerika trugen zu höheren Tonnenmeilen bei, die im Vergleich zu Q2 2019 um 11,6 % stiegen. Nach der Beruhigung der Lage brachte das dritte Quartal jedoch Verluste auf breiter Front mit einem Rückgang der Gesamtexporte um 15,1 %. Die Exporte nach Europa und Nordamerika waren mit Rückgängen von 41,8 % bzw. 39,2 % (-3,5 Mio. t bzw. -3,8 Mio. t) besonders stark betroffen. In Bezug auf das Volumen war der Rückgang der Exporte nach Asien mit 3,2 Mio. Tonnen ähnlich, aber da das Volumen hier höher ist, stellt dies einen geringeren prozentualen Rückgang dar (-6,7 %).

Gemischte Bilanz für Ölproduktentanker

So wie die Nachfrage nach Ölprodukten von der Pandemie und den darauf folgenden Restriktionen unterschiedlich betroffen war, so auch die Nachfrage nach Ölproduktentankern. Der weitaus größte Rückgang ist bei den Heizölimporten zu verzeichnen, die um 21,1 % (37,0 Mio. Tonnen) sanken. Der Anteil von Heizöl an der Gesamtnachfrage in der Ölproduktentankerschifffahrt lag im Jahr 2020 bei 16,4 % gegenüber 19,7 % im Jahr 2019, was die größte Anteilsveränderung darstellte. Gasöl behielt seine dominante Position mit einem Anteil von 32,3 % und ging 2020 nur um 0,2 % zurück.

Neben Heizöl kamen die größten Nachfragerückgänge in der Produktentankschifffahrt von Jet Fuel und Kerosin, die um 10,6 Mio. t bzw. 4,0 Mio. t zurückgingen. Zusammen hatten die beiden im Jahr 2020 einen Marktanteil von 6,4 %, gegenüber 7,7 % im Jahr 2019. Von den wichtigsten Ölprodukten war Benzin das einzige, das 2020 zulegte, und zwar um 1,8 % bzw. 3,8 Mio. t.

Die unterschiedliche Entwicklung der Ölprodukte, die sich wahrscheinlich fortsetzen wird, da sich die Nachfrage nach einigen Produkten (z. B. Benzin) schneller erholt als nach anderen (z. B. Flugzeugtreibstoff), wird sich auch weiterhin auf die Produktentankschifffahrt auswirken, da die Handelsmuster umgeschichtet und die traditionellen Routen unterbrochen werden.

Erst im dritten Quartal 2022 wieder Niveau von Q4 2019

Es wird erwartet, dass sich die globale Ölnachfrage nur langsam erholen wird. Die EIA prognostiziert derzeit, dass sie auf Quartalsbasis erst im dritten Quartal 2022 wieder das Niveau von Q4 2019 erreichen wird. Die OPEC wird weiterhin Millionen Barrel pro Tag an Produktion kürzen, und es ist unwahrscheinlich, dass die Nachfrage in der Tankschifffahrt einen weiteren positiven Schock erleben wird. Dies wird dazu führen, dass die Erträge unter dem Break-even-Niveau bleiben, es sei denn, das OPEC+-Bündnis bricht erneut zusammen und findet sich wieder in der Lage, nach Belieben zu pumpen und zu exportieren.

Darüber hinaus macht es der niedrigere Ölpreis den US-Rohölproduzenten im Vergleich zu denen der OPEC+ schwerer, da erstere viel höhere Produktionskosten haben, was eine geringere Produktion und geringere Exporte aus Nordamerika bedeutet. Dies schadet der Tonnenmeilennachfrage insbesondere im Hinblick auf die Importe aus Fernost. 2019 stiegen die gesamten Rohölexporte der USA nach Zahlen des US Census Bureau um 52,5 %, was ihnen einen deutlich höheren Anteil an den gesamten globalen Rohölexporten bescherte. Da es jedoch unwahrscheinlich ist, dass die US-Produktion und damit auch die Exporte dieses Expansionstempo beibehalten werden, kann sich die Tankschifffahrt nicht mehr auf die USA verlassen, um ihre Nachfrage nach Tonnenmeilen zu steigern.

»Die Öltanker sehen einer langsamen, ungleichmäßigen und unsteten Erholung entgegen, da die Reisebeschränkungen dank neuen Virusmutationen erneut weltweit verschärft werden, auch wenn links, rechts und in der Mitte Impfstoffe ankommen. Längerfristig wird sich die Veränderung der Ölhandelsmuster wahrscheinlich negativ auswirken, da das starke Wachstum der US-Exporte wahrscheinlich nicht zurückkehren wird, solange die Rohölpreise in ihrer aktuellen Spanne bleiben«, sagt Peter Sand.