Analysten haben sich in der Annahme geirrt, dass zunehmende Marktkonzentration und neu gewonnene Marktmacht die Reedereien davon abhalten würden, die Fehler der Vergangenheit zu wiederholen.[ds_preview]

»Wir haben den Reedereien zu viel Vertrauen entgegengebracht, als wir dachten, sie würden ihre Kapazitäten proaktiv verwalten. Ein tief verwurzelter Instinkt zur Erhaltung des Volumens hat sich durchgesetzt, so dass die Reedereien den Markt nicht mehr unter Kontrolle haben,« so Drewry in seinem jüngsten Container Forecaster.

Bis vor einigen Monaten war man bei dem Beratungsunternehmen noch zuversichtlich, dass die Reedereien die notwendigen Schritte zum Kapazitätsabbau unternehmen würden, bevor der Markt völlig aus dem Ruder läuft. »Wir haben uns geirrt (obwohl wir immer gesagt haben, dass das Verhalten der Reedereien ein großes Risiko für unsere Prognosen darstellt)«, heißt es nun.

Die Marktbeobachter waren überzeugt, »dass ein Strukturwandel in der Branche stattgefunden hatte, dass Konsolidierung und effizientere Reederei-Allianzen dazu beitragen würden, alte Gewohnheiten zu ändern. Mittlerweile sei klar, dass die Linienreedereien nur dann auf die Kapazitäten einwirken, wenn sie durch schwere Verluste dazu gezwungen würden.

»Jetzt machtlos und externen Marktkräften völlig ausgeliefert«

Als der Markt Anfang 2022 erste Anzeichen von Schwäche zeigte, setzte nach Einschätzung von Drewry »der tief verwurzelte Instinkt« ein, die Mengen zu erhalten und die Preise zu senken, um kurzfristige Buchungen zu sichern, anstatt die Kapazitäten zu kontrollieren. »Im Nachhinein betrachtet war dies der Moment, in dem die Reedereien hätten handeln müssen, aber wenn sie damals nicht gehandelt haben, sind sie jetzt machtlos und den externen Marktkräften völlig ausgeliefert«, so Drewry.

Das solle nicht heißen, dass die Reedereien nichts unternommen hätten, aber trotz den verschiedenen Aussetzungen von Diensten und einer ganzen Reihe Abfahrtsstreichungen habe nichts funktioniert. Tatasächlich sind die Spotraten wöchentlich weiter gesunken und haben sich wieder dem Fünfjahresdurchschnittswerten für 2015-19 angenähert.

»Jetzt, da die Containerblase geplatzt ist, erscheint die Rekordauftragsflut von 2021-22, bei der bis heute rund 6,7 Mio. TEU unter Vertrag genommen wurden, noch übertriebener als damals«, heißt es außerdem.

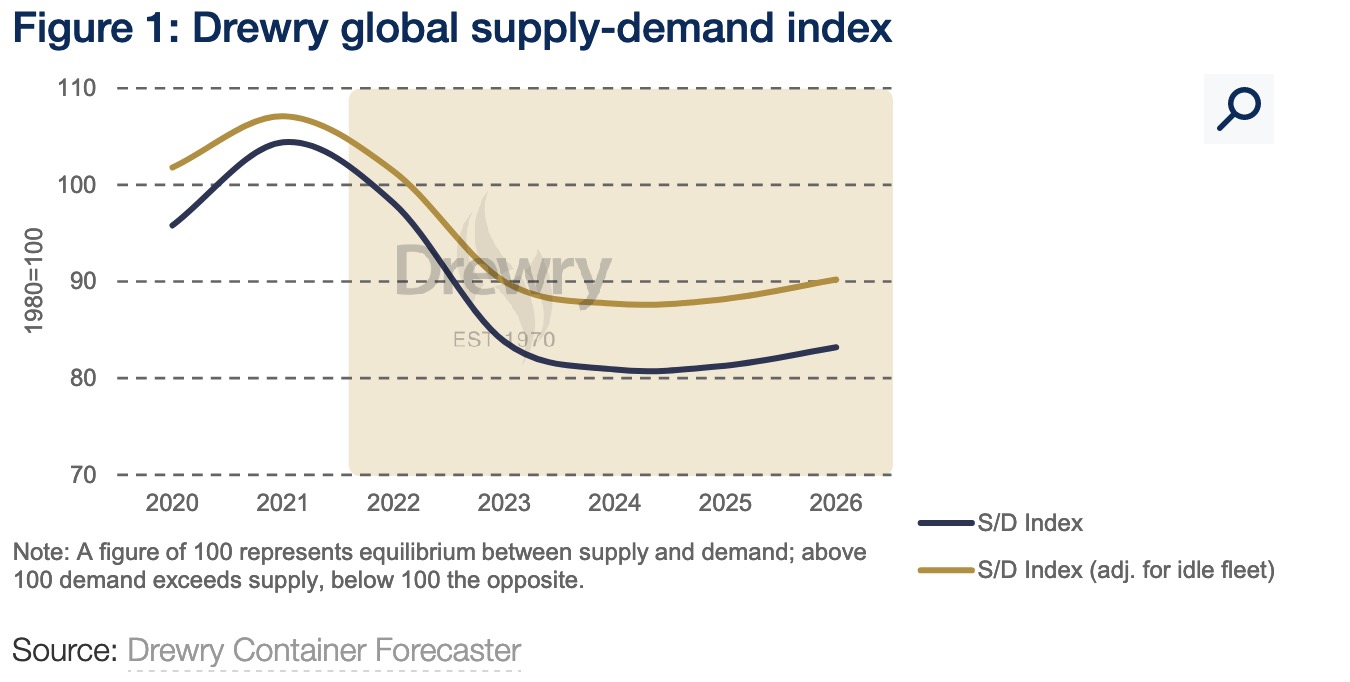

Drewry geht davon aus, dass der Kapazitätsabbau das Flottenwachstum im Jahr 2023 mit 1,9 % relativ gering halten wird. Gleichzeitig werde aber der Abbau von Engpässen in der Versorgungskette die effektive Kapazität viel stärker erhöhen – ein prognostizierter Anstieg um 19 % – und den Markt wieder in eine Überangebotsposition bringen.

Der Preis, den man für die Rückkehr zu den alten Mustern zahlen müsse, bestehe darin, dass die Vertragsangebote jetzt zu einem Bruchteil des Niveaus von vor einem Jahr festgesetzt würden. Diese Ergebnisse spiegeln sich in Drewrys stark nach unten korrigierten Frachtraten- und Rentabilitätsprognosen für die Linien wider.

Profitabler Transatlantikverkehr verzögert Anpassungen

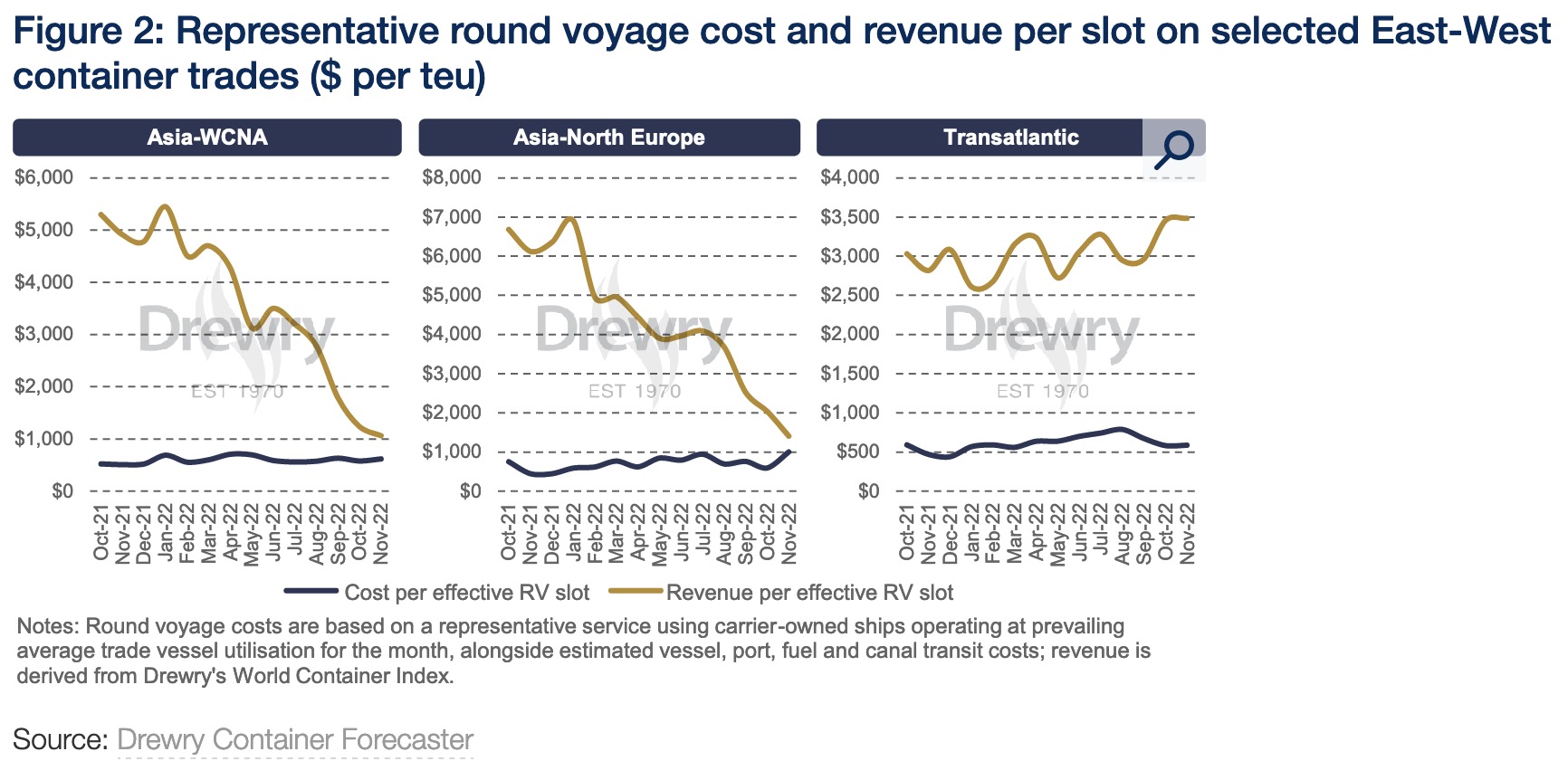

Größere Maßnahmen zum Kapazitätsabbau sind noch nicht zum Tragen gekommen. Ein Blick auf die Break-even-Punkte für drei Ost-West-Containerverkehre zeigt, dass die Rentabilität der Handelsrouten Asien-Westküste-Nordamerika und Asien-Nordeuropa sehr schnell abnimmt, dass aber der Anstoß zu einem stärkeren Kapazitätsabbau fehlte, weil die Routen noch rentabel waren. »Bleibt die Entwicklung jedoch ungebremst, werden die Kosten bald die Einnahmen auf diesen Routen übersteigen«, meint Drewry.

Im Gegensatz dazu liegen die Einnahmen aus der Hin- und Rückfahrt auf der Transatlantikroute nach wie vor weit über den Rundreisekosten, so dass diese Route mit Abstand die rentabelste Ost-West-Route ist.

Je näher die beiden Strecken Asien-USWC und Asien-Nordeuropa beieinander lägen, desto dringender sei die Notwendigkeit, Kapazitätsmanagement zu betreiben. Noch warten die Linien aber ab. Drewry vermutet dahinter die Hoffnung auf einen Ansturm von Buchungen für das Zeitfenster vor dem chinesischen Neujahrsfest (ab 22. Januar 2023). Bisher bleibt der sonst übliche Run aber aus. Gleichzeitig bietet die Tatsache, dass der Transatlantikverkehr nach wie vor profitabel ist, die Möglichkeit, einige Schiffe dorthin zu verlagern, anstatt Ertragspotenzial durch die Deaktivierung von Assets aufzugeben.

Angesichts des Rückgangs der Auslastung und der Tatsache, dass sich die Raten dem Break-even-Niveau nähern, glaubt Drewry, dass die Reedereien im Laufe des Jahres 2023 »mit einigen Kapazitätskürzungen endlich mehr zu tun haben werden«.

Es werde aber keinen kontrollierten Rückgang, d. h. keine effektive und rechtzeitige Anpassung der Kapazität an die Nachfrage geben. »Wir gehen nach wie vor davon aus, dass es zu einem umfangreichen Kapazitätsumbau kommen wird, der jedoch durchgeführt wird, um zu verhindern, dass die Frachtraten unter die Gewinnschwelle fallen, und nicht, um die Gewinnspannen sanft über die historischen Durchschnittswerte zu heben.