Wachstumsstrategien mit Fusionen und Übernahmen lassen einige Reedereien und Terminal-Konzerne im Weltmarkt für Containerumschlag aufsteigen.

Regionale Terminalbetreiber und Containerschifffahrtslinien werden im nächsten Jahr in die Rangliste der globalen Terminalbetreiber aufsteigen.[ds_preview]

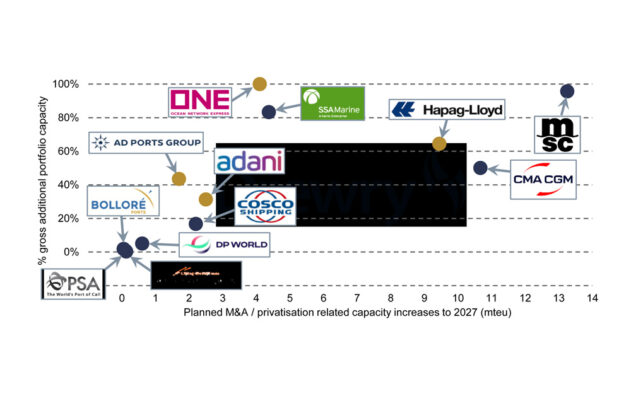

Das zumindest meinen die Experten des Branchendienstes Drewry in ihrem jüngst veröffentlichten Jahresbericht. »Während die Position der größten globalen Terminalbetreiber (GTOs) an der Spitze der Rangliste sicher erscheint, hat die Zahl der Unternehmen, die in den globalen Hafenmarkt investieren wollen, in den letzten Jahren zugenommen«, heißt es in einer Mitteilung von Drewry.

Da das weltweite Volumen der Containerhäfen im Jahr 2022 jedoch nur um 0,5 % zunehme, hätten sich Fusionen und Übernahmen als der schnellste Weg erwiesen, Marktanteile zu gewinnen.

Hapag-Lloyd soll im Terminal-Ranking aufsteigen –

HHLA fällt aus Rangliste

Eleanor Hadland, Autorin des Berichts und leitende Analystin für Häfen und Terminals bei Drewry, sagte: »Durch verstärkte Fusions- und Privatisierungsaktivitäten wird die Zahl der GTOs steigen – Hapag Lloyd, ONE, Adani und Abu Dhabi Ports Group werden in den Ranglisten des nächsten Jahres auftauchen.«

Im Jahr 2022 stieg die Zahl der Unternehmen, die sich als GTOs qualifizierten, von 20 auf 21. Während der Hamburger Terminalbetreiber HHLA aufgrund der Schließung seines Terminals in Odessa nach der russischen Invasion in der Ukraine aus der Rangliste herausfiel, kamen MSC und Wan Hai auf Platz 7 beziehungsweise 19 neu in die Rangliste.

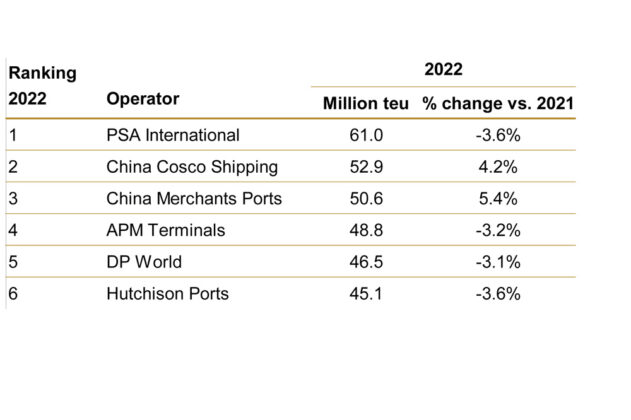

Das jährliche Wachstum des eigenkapitalbereinigten Umschlags der 21 GTOs betrug 0,6% und lag damit leicht über dem für 2022 verzeichneten Anstieg des weltweiten Hafenumschlags von 0,5%. Die führenden Betreiber wickelten mehr als 48% des weltweiten Hafenvolumens ab, was im Vergleich zu 2021 auf vergleichbarer Basis stabil ist.

China Cosco Shipping gewann aufgrund seiner erhöhten Beteiligung am Tianjin Container Terminal an Boden, während China Merchant durch die Aufstockung seiner Anteile an der Shanghai International Ports Group und der Ningbo Zhoushan Port Co. zulegte.

Im Gegensatz dazu rutschte die Maersk-Tochter APMT den Angaben zufolge aufgrund der Auswirkungen des Verkaufs der Rotterdamer Maasvlakte im Jahr 2021 und des Verkaufs der Minderheitsbeteiligung an Wilhelmshaven im Jahr 2022 in der Rangliste ab.

Die Einnahmen der Terminalbetreiber stiegen laut Drewry im Jahr 2022 trotz eines verlangsamten Volumenwachstums. In der zweiten Jahreshälfte gingen die Einnahmen aus der Lagerhaltung jedoch zurück, da die Verweilzeiten schnell wieder das Niveau von vor der Pandemie erreichten. Das Nachlassen der Überlastung in den Häfen führte zu einer Erholung der Produktivität der Terminals und damit zu einer Senkung der Kosten pro Einheit, zum Beispiel durch weniger Überstunden und einen geringeren Umschlag in den Containerdepots. Die Arbeitskosten, die teilweise fix sind und den größten Anteil an den Opex pro Einheit ausmachen, stiegen jedoch im 1Q23 aufgrund von Gehaltserhöhungen zum Jahresende sprunghaft an.

Im Jahr 2022 sank der Drewry Global Container Terminal Earnings Index um 16,3% gegenüber dem Vorjahr, was auf sinkende Einnahmen und steigende Kosten pro Einheit zurückzuführen ist. Das Tempo des Rückgangs verlangsamte sich jedoch im 1Q23 aufgrund einer Senkung der Betriebskosten pro TEU.

»Wir gehen davon aus, dass sich dieser Abwärtstrend abschwächen wird, wenn die Auswirkungen der geringeren Lagereinnahmen in 2H23 nachlassen«, sagte Hadland.

Im Jahr 2022 stiegen die Investitionsausgaben (Capex) der in den Report einbezogenen Terminalbetreiber um 18% gegenüber dem Vorjahr, was den zweiten jährlichen Anstieg in Folge seit 2020 darstellt, als sich die Branche dafür entschied, ihre Cash-Positionen zu stärken, indem sie aufgrund der Pandemie nicht unbedingt notwendige Investitionen zurückstellte.