Bei rückläufiger Nachfrage und sinkenden Spot-Preisen für LNG in Asien nehmen die LNG-Exporte aus den USA nach Europa zu. Die Vereinigten Staaten sollen Position als drittgrößter zunächst LNG-Exporteur halten, ab 2025 will man die bisherigen 1. und 2. übertreffen.

Die US-Exporte von verflüssigtem Erdgas (LNG) sind stetig gesti[ds_preview]egen und erreichten im Mai 2019 mit 4,7 Mrd. Kubikfuß pro Tag (Bcf/d) einen neuen Höchststand, so die neuesten Daten des U.S. Department of Energy’s Office of Fossil Energy. In diesem Jahr wurden die Vereinigten Staaten mit durchschnittlich 4,2 Bcf/d in den ersten fünf Monaten des Jahres zum drittgrößten LNG-Exporteur der Welt und übertrafen damit die malaysischen LNG-Exporte von 3,6 Bcf/d im gleichen Zeitraum. Es wird erwartet, dass die USA auch 2019-2020 nach Australien und Katar der drittgrößte LNG-Exporteur der Welt bleiben.

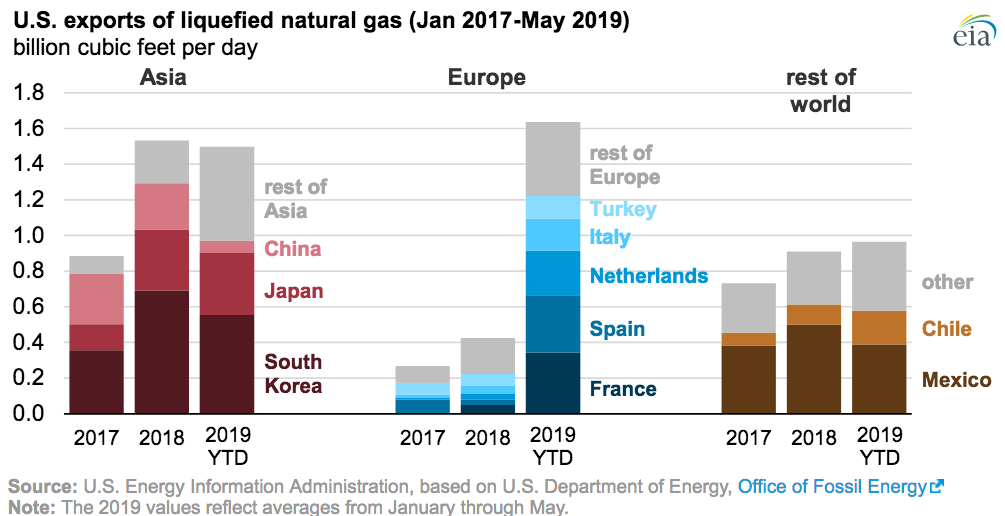

Die US-LNG-Exporte sind gestiegen, da vier neue Verflüssigungsanlagen mit einer Gesamtkapazität von 2,4 Bcf/d-Sabine Pass Train 5, Corpus Christi Trains 1 und 2 und Cameron Train 1 seit November 2018 online sind. Obwohl die asiatischen Länder weiterhin einen großen Teil der US-LNG-Exporte ausmachen, sind die Lieferungen nach Europa seit Oktober 2018 deutlich gestiegen und machten in den ersten fünf Monaten des Jahres 2019 fast 40% der US-LNG-Exporte aus. Die LNG-Exporte nach Europa übertrafen im Januar 2019 erstmals die Exporte nach Asien.

Erdgasnachfrage in Europa soll steigen

Ein warmer Winter in Asien und sinkende Preisunterschiede zwischen den europäischen und asiatischen Spot-Erdgaspreisen führten zu einem Anstieg der Mengen der US-LNG-Exporte nach Europa. Die gesamten LNG-Importe Europas im Winter 2018-19 lagen laut CEDIGAZ LNG-Daten im Durchschnitt bei 10,2 Bcf/d, 60% höher als in den beiden vorangegangenen Wintern und den höchsten Winterdurchschnitt seit mindestens 2013. Die LNG-Importe nach Europa waren in den letzten Jahren relativ niedrig, aber es wird erwartet, dass sie zunehmen werden, wenn neue LNG-Angebote online gehen und die europäischen Länder im Rahmen ihrer Dekarbonisierungsinitiativen den Erdgasverbrauch weiter erhöhen.

Die gesamten LNG-Importe in den drei größten globalen LNG-Märkten Japan, China und Südkorea begannen im Februar 2019 in einem milderen als normalen Winter und in Japan beim Wiederanlauf von Kernkraftwerken zu sinken. China, das 2017 zum zweitgrößten LNG-Importeur der Welt (übertrifft Südkorea) und 2018 zum weltweit größten Importeur von Erdgas (übertrifft Japan und Deutschland) wurde, steigerte die LNG-Importe weiter. Sie lagen in den ersten fünf Monaten des Jahres 2019 um 20% (1,3 Bcf/d) höher als im gleichen Zeitraum des Vorjahres, als das Land die LNG-Importkapazität weiter ausbaute und eine Politik der Umstellung von Kohle auf Gas umsetzte.

Zoll trifft LNG

LNG aus den Vereinigten Staaten machte in den ersten sechs Monaten des Jahres 2018 7% der gesamten LNG-Importe Chinas aus. Im September 2018 führte China einen Zoll von 10% auf LNG-Importe aus den Vereinigten Staaten ein. In den Monaten danach (Oktober 2018 bis Mai 2019) lagen LNG-Importe aus den USA bei nur noch 1%. Da es keine langfristigen Verträge zwischen Lieferanten von US-LNG und chinesischen Abnehmern gibt, wird LNG aus den Vereinigten Staaten auf Spot-Basis nach China geliefert. Spot-LNG-Lieferungen werden auf der Grundlage der weltweit vorherrschenden Spot-LNG- und Erdgaspreise abgewickelt, und der Zoll machte die LNG-Importe aus den Vereinigten Staaten nach China weniger wettbewerbsfähig.

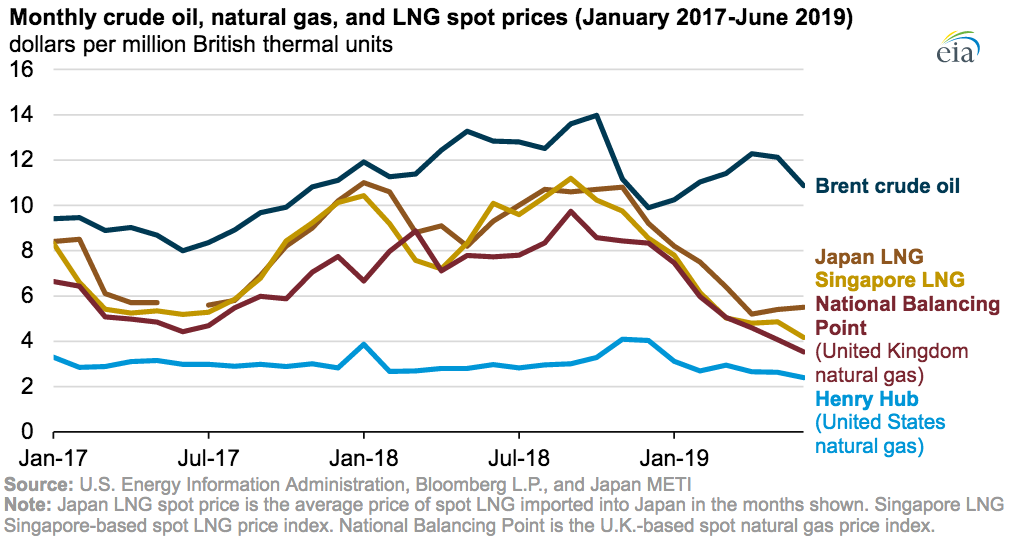

Jüngste Rückgänge der Preisunterschiede zwischen europäischen Benchmarks (einschließlich National Balancing Point (NBP) im Vereinigten Königreich und Title Transfer Facility (TTF) in den Niederlanden) und asiatischen Spot-LNG-Preisen (einschließlich Japan) haben den Strom flexibler (d.h. ohne ein festes, im Abnahmevertrag vereinbartes Ziel) US-LNG-Exporte beeinflusst.

Europa wird bevorzugtes Ziel für Exporte

Da die Transportkosten von der US-Golfküste nach Europa um etwa 1,50 US-Dollar pro Million britischer Wärmeeinheiten (MMBtu) niedriger sind als in die asiatischen Märkte, wird eine ausreichend enge Preisspanne zwischen europäischen und asiatischen Spot-Erdgas-/LNG-Preisen Europa zum bevorzugten Ziel für Exporteure von US-LNG machen. Der Spread zwischen den japanischen Spot-LNG- und NBP/TTF-Preisen betrug im Dezember 2018 und Januar 2019 etwa 1,00 $/MMBtu und erreichte im April ein Tief von 0,60 $/MMBtu, was die weiterhin hohen US-LNG-Exporte nach Europa unterstützte.

Größter Exporteur ab 2025?

Die U.S. Energy Information Administration erwartet, dass die US-LNG-Exporte 2019 weiter steigen werden, da die ersten Stränge an den beiden neuen Verflüssigungsanlagen (Freeport LNG in Texas und Elba Island LNG in Georgia) in den nächsten Monaten online gehen. In ihrem jüngsten kurzfristigen Energieausblick prognostiziert die EIA, dass die US-LNG-Exporte 2019 durchschnittlich 4,8 Bcf/d und 2020 durchschnittlich 6,9 Bcf/d betragen werden, da in den nächsten 18 Monaten neue Verflüssigungszüge in Cameron, Freeport und Elba Island in Betrieb gehen.

Bis 2021 sollen sechs Verflüssigungsprojekte in den USA vollständig in Betrieb sein. Zwei weitere neue US-Verflüssigungsprojekte (Golden Pass in Texas und Calcasieu Pass in Louisiana), die in diesem Jahr mit dem Bau begonnen haben, sollen bis 2025 online gehen. Zu diesem Zeitpunkt geht die EIA davon aus, dass die Vereinigten Staaten über die weltweit größte LNG-Exportkapazität verfügen werden, die sowohl Katar als auch Australien übertrifft.