Die Spotraten der Großbulker setzten ihre Talfahrt diese Woche fort, während Supras und Handies weitere Steigerungen erzielten.

Die scharfe Rhetorik der chinesischen [ds_preview]Regierung gegen Spekulation und den Höhenflug der Rohstoffpreise zeigen zunehmend Wirkung und belasten auch den Frachtenmarkt. So gab der Baltic Dry Index (BDI) im Laufe der Woche um 273 auf 2.596 Zähler nach.

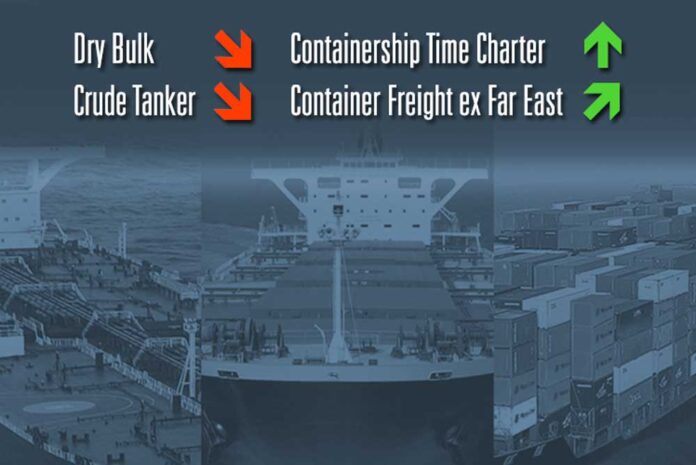

Der Staatsrat der Volksrepublik hat in den vergangenen Wochen mehrfach scharf Stellung bezogen gegen die Preisrallye an den Rohstoffmärkten, vor allem bei Stahl. Als Folge daraus sind die Preise für bestimmte Produkte wie Betonstahl in China binnen zwei Wochen um rund 20% eingebrochen. Nun wird befürchtet, dass dadurch auch das wichtige Eisenerz-Importgeschäft für China ausgebremst wird. Die Befrachtungsaktivität für Capesize-Bulker, die den Großteil der Eisenerzmengen per Schiff nach China befördern, soll diese Woche spürbar nachgelassen haben. Vor allem auf der wichtigen Route von Westaustralien nach China lahmte das Chartergeschäft, wie Makler berichten. Die Durchschnittsrate der Capes brach um 21% auf 25.600 $/Tag ein.

Für die Panamaxe fiel das Niveau bei allgemein schwacher Aktivität – teils sicher feiertagsbedingt (Europa, Singapur) – um 3% auf 24.841 $/Tag.

Für die kleineren Bulker mit eigenen Kränen hält hingegen der Aufwärtstrend an. Diese Woche war von deutlichen Index-Steigerungen auf allen Trades im Atlantik geprägt, während die Raten im Pazifik auf sehr hohem Niveau seitwärts oder leicht abwärts tendierten.

Im Südatlantik konnte die 2013 gebaute »Dodo« (39.017 tdw) beim Agrarhändler Louis Dreyfus Company eine Reise ab Recalada (Argentinien) mit Getreide zur Westküste Südamerikas zu 32.000 $/Tag abschließen. Auch weiter nördlich im Atlantik herrschte gute Aktivität. Maklern zufolge nahm Bulk Trading die 2014 gebaute »Strategic Unity« (39.821 tdw) zu 22.000 $/Tag für einen Trip aus dem US Golf nach Griechenland aus dem Markt. Für Schrott-Verschiffungen von Nordeuropa ins östliche Mittelmeer zahlten Befrachter um die 20.000 $/Tag. Unterdessen zeugen die auf Periodenbasis gemeldeten Abschlüsse weiter von hohen Erwartungen für die kommenden Monate. Die relativ kleine »Paiwan Wisdom« (31.967 tdw, Bj. 2010) konnte Berichten zufolge in Fernost 4-6 Monate zu 25.000 $/Tag schließen, während die 2011 gebaute »Bright Star« (34.529 tdw) im östlichen Mittelmeer (Anlieferung Marmarameer) für 6-8 Monate zu 21.500 $/Tag bei Lighthouse Navigation unterkommt.

Europäischer Shortsea-Markt in Bewegung

Am europäischen Shortsea-Markt für Bulk- und Breakbulkladung gab es die meiste Bewegung im Schwarzen Meer. Die Raten für Verschiffungen von russischen und ukrainischen Häfen in die Türkei legten laut dem Branchendienst BMTI in der Spitze um bis zu 16% zu, unter anderem aufgrund der hohen Nachfrage für Schrott.

Angesichts einer gedämpfteren Entwicklung in den übrigen Regionen gab der European Short Sea Index (EUSSIX) von BMTI aber marginal um 0,1% nach. Leichte Ratenrückgänge wurden vor allem im Mittelmeer verzeichnet. In Nordeuropa seien die Aussichten für die kommenden Wochen weiterhin gut, weil viele Verlader ihre Kontrakte derzeit bis zum Limit ausschöpften und alle Lieferungen außer der Reihe nur mit Spotschiffen abgefahren werden könnten, hieß es von einem britischen Makler.

Ernüchternde Woche für Tankerreeder

Für die Tanker-Reeder verlief die Woche ernüchternd. Nach den positiven Anzeichen der Vorwoche gaben die Raten wieder auf breiter Front nach. Die durchschnittlichen Spoteinnahmen der VLCC rutschten um 8% auf 8.800 $/Tag, nachdem die Charterer zu Wochenanfang Tempo aus dem Markt nahmen, wie es heißt. Für die Suezmaxe und Aframaxe ging es um rund 10% und um 6% auf 4.600 und 8.400 $/Tag runter. Leichte Zugewinne konnten nur die Aframaxe im Mittelmeer erzielen.

Der französische Makler Barry Rogliano Salles bekräftigte in seinem »Alphatanker Weekly« einen positiven Ausblick für die kommenden Monate, weil alles daraufhin deute, dass die globalen Ölbestände weiter schrumpften und die Raffinerien bald wieder verstärkt zukaufen müssten.

Für Erleichterung am Markt sorgte die OPEC+ mit ihrer Ankündigung, die Förderung im Juli selbst dann wie geplant auszuweiten, falls der Iran seine Ausfuhren hochfährt. mph