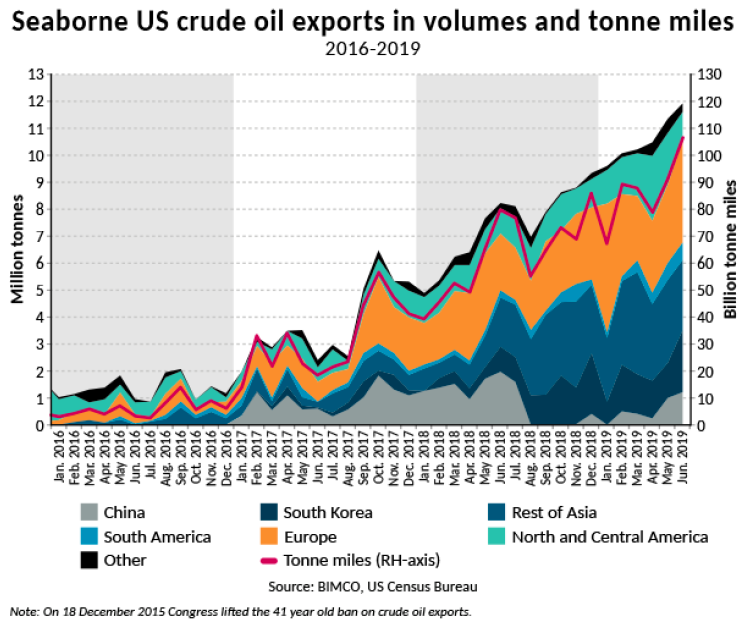

Während China mit Strafzöllen auf US-Rohölexporte droht, haben diese kürzlich den höchsten Stand seit elf Monaten erreicht. Insgesamt stiegen die Rohölexporte der USA über See im Juni 2019 auf ein Rekordhoch von 11,9 Mio. t.

Zwischen dem 1. Juni und dem 30. Juni wurden 1,2 Mio. t nach China transportiert, gegenüber 1 Mio. t im Mai und weltweit, abgesehen von keinerlei Exporten in den Monaten August bis Oktober 2018 und im Januar 2019. China sei bis zum Beginn des Handelskriegs mit den USA ein »sehr beständiger und bedeutender Käufer von US-Rohöl« gewesen, sagt Peter Sand, Chief Shipping Analyst von BIMCO. Im Juni 2019 brachten es die US-Exporte nach China wieder über 1 Mio. t. Zum Rekord vom Juni trug auch Südkorea bei – neben China der andere fernöstliche Hauptabnehmer. Die Exporte nach Südkorea erreichten ein Allzeithoch von 2,3 Mio. t.

»Als China im August 2018 aufhörte zu kaufen, wurde Südkorea zur Nummer eins für US-Rohölexporte, die 2019 durchschnittlich 1,5 Mio. t pro Monat und im Juni 2019 einen Rekord von 2,3 Mio. t erreichten. Aus Sicht der Schifffahrt sind die Langstreckenexporte nach Asien toll. Als China sich im vergangenen Jahr zurückzog, sprangen neben Südkorea Indien, Taiwan, Japan und Singapur als Langstreckenziele ein. Die Nachfrage nach Tonnenkilometern war auch im Juni auf Rekordhoch«, sagt Peter Sand, Chief Shipping Analyst von BIMCO.

Südkorea und Indien ersetzen iranisches Öl

Mit 2,3 Mio. t Rohöl aus den USA im Juni war Südkorea das Hauptziel mit insgesamt 19% der gesamten US-Rohölexporte im Seeverkehr in diesem Monat. Das Wachstum der südkoreanischen Importe aus den USA kommt zu einem Zeitpunkt, an dem die Importe aus dem Iran deutlich reduziert worden sind, auch wenn das US-Öl andere Eigenschaften aufweist. Die südkoreanischen Einfuhren aus dem Iran sind nach offiziellen Statistiken von 1,2 Mio. t im März auf Null im Mai und Juni gesunken.

Gleiches gilt für Indien, das von März bis Juni durchschnittlich 1,3 Mio. t aus den USA importierte, während seine iranischen Importe von 1,4 Mio. t im März und April auf Null im Juni stark zurückgingen. Indien war früher nach China der zweitgrößte Rohölkäufer des Iran.

»Rohöltanker erfreuen sich einer höheren Nachfrage, wenn Indien sich an die USA und nicht an den Iran wendet, um seinen Bedarf an Rohöl zu decken. Geopolitische Instabilität ist oft der Hauptgrund für Veränderungen in den Handelsstrukturen des Öltankermarktes.

Trotz steigender Tonnennachfrage sind die Einnahmen aus Rohöltankern 2019 aber in der Regel bisher defizitär«, sagt Peter Sand.

Volumina nehmen zu, Handelspartner bleiben die gleichen

Während die Importe aus dem nord- und mittelamerikanischen Seeverkehr im Jahr 2018 mit 1 Mio. t pro Monat konstant blieben, haben die Rohölimporte aus den USA in die Länder dieser Regionen 2019 allmählich zugenommen. Mit einem Höchststand im April 2019 von 2,4 Mio. t und einem Rückgang auf 1,1 Mio. t im Juni lag der Monatsdurchschnitt der ersten sechs Monate 2019 bei 1,6 Mio. t, eine Steigerung um 65% gegenüber den ersten sechs Monaten (H1) des Jahres 2018.

»Da die US-Rohölexporte in einem sehr hohen Tempo zunehmen, könnte man leicht falsche Schlüsse über die Handelsströme ziehen. Doch während die Exportvolumina von US-Rohöl in verschiedene Regionen zweistellige Wachstumsraten aufwiesen, waren die Handelspartner die gleichen«, sagt Sand.

Europa steigerte seine Importe im ersten Halbjahr um 52% gegenüber dem gleichen Zeitraum 2018, dies war BIMCO zufolge aber lediglich ein proportionales Mengenwachstum zu den gestiegenen gesamten Rohölexporten aus den USA. Der Anteil Europas an den gesamten US-Exporten im Seeverkehr lag bei 31%, verglichen mit 33% im Vorjahr. Gleiches galt für Nord- und Mittelamerika, das anteilig die gleiche Menge wie im Vorjahr erhielt, aber mengenmäßig um 9,6 Mio. t (+64% y-o-y) zulegte – hauptsächlich, weil Kanada für 84% der Importe nach Nord- und Mittelamerika im Jahr 2019 verantwortlich war.