Die Beruhigung am Chartermarkt war nur von kurzer Dauer. Wegen US-Sanktionen gegen chinesische Tanker zogen die Raten noch einmal an.

Die Befrachter im Rohölgeschäft kommen nicht[ds_preview] zur Ruhe. Gerade hatte sich der Markt etwas entspannt, nachdem Saudi-Arabien gute Fortschritte bei der Wiederherstellung seiner Produktionskapazitäten meldete – die Attentate vor zwei Wochen auf die Anlagen in Abkaik und Khurais hatten kurzfristig zu schweren Ausfällen geführt.

Diese Woche dann der nächste Schlag: Die USA setzen eine Tochtergesellschaft der chinesischen Staatsreederei Cosco – Cosco Shipping Tanker Dalian – auf ihre Sanktionsliste. Der Vorwurf: Das Unternehmen habe gegen die US-Sanktionen gegen den Iran verstoßen. Obwohl die Firma nur einen Teil der Cosco-Tankerflotte betreibt, sind die Auswirkungen gravierend. Charterer meiden plötzlich nicht nur Tanker der Dalian-Gesellschaft, sondern jegliche chinesische Tonnage, wie Schiffsmakler berichten. Auf einmal sind die Schiffskapazitäten am Spotmarkt wieder knapp, die Weltskala-Raten schießen nach einer Schwächephase zu Wochenanfang in die Höhe. Gestern erreichten die Durchschnittseinnahmen der VLCC 49.300 $/Tag – ein Plus von fast 17% gegenüber der Vorwoche.

Makler rechnen damit, dass westliche Charterer bis auf weiteres keine Cosco-Tanker buchen werden, wodurch sich die Tonnageengpässe in den kommenden Wochen zuspitzen dürften. Wegen der erhöhten Energienachfrage zur Winterzeit auf der nördlichen Halbkugel nimmt der Bedarf für Tanker generell zu. Mit den Sanktionen kommt nun ein zweiter Sonderfaktor neben der Umstellung auf neue Treibstoffe (IMO 2020) ins Spiel, der das Angebot an Schiffskapazität beschränkt.

Auf die anderen Größenklassen hatte das Vorgehen der US-Behörden gegen Cosco noch keinen unmittelbaren Effekt. Allerdings profitierten die Suezmaxe und Aframaxe von der allgemein guten Aktivität im Mittelmeer/Schwarzen Meer (Suezmaxe und Aframaxe) und Persischem Golf (Suezmaxe) sowie in Nord- und Ostsee (Aframaxe). Das Einnahmenniveau (TCE) im Spotgeschäft zog für die Suezmaxe binnen Wochenfrist um 22% auf 26.600 $/Tag und für die Aframaxe um 9% auf 18.800 $/Tag an.

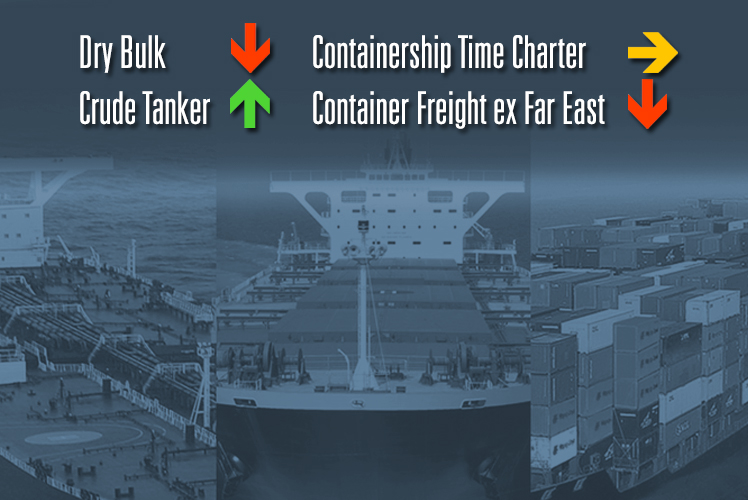

Keine Besserung im Drybulk-Markt

Am Dry-Bulk-Markt setzte sich die Schwächetendenz fort. Die Durchschnittsrate der Capesize-Bulker im Zeitcharter-Trip-Geschäft fiel um 13,5% auf 27.200 $/Tag, die der Panamaxe um 10% auf 15.800 $/Tag. Die kleineren Bulker mit eigenem Geschirr konnten sich noch relativ gut behaupten.

Dank der ordentlichen Nachfrage in Fernost und Südostasien sowie im Schwarzen Meer konnten die Supramaxe sich bis gestern bei knapp 14.400 $/Tag (-2.0%) behaupten.

Handysize-Frachter profitierten von einem guten Ladungszustrom in Nordeuropa und dem Ostseeraum. Die Durchschnittsraten für 38.000-Tonner und 28.000-Tonner gaben nur marginal auf 13.045 und 10.021 $/Tag nach. Im europäischen Shortsea-Verkehr geht es mit den Raten peu à peu aufwärts. Der European Short Sea Index (EUSSIX) des Branchendienstes BMTI zog Mitte der Woche um 1,4% an. Auf der Strecke von den Baltischen Staaten (Klaipeda) zu den ARAG-Häfen soll das Frachtenniveau mittlerweile zwischen 20,5 und 21,5 €/t liegen, gegenüber 18-19 €/t vor einem Monat.

New ConTex rückläufig

In der Containerschifffahrt stößt der Aufwärtstrend am Chartermarkt diese Woche an seine Grenzen. Der New ConTex gab um 1 auf 444 Punkte nach. Allerdings zogen die Ratenbewertungen für kürzere Perioden (12 Monate) in den Größenklassen 2.500, 2.700 und 3.500 TEU noch einmal leicht an.

Am Frachtenmarkt für Container-Ladung ging es erneut abwärts. Der Shanghai Index SCFI gab um rund 1,5% nach, der World Container Index von Drewry um 1,0%. Offenbar gab es vor der Schließung der chinesischen Fabriken während der »Golden Week« nächste Woche keine kurzfristige Exportbelebung. (mph)