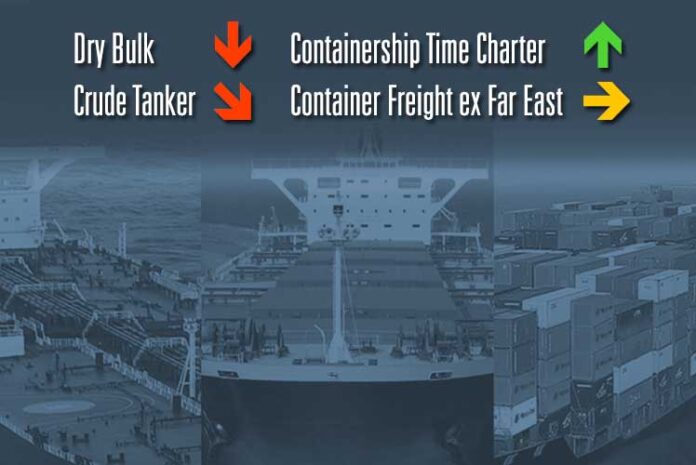

Störungen in mehreren Laderegionen haben den Dry-Bulk-Markt diese Woche in die Tiefe gerissen.[ds_preview]

Am Trockenfrachtmarkt war es für die Reeder eine Woche zum Abhaken und Vergessen. Der Baltic Dry Index brach um 525 auf 1764 Punkte ein, mit brutalen Einbußen vor allem für die Großbulker.

Die Durchschnittsrate der »Capes« (180.000 tdw) ging um 39% auf nur noch 12.400 $/Tag in die Knie. Im Pazifik stürzte das Ratenniveau sogar ins Bodenlose: auf 6.242 $/Tag für Nordpazifik-Rundreisen bzw. ein Drittel des Niveaus der Vorwoche. Dass der Markt im ersten Quartal nachlässt, ist normale Saisonalität, aber nicht, dass er dermaßen in die Tiefe rauscht. Schuld an der Misere sind erhebliche Volumenausfälle bei Eisenerz in den brasilianischen Häfen. Wegen starker Regenfälle und Überschwemmungen haben die Bergbaukonzerne Vale und Vallourec ihre Produktion im Südosten des Landes teilweise aussetzen müssen. Die kurzfristigen Volumenausfälle gehen Maklern zufolge in die Millionen Tonnen. Als Reaktion darauf haben die Reeder viele Schiffe, die eigentlich in den Atlantik zurückpositioniert werden sollten, im Pazifik gelassen. Dort ballt sich die Kapazität nun, weshalb die Raten im Pazifik besonders tief gestürzt sind.

Trotz der aktuellen Schieflage geht man beim Hamburger Schiffsmakler Frachtcontor davon aus, dass die Voraussetzungen für das Gesamtjahr weiterhin günstig sind. »Das Szenario für Angebot und Nachfrage im Capesize-Segment ist grundsätzlich sehr gesund«, stellt Geschäftsführer Jens Christian Nielsen fest. Sobald sich die Situation in Brasilien normalisiert, werde der Markt wieder anziehen. Auch im Panamax-Segment führt der Experte den jüngsten Abwärtstrend zu einem guten Teil auf Sonderfaktoren zurück. Die Durchschnittsrate der Panamaxe (82.500 tdw) gab auf Wochensicht um 20% auf 21.376 $/Tag nach. Nachdem der vorübergehende Exportstopp für Kohle in Indonesien die Panamaxe einiges an Ladung gekostet hat, seien nun noch Probleme in den US-Kohlehäfen hinzugekommen. Nach einer Explosion in Baltimore musste die Exportabfertigung dort eingestellt werden, wie Nielsen ausführt. Hinzu kommen Probleme aufgrund von Verschlickung im US-Golf-Hafen Mobile. »Panamaxe können dort kaum mehr 70.000 t aufnehmen.« Unterm Strich sei der Ladungszustrom im wichtigen Kohlesegment in Nordamerika dadurch spürbar zurückgegangen.

Wenig Grund zur Freude hatten auch die Reedereien mit Supramax- und Handysize-Bulkern. Deren Ratenniveau verschlechterte sich im Wochenverlauf um je rund 8% auf 20.868 $/Tag (Supramaxe 58.000 tdw) und 21.464 $/Tag (Handysize 38.000 tdw). Damit sind die kleinsten Bulker aktuell noch die Spitzenverdiener. In beiden Größenklassen sackten die Raten besonders am europäischen Kontinent ab. Dort sammelte sich über die Jahreswende eine größere Anzahl von beschäftigungslosen Schiffen an, während das Ladungsvolumen in wichtigen Segmenten wie Schrott, Getreide und Düngemittel nur schleppend wieder in Schwung kommt. Starke Rückgänge verzeichneten die Supras zudem auf den indonesischen Kohleexportrouten nach China und Indien – eine Nachwirkung des Kohleexportstopps, der inzwischen wieder aufgeweicht wurde.

Einbußen für Tanker und Delle im europäischen Shortsea-Verkehr

Erstmals seit vielen Wochen weist die Ratenentwicklung im europäischen Shortsea-Verkehr für Bulk und Breakbulk ebenfalls eine Delle auf. Der Branchendienst BMTI setzte seinen European Short Sea Index um 2,1% auf 42.17 Punkte herab. Ausschlaggebend dafür war eine Beruhigung der Charternachfrage im Schwarzen Meer und speziell im Asowschen Meer um die Jahreswende.

Für die Rohöltanker brachte die Woche auch erneut Einbußen. Die Spoteinnahmen der VLCC gaben trotz eines etwas höheren Ladungsaufkommens im Persischen Golf um 14% auf durchschnittlich 9.000 $/Tag nach. Angesichts zunehmender Aktivität im US Golf zeichne sich aber für kommende Woche möglicherweise eine Wende ab, hieß es aus Maklerkreisen. Für die Suezmaxe ging es bei flauer Charternachfrage und erhöhtem Konkurrenzdruck durch die VLCC deutlich um 39% auf nur noch 6.500 $/Tag nach unten. Hingegen konnten sich die Aframaxe dank eines verbesserten Ladungsangebots im Mittelmeer um 13% auf 12.400 $/Tag verbessern. Für Schwung in der Region sorgt u.a. die Wiederaufnahme der Umschlagaktivitäten in den libyschen Häfen. (mph)